距离2023年行情收官不足一个月,年度基金业绩排名战已进入冲刺阶段。在市场震荡行情下夺得主动权益类基金收益冠军的基金经理无疑可以“一战成名”。

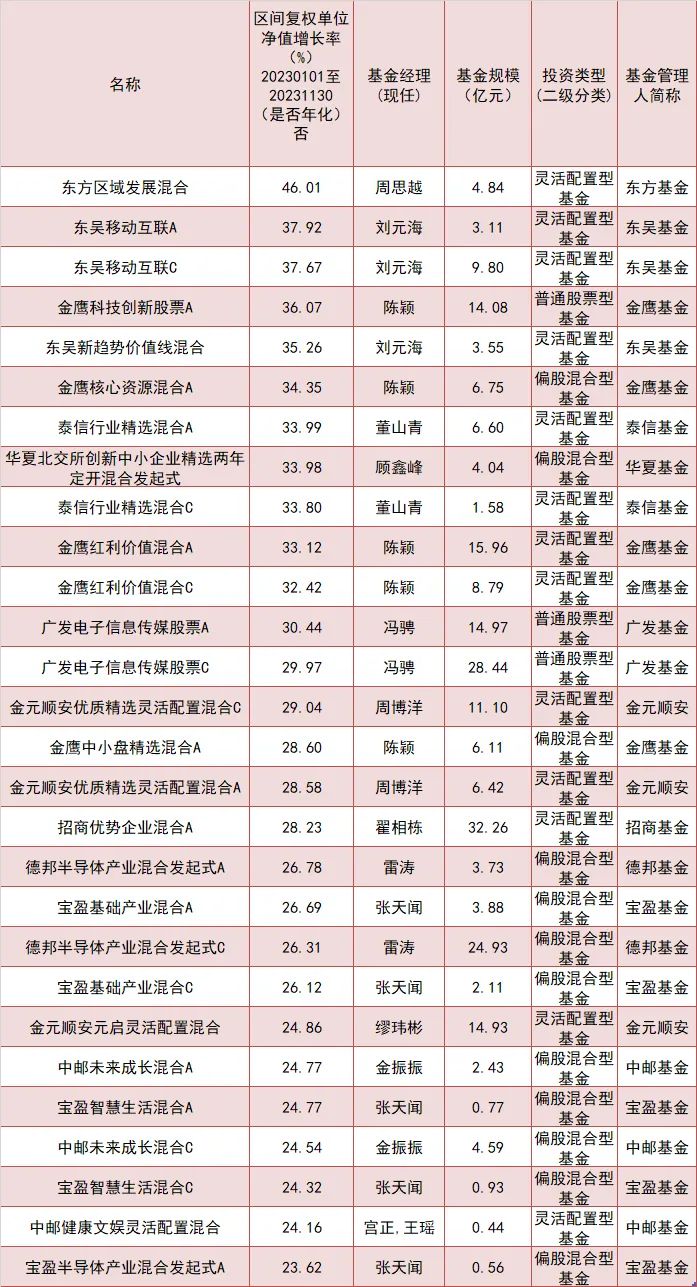

截至11月30日,从单个主动权益类基金表现来看,由周思越掌舵的东方区域发展混合总回报达46.01%,稳居冠军宝座。

然而,未到最后一刻难言胜负,主动权益类基金仍在上演激烈“卡位战”,如基金经理踏准市场节奏,业绩排位在后的基金不无“急速超车”的可能。

冠军基收益超45%

同花顺iFinD数据显示,前11个月股票型基金收益率平均-7.82%,收益率中位数-7.67%;混合型基金收益率平均-8.55%,收益率中位数-7.87%。此外,有超过七成的股票型和混合型基金没能实现正收益。

从前11个月单个主动权益类基金表现来看,由周思越掌舵的东方区域发展混合前11个月总回报达46.01%,稳居冠军宝座。

数据来源:同花顺iFinD 制图:魏来

虽然东方区域发展混合在11月回报为-4.59%,但是由于前10个月的较大领先涨幅,前11个月累计涨幅依旧居于首位。

东方区域发展混合为灵活配置型基金,成立于2016年9月,最新管理规模4.84亿元。

2023年上半年,东方区域发展混合持仓风格转移较快。一季度末,东方区域发展混合重仓持有计算机板块股票。为了回避AI(人工智能)指数的回调,该基金前十大重仓股在二季度末“大换血”,把一季度重仓的计算机换成了以白酒为主的持仓结构。

三季度,东方区域发展混合贯彻防守的思路,并未对二季度末以白酒为主的持仓结构做出调整。三季度末,该基金重仓持有山西汾酒、古井贡酒、泸州老窖、贵州茅台、今世缘等股票。

由刘元海管理的东吴移动互联A和C分别以37.92%、37.67%的收益位居前11个月主动权益类基金收益榜前列。

东吴移动互联为灵活配置型基金,最新规模12.9亿元,三季度末重仓持有金山办公、韦尔股份、德赛西威、天孚通信、中际旭创等TMT(科技、媒体和通信)板块股票。

由陈颖管理的金鹰科技创新股票A以36.07%的收益居于前11个月主动权益类基金收益榜前列,也成为了普通股票型基金的收益冠军。

此外,东吴新趋势价值线混合前11个月收益超过35%,金鹰核心资源A、泰信行业精选混合等多只基金前11个月收益超过30%。

首尾业绩差超90%

2023年前11个月,基金业绩分化明显,虽然有部分基金实现正收益,但超过七成的主动权益类基金在市场震荡下没有踩准节奏,还有基金净值下跌超过45%,主动权益类基金收益首尾差超过90%。

中信建投低碳成长混合在前11个月基金净值下跌达到48%,业绩排名居于尾部。

中信建投低碳成长混合成立于2021年12月,最新规模10.64亿元。三季度末,该基金重仓持有晶科能源、阳光电源、晶澳科技、天合光能、固德威等新能源赛道股票。

前11个月,中航新起航灵活配置基金净值下跌达47%,上银新能源产业精选混合、国融融银混合基金净值下跌均超过45%。这些业绩垫底的基金,大多都重仓新能源赛道。

随着市场的震荡,还有一些知名基金经理在前11个月也没能实现正收益。

管理规模超过350亿元的基金经理刘格菘管理的产品在前11个月均没有实现正收益,且基金净值跌幅均超过25%。其中,广发创新升级混合、广发行业严选三年持有、广发双引擎升级混合、广发科技先锋混合基金净值下跌均超过30%。

由“百亿基金经理”施成管理的国投瑞银先进制造混合、国投瑞银进宝混合、国投瑞银产业趋势等多只基金在前11个月基金净值下跌均超过35%。

明年或迎来转折

2023年即将步入尾声,后续的投资机会也是投资者关心的问题。

“过去的三年,对权益投资来说,是相对艰难的三年,以沪深300指数为代表的权益资产,或许会创造A股连续调整三年的新记录,但是2024年有望成为转折之年,当前时点,应该逐渐乐观起来。”诺德基金高级研究员范飞表示。

回到投资的落脚点,范飞认为中国在全球分工链中的优势产业值得长期重点关注。同时,凭借中国的工程师红利优势、大市场优势,加之宏观政策的方向性引导,部分新兴产业也有望受益于新一轮科技革命,比如智能汽车、生成式AI、人形机器人、卫星互联网等行业。此外,有望受益于经济复苏的航空、预制菜、零食量贩等以内需消费为主的行业也值得关注。

中欧基金指出,今年抑制A股市场的基本面压力(地产、外需、投资信心)或在12月获得更多刺激政策的关注,然而资金面的负反馈仍需要持续性的市场表现才有望出现好转,意味着市场随后的修复进程大概率难以一蹴而就。

目前经济环境下,中欧基金认为对周期及防御板块的均衡配置更加有利。近期可以重点关注估值处于历史底部、对经济复苏高度敏感的周期行业,这些公司同时在利率走低的背景下更受欢迎。此外,关注估值在大幅调整后已具备更高安全边际的可选消费和医药等行业,尤其是其中具备海外市场开拓能力的消费品公司;以及科技板块中已具备估值性价比且持续海外扩张的新能源等。

编辑/范辉