虽然美联储9月连续第三次加息75基点尘埃落定,有关未来政策路径的猜测持续成为风险资产的重大扰动因素。

美联储官员强硬表态令衰退阴云挥之不去,全球股债汇市场遭遇三杀局面。然而,随着英国央行紧急入场救市,外界开始对未来美联储政策软化有所期许,押注降息或在明年四季度提前到来。

美联储激进立场短期不变

为了控制飞涨的物价,美联储用了5次议息会议完成了300基点的加息,利率水平升至2008年以来新高。美联储主席鲍威尔上月重申决心将通货膨胀率降到2%,并将“一直保持到工作完成为止”。最新点阵图显示,美联储预计到年底再加息125个基点,2023年末终值利率为4.6%,降息节点指向2024年。

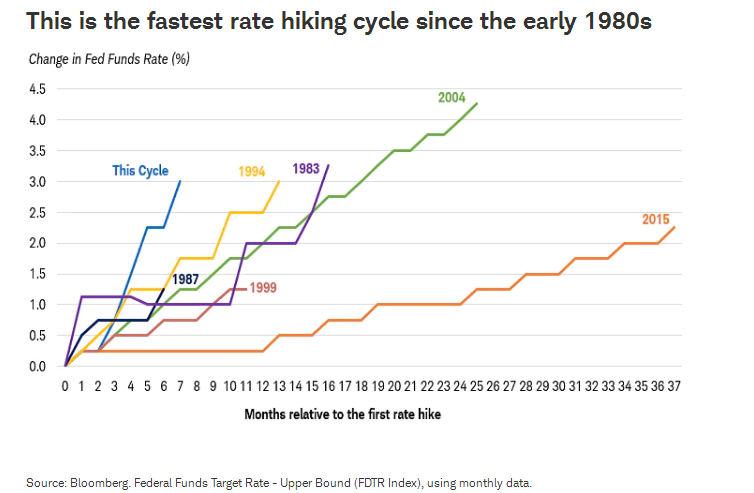

嘉信理财汇总发现,从今年3月开始的加息周期已经是自20世纪80年代初以来紧缩强度最高的一轮。此外,美联储正在实施量化紧缩计划,目前整个缩表速度已经达到950亿美元,远超过上一轮量缩的规模。纵观过去一周的观点,各位美联储官员结论基本是相同的:加息的脚步不会停下,而且利率峰值可能会持续很长一段时间。

本轮美联储加息周期为近40年来最快(来源:嘉信理财)

圣路易斯联邦储备银行行长布拉德(James Bullard)上表示,美国存在严重的通货膨胀问题,他说:“这些水平与我们在20世纪70年代末和80年代看到的情况相似。美国需要小心,不要重演20世纪七八十年代的动荡局面。”

亚特兰大联储主席博斯蒂克(Raphael Bostic)认为,通胀降温缺乏明显进展意味着美联储需要采取“适度限制”利率,今年年底应达到4.25%至4.50%之间的水平。“通货膨胀仍然很高,基本前景是11月的政策会议上加息75个百分点,在12月的会议上将加息50个百分点。”他说。

最重磅的无疑是美联储副主席布雷纳德(Lael Brainard)有关未来不会过早放弃加息的评论,“紧缩的金融环境的全面影响需要时间才能在不同部门发挥作用,并降低通货膨胀,因此过早降息并不可取。政策利率水平需要维持一段时间才能将通货膨胀率恢复到2%”。

最新公布的通胀数据进一步印证了形势的严峻性。作为美联储最关注的物价指标之一,忽略波动性食品和能源成本的核心PCE指标上月上涨0.6%,超出市场预期,租金、公用事业、交通和医疗等服务支出继续呈现强劲增长,同比增速则止跌回升至4.9%。快速上涨的商品和服务价格令消费者面临压力,私人储蓄率降至了近两年低位,这也为即将开始的假日购物季敲响警钟。

核心通胀粘性特征加剧美联储政策压力(来源:trading economics)

尚渤投资(Thornburg Investment Management)投资组合经理霍夫曼(Christian Hoffmann)在接受第一财经记者采访时表示,造成目前局面的重要原因是美联储之前等待时间过长,没有及时采取措施应对物价上行。他认为,通货膨胀的某些方面是暂时的,或至少超出了货币政策的范围,例如乌克兰局势、供应链问题等,“在这一点上,美联储可能会在年底前保持完全鹰派的模式,以便在经济开始下滑时保持一定的灵活性”。

如何让就业市场降温也成为了潜在的挑战。面对物价压力,员工和求职者开始要求更高的工资,而雇主因此需要提高商品和服务价格以弥补更高的薪资成本。美联储已经开始关注服务业通胀,美国小时薪资增速持续保持在5%以上,3.7%的失业率以及超过1000万个岗位职务空缺显示着紧张的劳动力供求关系现状。

美联储的政策压力由此变得更加复杂。高盛发布报告称,考虑到近期餐饮和医疗等工资敏感类别的通胀特别强劲,将今年剩余两次会议的加息预期上修至125-150基点。瑞银认为,即使要付经济增长放慢的代价,美联储也别无选择 。美联储正在采取“有意义的限制性立场”,收紧货币政策利率,以冷却仍然炙手可热的劳动力市场,使需求和供应更加协调,并确保通胀趋势回到2%的目标水平。

经济阴云下明年政策存变数

美联储在季度更新的经济预测摘要(SEP)下调了今明两年的经济增速预期,这与鲍威尔自8月杰克逊霍尔央行年会以来的表态相吻合,美国将经历一段低于趋势水平的增长时期。为了达到降低通胀的目标,美联储为经济陷入衰退做好了准备。

不过第一财经记者注意到,美联储内部也有不少官员关注了政策与经济之间如何平衡的问题,以及政策过度收紧的风险。

旧金山联储主席戴利(Mary Daly)上周表示,美联储将降低高通胀,但也希望“尽可能温和地”达到目标,以免导致经济剧烈下滑。戴利认为,美国的通货膨胀一半是由于需求过剩,一半是由于供应受限,希望随着美联储提高利率以减缓需求,供应方面也会逐渐改善,使两者“在中间相遇”。同时她表示,美联储不需要引发深度衰退来降低高通胀。深度衰退给人们和家庭带来了沉重的损失。她说:“经济衰退越严重,潜在的危害就越大。避免这种严重的衰退并不容易,但我们必须尝试。”

“有很多紧缩措施正在酝酿之中。美联储致力于恢复价格稳定,但我们也认识到,考虑到这些滞后因素,存在过度紧缩风险。”明尼阿波利斯联储主席卡什卡利(Neel Kashkari)表示。

近期美国制造业、服务业扩张持续放缓,房地产市场迅速降温,高通胀也在侵蚀消费者购买力。随着美联储加息步伐持续推进,华尔街对于美国经济衰退的担忧有所升温。霍夫曼向记者表示,很难说目前是否陷入衰退,但期望未来的衰退风险是温和有序的。好消息是,直到最近,消费者需求一直强劲,就业市场一直紧张,资产负债表水平大体上都处于合理状态。所有这些都降低了经济在短期内跌入悬崖的可能性。

德意志银行近期列出了美国经济将衰退的重要因素,首先是货币政策滞后性,这意味着美联储大部分加息行动尚未在美国经济中发挥作用,这些影响预计在未来几个月将变得更加突出。其次,2/10年期国债收益率利差接近50基点,这一水平历史少见,而收益率曲线的深度倒挂与经济衰退有关。

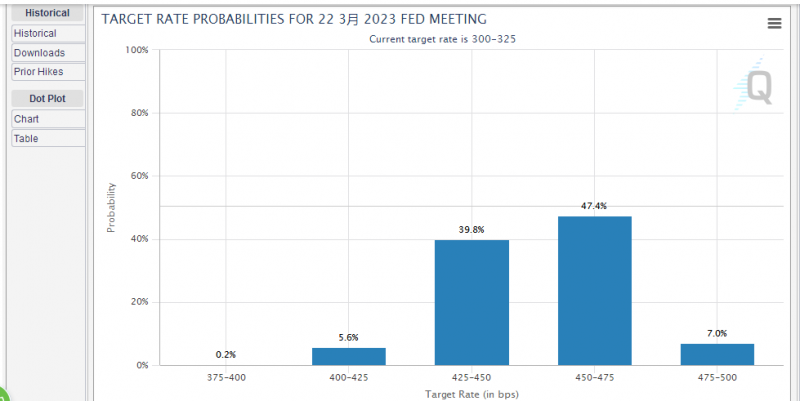

芝商所利率观察工具显示明年3月美联储加息终值为4.44%(来源:芝商所FedWatch)

值得注意的是,上周英国央行意外宣布“无限量”临时购债以防止英国金边债券市场、英镑汇率因政府激进减税计划而崩溃,打响了救市的第一枪。欧洲经济如今面临能源危机的巨大挑战,美国财长耶伦上月表示,欧洲衰退的溢出效应将波及美国。霍夫曼认为,这样的风险确实不容忽视,各国经济是相互连通的,显然,通货膨胀不仅是美国的问题,而是一个全球问题。

受此影响,市场也对潜在风险下美联储被迫可能放松政策力度进行了定价。芝商所(CME)利率观察工具(FedWatch)显示,激进加息有望在今年年底结束,明年3月美联储利率预期回落至4.44%,较议息会议后回落近20个基点,首次降息可能出现在9月,这也明显低于美联储最新预测。

贝尔德(Baird)市场策略师安东内利(Michael Antonelli)认为,目前无法从英国央行的行动来得出有关美联储行动计划和美国债券市场的结论。但市场的一个想法是,美联储在提高利率的过程中会达到一个临界点,迫使决策者放松政策。

Globalt高级投资组合经理马丁(Thomas Martin)表示,近期股票市场波动剧烈,部分成长股遭遇抛售。但整个金融体系并未出现明显裂痕,流动性风险也没有成为实质性威胁。然而随着利率不断上升,在经济疲软也成为重大问题之前,我们不太可能“战胜”通货膨胀。当这种情况发生时,美联储的工作变得异常困难。美联储不会置之不理,但到那时,真正的损害已经造成。

编辑/樊宏伟