今年以来,商业银行五年期存款利率与三年期存款利率持续倒挂。建设银行APP显示,整存整取三年存款利率最高为3.15%,五年利率最高仅2.75%,低于三年期40个BP。通常来讲,存款的期限越长,利率理应越高,才能弥补资金的机会成本。但如今5年期存款利率不如3年期或者与3年期持平已是商业银行的常见现象。

业内人士指出,利率倒挂持续主要有两点原因,一方面长期利率下行已成定局,另一方面贷款利率的不断下滑倒逼银行降低负债成本,以此保证净息差不落入大幅下滑的境地。从公布的半年报来看,商业银行的稳息差压力正在增大,多措并举降低负债成本已经成为商业银行的共识。

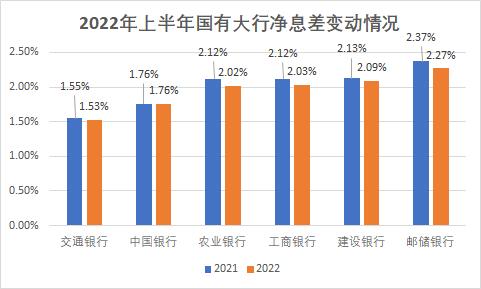

年报数据显示,上半年6家国有大行的净息差数据由高到低依次是,邮储银行净利息收益率2.27%,同比减少10个基点;建设银行净利息收益率2.09%,同比减少4个基点;工商银行净利息收益率2.03%,同比减少9个基点;农业银行净利息收益率2.02%,同比下降10个基点;中国银行净息差则与上年同期基本持平,为1.76%;交通银行净利息收益率1.53%,同比下降2个基点。

多家上市银行高管在半年报业绩会上表示,接下来净息差仍然存在下行压力。交通银行副行长郭莽表示,低利率市场环境下,下半年商业银行的息差水平仍然承压。从资产端看,前期LPR下调、二季度新发放贷款利率较快下降,对息差的影响将持续体现,对后续生息资产收益率带来下行压力。从负债端来看,受居民和企业投资及消费意愿下滑的影响,存款定期化趋势较明显,负债成本出现了一定程度的刚性。

存款定期化趋势明显

光大证券银行业分析师王一峰在最新研报中指出,当前银行业存款定期化现象较为明显。上半年,上市银行活期与定期存款分别增加3.3万亿和10.3万亿,其中定期存款同比多增4.3万亿,贡献了上半年存款93%的多增规模。定期存款占总存款的比重为52.8%,占比较年初提升了2%,呈现出明显的定期化特征。分居民与企业看,个人定期存款与企业定期存款分别增加了5.7万亿和4.6万亿,占总存款的比重分别为28.4%和24.4%,较年初分别提升了1.1%和0.8%。

六大行的半年报数据也显示,除了存款余额大增之外,定期存款占比提升也是一个普遍现象。

截至6月末,交通银行客户存款余额 7.81万 亿元,较上年末增加 0.77 亿元,增幅 10.96%。从期限结构上看,活期存款占比 37.55%,较上年末下降 3.82 个百分点;定期存款占比 61.15%,较上年末上升 3.76 个百分点。

工商银行客户存款余额29.27万亿元,比上年末增加 2.8万亿元,增长 10.7%。从期限结构上看, 定期存款增加 2.1万 亿元,增长 16.3%;活期存款增加 0.65万 亿元,增长 5.0%。

建设银行吸收存款余额24.18万亿元,较上年末增加1.81万亿元,增幅8.07%。其中境内定期存款11.46万亿元,较上年末增加1.26万亿元,增幅12.37%。

邮储银行客户存款总额12.12万亿元,较上年末增加0.76万亿元,增长6.77%,其中个人定期存款占比64.43%,比去年同期提升2.46个百分点,公司定期存款占比3.83%,比去年同期提升0.24个百分点。

王一峰认为,受疫情影响,居民消费和企业投资意愿下滑,货币贮藏性需求提升,加之资本市场景气度不佳,导致微观经济主体资产配置更倾向于安全性与经济性兼具的银行定期类存款,企业、居民存款均呈现定期化特征。同时,也不排除在贷款利率显著下行情况下,企业贷款利率与存款利率倒挂而出现的资金空转。

提升活期存款占比稳息差

在六大行半年报业绩发布会上,多位高管提到下半年要继续提升活期存款的占比来稳定息差水平。

邮储银行行长刘建军表示,邮储银行的息差水平在大行当中是比较高的。这是因为,在资产端,我们调整了资产结构,加大了差异化优势信贷的投放,保持了较好的风险定价水平。在负债端,我们持续推进负债成本的下降,特别是大力压缩3年期和5年期存款,在实现稳定付息率的同时,还使得存款付息率下降了1个BP。下半年我们要继续推进负债成本的下降,特别是要提高活期存款占比,加大财富管理的考核牵引力度,通过财富管理来提高活期存款的占比,同时继续压降中长期存款规模和利率。我们希望这些安排能够稳住下半年的息差水平。

交通银行副行长郭莽表示,在资产端,交行会加大资产结构调整力度,贷款继续聚焦制造业、普惠金融、绿色发展、科技创新等国家战略的重点领域和重点行业。同时也会继续坚持零售银行转型,下半年继续优先满足零售信贷的贷款需求。在负债端,降低负债成本是维护息差水平的重中之重,也是交行这几年发力的重点。具体而言,一是要加大活期存款拓展力度,努力提升活期存款占比;二是强化存款成本率考核等精细化的管理举措,有效降低负债成本,也会坚持高成本存款的限额管理和限额要求,三是继续坚持高成本存款的限额管理和限额要求,包括协议存款到期不再续做、大额存单设置上限,压降定期结构性存款等。

光大银行金融市场部周茂华对21世纪经济报道记者表示,下半年部分商业银行确实面临不小的净息差压力。一般来说,商业银行一方面可以通过优化负债管理,充分发挥存款利率市场化调整机制来稳定银行负债成本,另一方面可以在资产端提升风控与经营能力,适度推动重心下沉,并推动银行转型发展,转向轻资产业务和提高中间业务收入比重等。

今年央行一季度和二季度货币政策执行报告均提到,要健全市场化利率形成和传导机制,优化央行政策利率体系,加强存款利率监管,发挥存款利率市场化调整机制重要作用,着力稳定银行负债成本,发挥贷款市场报价利率改革效能和指导作用,推动降低企业综合融资成本。

编辑/樊宏伟