两家国际知名大行,传出大消息!

据美媒报道,为防止员工“过劳死”,美国银行和摩根大通计划限制年轻银行家的工作时间。

4个月前,美国银行一名35岁的男员工猝死,该事件在金融圈引发轩然大波,外界认为他的死亡跟华尔街“有毒”的加班文化有关。据报道,死者生前为了完成价值20亿美元的并购案,每周工作时间超过100个小时,虽然他顺利完成了任务,但在3天后身亡。

与此同时,“股神”巴菲特,对美国银行的抛售行动,仍在持续。来看详细报道!

国际大行传出大消息

在整个行业抱怨每周工作时间超过100小时之际,华尔街两大投资银行正推出或能减轻初级银行家工作量的措施。9月12日,据《华尔街日报》消息,美国银行和摩根大通据悉计划限制年轻银行家的工作时间,并加强监测。

知情人士透露,摩根大通在大多数情况下将把初级银行家的工作时间限制在每周80小时,这是该银行的第一个正式限制。与此同时,美国银行本月将推出一个新的内部平台,将更密切地追踪个人的工作量,该公司今年稍早开始测试所谓的“银行家日记”(banker diary)。

美国银行表示,该公司高管非常重视初级银行家的健康,并经常检讨政策以确保他们受到保护。

尽管如此,该银行一些初级银行家6月份向媒体透露,他们为了避免超过100小时限制而少报时长,否则系统会招致人力资源部门的电话,给经理们制造麻烦。

知情人士透露,8月份,总部位于北卡罗来纳州夏洛特的美国银行正推出一套新系统,用于监控受训员工的工作情况。部分用意是找出谁最忙,谁还有余力,并可分散任务。美国银行发言人在电邮声明中表示,今年早些时候成功试用了这套改良过的技术平台,以帮助团队更有效地为投资银行客户提供服务。

35岁银行员工猝死

几年前,一些银行承诺要为初级员工提供更多休息时间和保障他们的健康,但随着工作量不断地增加,这个承诺也正在经受考验。近几个月来,随着华尔街的高管们争先恐后地抓住公司交易的上升趋势而对普通员工的工作要求不断增加。

今年5月2日,美国银行的投行助理利奥·卢克纳斯猝死,享年35岁,该事件在投资银行界引发了震动。据报道,利奥·卢克纳斯死前曾为了一个工作项目,连续数周每周工作时长超过100小时,外界认为这名投行助理的死亡与华尔街“有毒”的工作文化有关。在加入该银行前,卢克纳斯曾当过美国陆军特种部队士兵。

据路透社报道,卢克纳斯死前正在负责一项价值20亿美元的并购交易项目,为此他连续数周每周工作时长超过100小时。他在4月29日顺利完成任务,没想到仅仅3天后就不幸猝死。事件发生后,许多从事银行业的网友涌入论坛Reddit痛批卢克纳斯的老板、美国银行的联合主席Gary Howe。当时甚至有从业人士在网络上抗议并扬言要发动罢工,希望借此争取更好的工作条件。

经纽约首席医疗检查官办公室证实,卢克纳斯死因为“急性冠状动脉血栓”,这种血栓会导致心脏内血液凝结。尽管验尸官的报告没有明确表明卢克纳斯的死亡是否与工作有关,但卢克纳斯的遭遇却引发众多美国银行从业人员的共鸣。

有现任和前任美国银行员工表示,初级员工每周工作100多个小时的情况并不罕见。一名去年辞职的前美国银行分析师表示,自己在美国银行工作时,每周100小时是例行的工作时间。他表示:“这让我早上醒来就想吐。我的心理健康状况真的很糟糕。我觉得我的团队没有给予我足够的支持。”“作为一名初级员工,很难反击。作为助理或分析师,你总不能告诉你的总经理‘我累了,可以明天再处理吗’。”

这样的悲剧,华尔街以前也出现过。2013年,美银美林一名21岁的实习生死亡,他在两周内曾通宵加班8次。连续3天通宵加班之后,他被朋友发现死于伦敦贝斯纳尔格林的公寓内。医护人员推测他死于癫痫发作。一位朋友说,他的死跟长时间的工作有关。据悉,为了成为投行的正式员工,为了拿到更高的薪水,大学实习生通常要面对一天20小时的高强度工作。

2018年,有媒体指出,华尔街的加班文化由来已久。与有些行业忙季、阶段性加班不一样,华尔街的人们几乎天天加班。一周工作80个小时在不少行业已经是超负荷的工作强度,但与每周工作可达120小时的华尔街员工相比,这基本上是小巫见大巫。

此外,2021年曾有13名高盛的银行家编写了一份报告,其中提到:“1周工作110到120个小时对我来说是不可被接受的!这很好换算,等于我每天只剩下4小时能吃饭、睡觉、洗澡和做其他杂事,这已经远超出‘勤奋’的范畴。”

巴菲特继续抛售

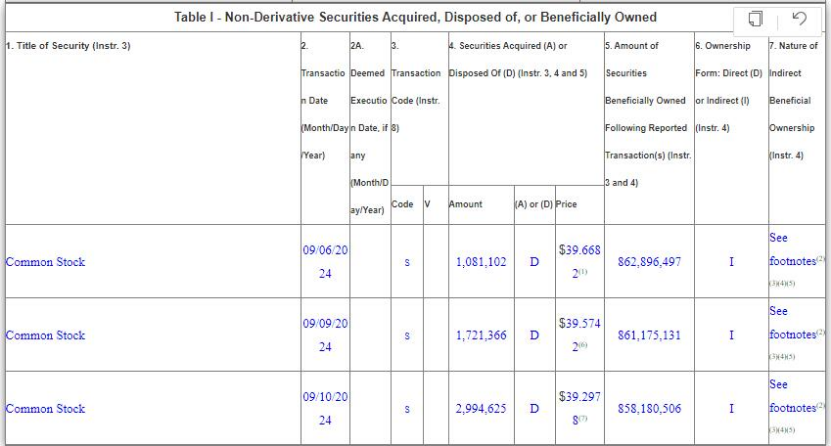

当地时间周二,一份监管文件显示,巴菲特旗下伯克希尔于9月6日、9月9日、9月10日,合计抛售了579.7万股美国银行的股票,总价值约2.29亿美元。

自7月中旬以来,伯克希尔累计出售1.747亿股美国银行股票,套现约71.9亿美元。目前,伯克希尔仍然是美国银行的最大股东,持股数量为8.58亿股,持股比例为11.1%。按照美国银行周三收盘价39美元/股计算,这些股票价值约为335亿美元。

有分析人士指出,巴菲特将美国银行股份减持至10%以下,可能是为了避免持续的报告义务。按照相关规定,若持股比例不超过10%,巴菲特将不再需要像现在这样在两个工作日内披露交易情况,通常可能需要等待数周,在每个季度报告中披露。

亿万富翁巴菲特于2011年开始投资美国银行。当时,伯克希尔购买了价值50亿美元的美国银行优先股和认股权证。他在2017年转换了这些认股权证,使伯克希尔成为美国银行的最大股东,随后在2018年和2019年左右,伯克希尔又增持了3亿股。巴菲特曾表示,购买美国银行是因为他对美国银行首席执行官布莱恩·莫伊尼汉在2008年金融危机后恢复银行健康的能力充满信心。

今年7月17日至19日,伯克希尔累计出售3389万股美国银行股份,价值约14.76亿美元。这也是自2020年三季度以来,伯克希尔首次减持美国银行。随后,伯克希尔一路减持美国银行。

本周二,美国银行首席执行官布莱恩·莫伊尼汉表示,巴菲特一直是该银行的“伟大”投资者,但他没有向这位传奇投资者询问最近的股份出售情况。莫伊尼汉在纽约的一次金融会议上告诉投资者:“我不知道他到底在做什么,因为坦率地说,我们不能问。(陈铭)

编辑/田野