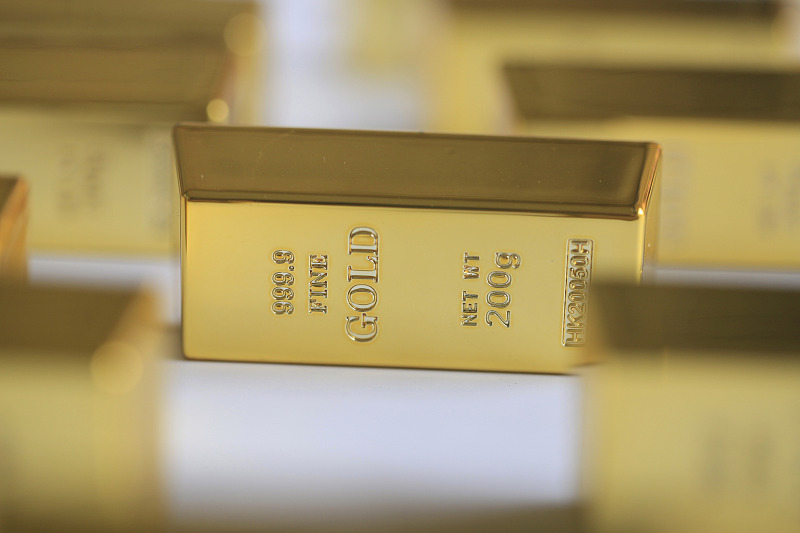

随着美联储降息逐渐明朗,国际金价上周突破 2500 美元,今年以来第五次创下历史新高。8月26日,瑞银财富管理投资总监办公室(CIO)发表最新机构观点认为,金价的上涨还没有结束,未来6-12 个月仍有进一步上行空间。瑞银重申对黄金的看好观点,预计年底前目标价在2600 美元/盎司,明年中将在2700 美元/盎司。截至发稿时,伦敦金现报价在2514美元/盎司附近,国内品牌金饰克价多在747-749的高位。

上周五晚,美联储主席鲍威尔在举世瞩目的全球央行大会,即杰克逊霍尔央行年会上发表重要讲话。他表示,调整政策的时机已到,降息的具体时点和步伐将取决于即将公布的数据、不断变化的前景和风险平衡。这也是美联储主席鲍威尔迄今为止释放的最强烈的降息信号。鲍威尔讲话之后,美股出现反弹,黄金价格也大幅上涨,美元指数则出现回落。

瑞银指出,随着美国通胀的回落和劳动力市场降温,美联储货币政策转向已经确定,9月份美联储降息近在咫尺。9月18日美联储将会宣布最新的议息会议决议,现在的争论焦点是降25个基点还是直接降50个基点。不过鲍威尔并没有就降息幅度和降息频率做过多的描述,货币政策走向还还是要取决于即将公布的8月份经济数据。我们的基准情景仍是,美国经济有望实现软着陆,美联储将在今年年内降息三次。如果8月就业报告(9月6日发布)表明劳动力市场进一步走软,美联储可能在九月降息超过25个基点。

此前,瑞银已预计今年9月份国际金价会达到2500美元/盎司。黄金今年以来屡创新高,更早触及瑞银的这一目标价。但瑞银认为金价的上涨还没有结束,未来6-12 个月仍有进一步上行空间。瑞银重申对黄金的看好观点,年底前目标价在2,600 美元/盎司,明年中将在2,700 美元/盎司。支撑我这一看法的主要因素是交易所交易基金(ETF)大规模回笼,这是自2022 年4 月以来首次出现。传统上,ETF 资金流的方向与利率走势呈现负相关,也就是说当政府债券收益率下滑时,黄金需求(通过ETF)就会上升。由于美联储料将在9 月开始降息,瑞银预期更多的ETF 将呈现资金流入,投机性需求也是如此。

除此之外,瑞银认为,央行买盘也是支撑金价的重要因素。尽管势头将较今年上半年的创纪录水平放缓,瑞银预期央行买盘将延续至2025 年。由于黄金在整体外汇储备的占比仍低,再加上去美元化趋势,瑞银预期央行今年将买入900-950公吨的黄金。金价大涨也对珠宝相关需求产生影响,但季节性利好将在四季度浮现。瑞银继续认为,投资组合纳入黄金等对冲工具有助于管理不确定性高企,在美元平衡型组合中纳入约5%的黄金敞口最为适宜。

文/北京青年报记者 程婕

编辑/樊宏伟