当地时间周五,美联储在官网发布了半年度货币政策报告。报告称通胀问题上取得了适度进展,但在采取降息措施之前,他们仍需要更大的信心。

按照惯例,美联储需要每半年给参议院银行、住房和城市事务委员会和众议院金融服务委员会提交书面报告,主要包括对货币政策的实施、经济发展和未来前景的讨论。美联储主席鲍威尔将在下周二和周三先后亮相国会参众两院,接受议员们的询问。

经济状况

在去年下半年强劲增长后,一季度经济有所放缓。原因是净出口和库存的拖累,同时包括消费者支出、固定投资、住宅投资也略有下降。

二季度以来,消费者实际开支增长疲软,反映出商品支出下降。企业固定投资增长速度适中,尽管利率很高,企业销售增长和利润预期提振了信心。

通胀

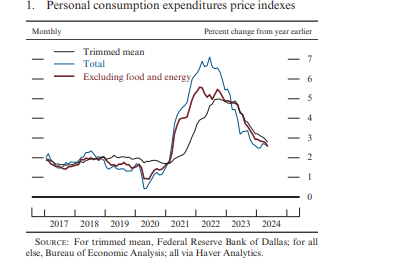

报告称,尽管个人消费支出价格通胀PCE自高位放缓,尤其是去年,今年的进一步进展表现平平,仍然高于联邦公开市场委员会2%的长期目标。

此前公布的数据显示,美国5月PCE同比增长2.6%,低于去年同期的4%和2022年6月峰值7.1%。不包括食品和能源价格的核心PCE同比增长2.6%,也低于去年同期的4.7%。

美国PCE变化趋势(来源:美联储半年度货币政策报告)

美联储认为,核心商品价格通胀和住房服务价格持续上涨的情势在今年上半年放松,而核心非住房服务价格通胀在去年明显放缓后趋于平稳。长期通胀预期继续与联邦公开市场委员会2%的长期目标大致一致。

报告中提及了房屋租金问题。PCE价格住房服务指数2021年开始加速,其贡献显著增加了核心PCE通胀。由于新租户和现有租户的变化往往滞后于市场租金指标的变化新租约,美联储称,PCE住房服务通货膨胀应该会逐渐下降,但程度仍有很多不确定性。

劳动力市场

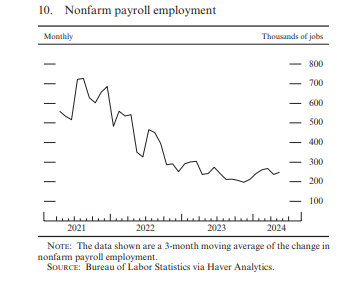

报告称,美国劳动力市场持续发展,虽然在今年上半年逐步迈向再平衡,仍然表现强劲。就业增长稳定,前五个月非农均值24.8万, 失业率仍然很低。

不过劳动力需求有所缓解,许多行业的职位空缺都有所减少,移民劳动力供应持续。随着需求进一步冷却和劳动力供应的增加,失业率在5月份小幅上升至4.0%,劳动力供需之间关系逐步与疫情前的时期类似。当时,劳动力市场相对较紧,但没有过热。

疫情以来非农就业人口增长变化(资料来源:美联储半年度货币政策报告)

上半年名义工资增长继续放缓,考虑到生产力增长,仍高于与2%的通货膨胀率一致的速度。

货币政策

美联储在2023年7月以来维持利率为5%至5.25%,FOMC判断实现就业和通货膨胀目标的风险朝着更好的平衡迈进。

然而在通胀可持续迈向2%目标获得更多信心之前,下降目标区间是不合适的。放松过早或者过多都可能造成通胀进展逆转过晚或者过少放松可能打击经济和伤害就业。在考虑任何政策调整时,委员会将仔细评估数据、不断发展的前景以及风险平衡。

美联储强调,坚定地致力于使通胀率回到2%的目标,仍然高度关注并敏锐地意识到高通胀带来了巨大的困难。

资产负债表

美联储以可预测的方式减持国债和机构证券。2022年6月资产负债表缩减的开始,美联储证券持有量已经减少约为1.7万亿美元。

FOMC表示,计划维持证券持有量与有效实施货币政策相一致,确保从充裕平稳过渡到充足的储备余额。美联储自6月初放缓了缩表速度,并打算当准备金余额略高于委员会认定的充足水平时停止。

金融稳定性

总体而言,金融状况似乎有些受限,银行放贷步伐有些不温不火。

尽管银行的部分商业房地产投资组合面临压力,但金融体系仍然健全且有弹性。大多数国内银行的流动性依然充足。

股票上涨速度快于盈利预测,公司债利差接近历史低点。一些银行的固息债券公允价值损失仍然相当大。对冲基金杠杆率升至历史高位,主要受到最大对冲基金举债的推动。

货币政策独立性

报告称,独立货币政策的基本原则得到了广泛支持,已成为一种国际规范。

研究表明,当央行拥有这种独立性时,经济表现往往会更好。美国国会已经规定货币政策的长期目标--最大限度地就业和稳定的物价,并使美联储能够运作独立执行货币政策。在这个框架下,美联储决定货币最合适的政策行动实现双重任务目标。

编辑/樊宏伟