频发的自然灾害,对于全球来说均是一大挑战,巨灾保险的重要性凸显。

瑞再研究院近日发布的数据显示,2023年全球142起自然灾害创历史新高,累计保险损失达1080亿美元。据其预测,随着全球气温升高,极端天气事件发生的频率和强度都会进一步上升,在未来十年间,保险损失可能会翻倍,风险缓释和适应措施需要进一步跟上风险的变化。

在业内人士看来,不断频发的自然灾害对于中国这一全球气候变化的敏感区和影响显著区将带来更为艰巨的挑战。和全球平均约40%的自然灾害损失保险赔付率相比,中国这一比例整体而言仅有3%左右。尽管近两年我国巨灾风险机制已初有成效,但仍需持续弥合保险缺口。

全球自然灾害保险损失增速较GDP增速翻番

瑞再研究院近日发布的数据显示,2023年全球发生的灾害事件多达142起,创下历史新高,造成2800亿美元的经济损失。其中大多数为中等严重程度灾害,其损失在10亿至50亿美元之间。2023年至少发生了30起此类事件,显著高于前十年的平均值(17起)。

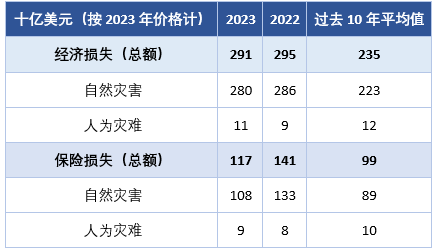

其中,巨灾保险发挥了重要作用。瑞再研究院表示,2800亿美元的经济损失中,有1080亿美元由保险承保,高于此前10年平均值890亿美元。而在2022年全球自然灾害造成的经济损失亦达到2860亿美元,其中保险承担部分为1330亿美元。按此比例计算,近两年全球自然灾害的经济损失中保险承担的比例分别为46.5%及38.6%。

巨灾保险是指保险公司按约定对自然灾害、事故灾难等事件造成的财产损失承担赔偿保险金,或对被保险人死亡、伤残承担给付保险金。

对于在多层次巨灾保障体系中保险业的作用,中国精算师协会会长王和撰文表示,保险公司可发挥专业优势,运用商业保险机制,成为巨灾保险制度的重要参与者和政府的协助者。在产品定价方面,保险公司可以运用已有的人才和经验储备,制定合理的精算费率。同时,在投保过程中,保险公司可以通过费率的优惠,激励公众主动采取风险防范的措施。此外,在发生巨灾之时,保险公司有专业的团队,可以发挥其营业网点和理赔经验的优势,代政府行使核保、核赔、理赔等职能,实现灾后理赔的高效运作,从而有效地减轻政府和财政的负担。

尽管全球自然灾害保险损失比例从2022年到2023年有所降低,但该比例受到受灾地区的巨灾保险渗透率影响。例如瑞再研究院数据表示,在2023年1080亿元美元的自然灾害保险损失中,土耳其和叙利亚地震是造成损失最大的自然灾害事件(估计保险损失为62亿美元)。即便如此,由于该地震受影响地区的保险普及率较低,90%的财产损失没有保险,也拉低了自然灾害中保险承担的比例。

事实上,根据瑞再研究院数据,在过去30年间,全球自然灾害保险损失增速已经超过了全球经济增速:1994年到2023年,自然灾害造成的保险损失平均每年增长5.9%(经通胀调整),而全球GDP的增速是2.7%,前者较后者翻了一番。2023年,全球自然灾害保险损失已连续第四年超过1000亿美元。

来源:瑞再研究院

综合业内人士观点,巨灾保险的赔付增多一方面是因为自然灾害的频发,而另一个重要驱动力也是由于经济增长、城市化、建筑业成本增加以及相关的需要保险的资产积累等经济相关因素。

展望未来,随着全球气温升高,瑞再研究院预期极端天气事件发生的频率和强度都会进一步上升,在未来十年间,保险损失可能会翻倍。

我国仍需持续弥合巨灾保险缺口

在慕尼黑再保险大中华区总裁常青看来,中国是全球气候变化的敏感区和影响显著区,因而中国的巨灾有着地域分布广,风险种类多,且风险频发的特性。

和全球巨灾损失上升的趋势一样,国家防灾减灾救灾委员会办公室、应急管理部发布的数据显示,与近五年均值相比,我国2023年各种自然灾害受灾人次、因灾死亡失踪人数和农作物受灾面积分别下降24.4%、2.8%和37.2%,然而倒塌房屋数量、直接经济损失分别上升96.9%、12.6%。

在这样的情况下,建立多层次的巨灾风险保障体系尤为重要。

“巨灾风险管理,包括巨灾保险制度建设,均是世界性难题之一。”王和分析称,从全球范围看,目前各国巨灾保险制度可分为三种模式:一是政府主导模式,即由国家筹集资金并设立专门机构进行管理的模式;二是政府与保险公司合作管理模式,保险公司可利用自身经营渠道及管理经验实现商业化运作和专业化管理,同时政府在发生巨灾时给予财政补贴与资助;三是巨灾保险商业化运作模式。

以上三种模式各有利弊。例如政府主导模式虽可在大范围内强制推行,但国家财政压力较大;商业化运作模式可能导致保费过高,保障范围有限,或者导致保险公司偿付能力不足。

王和认为,政府主导、商业化运作的模式更加适合我国。巨灾保险具有“准公共产品”的性质,强制性巨灾保险目前在我国还难以实行的情况下,政府的主导作用就尤为重要。

事实上,近年来我国正在不断探索巨灾保险制度建设。

我国首先针对居民住宅开始开展地震巨灾保险探索。2016年《建立城乡居民住宅地震巨灾保险制度实施方案》的发布标志着我国正式拉开了巨灾保险制度建设的序幕。数据显示,截至2024年2月底,城乡居民住宅地震巨灾保险累计为全国2170万户次居民提供8034亿元住宅巨灾风险保障。

在“十四五”规划和2035年远景目标纲要中,我国也均已将“发展巨灾保险”划为今后发展的重点工作之一。目前,我国已在15个省、74个地市开展了不同形式的综合性巨灾保险试点,除了地震外,不同地区还会根据地区特点将台风、洪水、泥石流等常见灾害纳入,也推出了指数保险等创新险种。今年2月底,全国首单全灾种、广覆盖、长周期的综合巨灾保险落地河北。同时,为构建多层次巨灾风险分散机制,2021年原银保监会发文允许境内保险公司在香港市场发行巨灾债券,同年中再产险于2021年10月1日成功发行首支巨灾债券,募集金额3000万美元,为内地因台风造成的损失提供保障。

而就在上月末,国家金融监督管理总局、财政部印发《关于扩大城乡居民住宅巨灾保险保障范围 进一步完善巨灾保险制度的通知》,将台风、洪水、强降雨、滑坡等灾害纳入保障范围,并实现基本保险金额翻倍,逐步提高巨灾保险普惠性和可及性。同时提供商业保险补充,充分满足各地区差异化风险保障需求。这也意味着我国的巨灾保险制度建设又迈上了一个新的台阶。

“中国巨灾风险机制已初有成效。然而,中国巨灾风险的保险渗透率比例相对较低,仍需通过保险弥合保障缺口。”常青说。

公开数据显示,2008年汶川地震时,保险占直接经济损失的赔付还不到1%;2021年河南“720强降雨”时,保险业在巨灾中的赔付占直接经济损失达到约10%;2023年华北强降雨,仅河北一地保险的赔付占到当地直接经济损失超过6%。

尽管部分地区近年来在巨灾保险渗透率上已有较为显著的提升,但总体来看,根据慕再数据,1980年以来在中国发生的自然灾害总损失中只有约3%得到了保险保障。而在过去的十年中(2013-2023),这一情况依旧严峻,对比全球平均40%左右的保险渗透率差距仍然明显。

常青表示,我国巨灾保险市场仍面临一些挑战,社会对于巨灾风险意识不足,并过于依赖政府财政,对以保险方式转移巨灾风险的认识不够,加大了政府负担。也使得保险机制在其中发挥的作用相当有限,仍需进一步提高商业保险的覆盖率。同时,除了建立项目间或区域内的统筹机制,更高效地利用财政资金进行灾后的救助及重建以外,也要建立通过再保险作为多样的风险分散路径减轻政府财政负担,分散灾害损失。

也有业内人士表示,从保险公司角度来看,与国际发达市场相比我国巨灾数据基础仍然比较薄弱,亟需研发更加符合中国实际、更加精细的巨灾模型。

同时,在自然灾害频发及损失日益提高的趋势下,瑞再研究院表示,风险评估和保险费必须跟上快速发展的风险形势和损失趋势。保险市场的运作要求保费与潜在风险相称,但随着损失的持续增长,仅靠更高的费率是不够的。此外,更高的保费会降低保险的可负担性。因此,还需要采取适应行动,如执行建筑规范和建造防洪屏障,以及采取缓解措施,从一开始就减少/防止损失的发生。这将有助于降低提供保险的成本,这一好处可以通过降低保费传递给消费者。

编辑/樊宏伟