在距离2023年结束仅剩一个多月之际,本就动荡的动力电池行业再迎巨震。

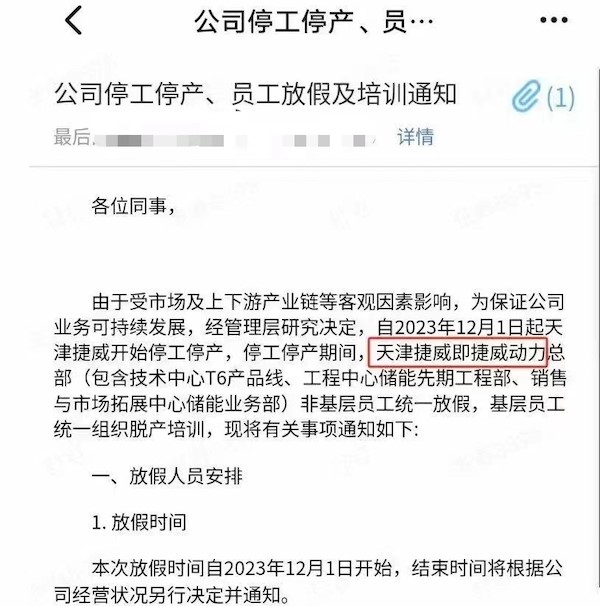

近日,捷威动力一则名为《公司停工停产、员工放假及培训通知》的内部通知流出。根据上述通知,受市场及上下游产业链等客观因素影响,为保证公司业务可持续发展,经管理层研究决定,自2023年12月1日起天津捷威开始停工停产,停工停产期间,天津捷威即捷威动力总部(包含技术中心T6产品线、工程中心储能先期工程部、销售与市场拓展中心储能业务部)非基层员工统一放假,基层员工统一组织脱产培训。

第一财经记者尝试拨打捷威动力官网电话,但该电话已经欠费停机。

捷威动力并非名不见经传的小公司,成立于2009年,主要有新能源汽车和储能两大业务板块,其中天津是动力电池业务中心。2022年2月,捷威动力拿下奇瑞新能源的“大单”,后者拟采购捷威动力未来3年共计约50亿元的动力电池。

当年,凭借奇瑞微型电动车的热销,捷威动力的动力电池装车量达到2.43GWh,市占率为0.82%,排在第11位。今年以来,微型电动车市场大幅萎缩,前10个月,捷威动力装车量为0.88GWh,市占率仅剩0.3%,排在第13位。

而据公开资料显示,捷威动力有效产能为10GWh,这意味着其今年产能利用率仅约10%,远低于行业的平均水平。

捷威动力只是今年众多二线及以下动力电池企业的缩影。今年,动力电池主要原材料端的碳酸锂价格大幅变动,终端的新能源汽车销量增速也开始放缓,在复杂且产能过剩的大环境下,行业马太效应开始放大,淘汰潮已经来临。

根据中国汽车动力电池产业创新联盟数据,今年前10个月,我国新能源汽车市场实现装车配套的动力电池企业有48家,而去年底该数值为57家,这意味着已经有9家动力电池企业在过去的10个月内被淘汰出局。

“2023年,是行业的分化年,好的(企业)向上,不好的向下。”在近日举办的2023高工锂电年会上,亿纬锂能董事长刘金成总结道。

近期,多家动力电池企业高管在接受第一财经记者采访时表示,行业集中度进一步提升几乎已成共识,在残酷的竞争下,未来只有几家头部企业能够活下来,而大家都在为拿到下一个周期的入场券而拼杀。

行业产能利用率仅约40%

产能过剩,几乎是动力电池行业近年来避无可避的发展困扰。

对此,中国汽车动力电池产业创新联盟理事长董扬日前发表文章称,截至2022年年底,中国动力电池产能为1260GWh。截至2023年6月底,中国动力电池产能为1860GWh。2022年中国动力电池产能利用率为51.6%,2023年有可能降至41%。而一般产品产能利用率的合理范围在70%~80%,动力电池因为行业特性,综合产能利用率在50%~60%是比较理想的状况。即便如此,今年动力电池产能利用率也已远低于理想状况。

行业整体产能过剩情况通过头部企业便可窥见一二。2022年,宁德时代的产能利用率为83.4%,今年上半年,宁德时代的产能254GWh,在建产能100GWh,产量154GWh,产能利用率跌至60.5%。

对于市场上“产能过剩”的说法,中创新航(03931.HK)执行董事、高级副总裁戴颖近日向记者表示,大家都看到了新能源行业的确定性成长,这也带来了大量资本的涌入,可能会形成一些阶段性产能的集中释放,造成名义上的产能过剩,这背后是市场经济发展规律的必经过程,很多行业也皆经历过这样阶段,这也从侧面说明动力电池行业仍处于发展的初期,还没有到相对成熟、稳定、健康、可持续的状态。

“整个产业链的产能利用率偏低已经成为行业隐忧,今年上半年只有40%多,大部分没有达到50%,所有的项目都在放缓。”高工锂电董事长张小飞近日在2023高工锂电年会上表示,今年预计电池出货量会达到860GWh,到2025年约达到1.45TWh到1.48TWh,而产能投产量预计达2.2TWh,这意味着届时有近800GWh的产能闲置,几乎相当于今年全年的出货量。

动力电池产业的过剩也加速了行业的淘汰潮,随着头部企业规模效应的不断加大,行业集中度今年以来在进一步提升。

根据中国汽车动力电池产业创新联盟数据,今年前10个月,国内动力电池装车量排名前二的企业市占率超71%,前三的企业市占率超80%,去年底该数字为78%,前十的企业市占率更是高达97.5%,去年底该数字为95%。前三和前十的企业集中度均在进一步加大。

而今年前10个月,我国新能源汽车市场实现装车配套的动力电池企业仍有48家,这意味着另外38家企业只能分到不到2.5%的市场。

张小飞称,此前行业谈CR10(前十企业市占率),放到现在没什么好谈的了,CR10占比远超90%,现在说CR6(前六企业市占率),该数值还在继续上升,产业链端来看,电池负极、铜箔市场基本上已经被排名前6的企业霸占了。

在戴颖看来,未来动力电池一定会形成一个新的市场格局,即只有少数头部企业集中服务市场和客户。不过,对于如何定义“少数”,到底划到装车量的前几名,目前仍不好做具体的界定。

抢跑下一个周期

站在2023年的尾声展望明年,张小飞认为,动力电池的产能利用率会在明年第一季度进一步下滑,并达到阶段性低点,这是受淡季和春节放假的两个叠加因素影响,从明年下半年开始,产能利用率将有所回暖。

不过明年产能利用率的回升并不会让电池级碳酸锂价格得到拉升。一年前的2022年11月,电池级碳酸锂价格飙涨到近60万元/吨,两年内暴涨12倍。不过,碳酸锂价格很快开启了“过山车”模式,接连跌破40万元、30万元整数关口,一度跌破了20万元,中间又回暖到30万元/吨,如今终端价格在15万元/吨左右。

多位产业人士向记者表示,碳酸锂价格明年不会再出现大起大落的情况,会逐渐趋稳。张小飞称,2024年上半年,碳酸锂价格预计会在10万元/吨到15万元/吨之间,2024年下半年有可能跌入10万元/吨。

“去年讲产能,今年讲价格,但是最终还是要回归到一家企业技术迭代和质量把控的能力。我们认为动力电池还处于技术驱动的阶段。”刘金成表示,在未来的两三年时间内,动力电池仍要发生深刻的技术迭代,如果企业踩错了技术方向,基本上就会被行业淘汰。

动力电池行业的发展会经历三个阶段,即技术驱动期、规模效应期、红海竞争期。当技术路线在迭代时,相关动力电池企业仍能凭借产品和技术获得一定溢价空间,但当技术路线已成定局,产品开始同质化,行业内企业将开始拼规模、拼成本;当产品全面同质化,行业进入红海竞争,陷入完全的价格战。

刘金成认为,目前动力电池行业仍处于以技术驱动为主的阶段,如快充技术和低温技术是新周期的主要突破方向,质量能力将成为企业持续经营的关键因素。企业进入下一个竞争周期的入场券是靠技术拿到的定点项目。一家动力电池企业现在能不能拿到2026年、2027年的定点项目,决定了这家企业在2026年到2028年的新周期下能不能存活,以及规模有多大。所以事实上,行业下一个周期的入场券从今年起就已经决定,或者最晚明年最终决定2027年的“玩家”。

动力电池企业竞争日趋白热化之际,储能和出口成为了消化多余产能的重点方向。

从数据上看,1~10月,储能电池累计销量已经占到电池总销量的12.8%。电池出口数据则更为亮眼,我国动力和储能电池合计累计出口达115.7GWh,占前10月累计销量20.8%。其中,动力电池累计出口101.2GWh,占比87.5%,累计同比增长105.4%,增速远高于国内市场的37.1%。

如今,我国动力电池行业已开启“大航海时代”,头部企业都已纷纷布局海外市场,今年以来,宁德时代、蜂巢能源、国轩高科、远景动力、亿纬锂能、欣旺达、中创新航等动力电池企业均宣布了新出海建厂计划。

“2024年、2025年,海外布局是头部企业必然要走的路,不管是去东南亚、欧洲还是美洲。”张小飞说。(肖逸思)

编辑/田野