刚过去的三季度,白酒板块走势跌宕起伏。

前半程,政策密集出台叠加旺季预期,白酒板块重获资金追捧,中证白酒指数在7月末一度回升至16000点以上,各家重仓白酒的消费基金规模也止跌回升。

然而后半程旺季行情不及预期,资金热情再度回落,9月28日中证白酒指数收盘为14151点,相比二季度末上涨不到5%。

伴随着白酒市场份额进一步向行业头部企业集中,今年龙头名酒的稳定性得到了一致认可,基金经理们也加大了对白酒股择优汰弱的力度。

21世纪经济报道记者梳理近日披露的公募基金三季报注意到,今年业绩增长相对突出的山西汾酒(600809.SH)、古井贡酒(000596.SZ)、今世缘(603369.SH)三季度得到了明星白酒基金增持,同时各家对啤酒股的持仓进一步向青岛啤酒(600600.SH)等行业龙头集中。

对于“茅五”两大龙头则出现了分歧:指数型基金依旧是“埋头”加仓,主动型基金则多选择少量减持贵州茅台(600519.SH),同时增持市盈率相对较低的五粮液(000858.SZ)和洋河股份(002304.SZ),当中包括了知名基金经理张坤名下的两大明星基金。

综合各家三季报的分析来看,基金管理人普遍认为当前白酒股估值处于偏低水平,但对行业格局的判断出现了新变化。比如管理银华富裕主题混合型基金的焦巍就表示,持仓已经基本放弃了次高端白酒。

规模止跌回升 谨慎增持

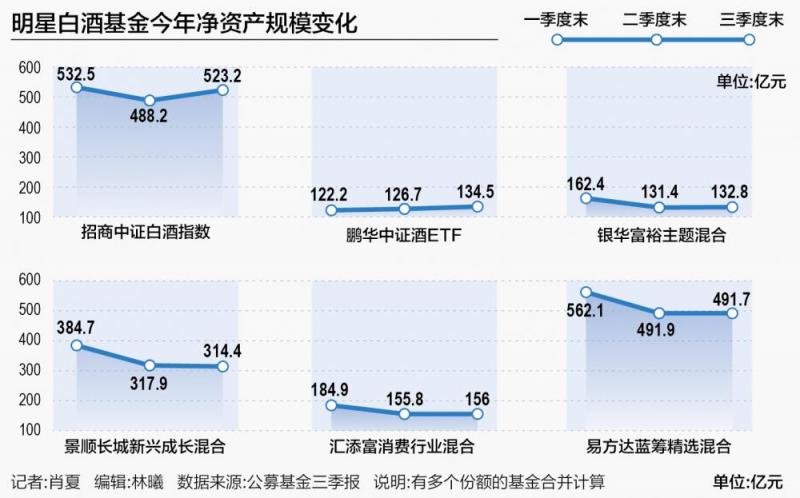

21世纪经济报道记者梳理注意到,受到三季度前半程板块行情的带动,大部分明星白酒基金在三季度规模都出现了止跌回升。

规模最大的招商中证白酒指数基金,三季度末A、C份额期末净资产共计523.2亿元,比二季度增长了7%,结束了连续四个季度下跌的趋势。再算上其他10个规模较小的基金,基金经理侯昊在管基金的净资产规模重新回到700亿元以上。

鹏华中证酒ETF基金连续三个季度扩张,今年三季度末净资产规模达到134.5亿元,比二季度末增长了6%,规模再创历史新高。

主动型基金中,知名基金经理张坤管理的易方达蓝筹精选混合型基金和易方达优质精选混合型基金三季度规模分别为491.7亿元和167.5亿元,基本与二季度末持平;汇添富消费行业混合型基金、银华富裕主题混合型基金三季度同样以净资产规模微涨收官。

易方达消费行业股票型基金三季度末净资产规模235.4亿元,环比下滑2%。景顺长城新兴成长混合型基金的规模还在继续下滑,其三季度末净资产规模为314.4亿元,已经连续三个季度下滑。

上半年各家明星基金的规模下行,与重仓的白酒板块行情低迷有关。侯昊在二季报中曾表示,白酒调整的大背景是“疤痕效应”下大家对于未来不确定的担心,产业提出需要时间消化库存,批价并不显出强势,经济周期和其他周期的叠加也使得担忧情绪放大。

作为应对,上述几家主动型基金都在上半年降低了权益尤其消费股的仓位,其中银华富裕主题混合型基金二季度重仓酒类股普遍减持了10%以上。

到了三季度,在行情带动和旺季预期下,基金经理们又重新增持,不过普遍较为谨慎。

主动型基金中,汇添富消费行业混合型基金的权益投资三季度增加了5%,景顺新兴成长混合型基金的权益投资三季度增加了2%。银华富裕主题混合型基金的权益投资增加不到1%。

张坤管理的易方达蓝筹精选混合型基金和易方达优质精选混合型基金,权益仓位保持在93%、94%左右。

基金经理们谨慎的原因在于,经济复苏尤其消费复苏的势头仍有较大不确定性。

张坤在三季报中表示,三季度以来市场对经济复苏的力度进行了下修,居民消费的意愿并不强劲,基金持仓调整了消费和医药等行业的配置结构,个股方面仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。

管理汇添富消费行业混合型基金的胡昕炜在三季报中表示,“国内消费行业延续了二季度以来的弱复苏态势,整体消费信心不强, 消费景气度处于底部区间。”易方达消费行业股票型基金在三季报中也提到,“从我们对终端消费的跟踪情况看, 二季度终端消费数据的疲软持续到了三季度。”

管理景顺长城新兴成长混合型基金的刘彦春认为,过去三年企业经营以外的因素对股票定价造成了巨大扰动,这一过程已近尾声,预期权益市场即将苦尽甘来,商业模式、盈利能力、发展潜力仍然是其重点关注的指标,淡化短期景气变化带来的股价波动。

两家酒类股指数基金中,三季度招商中证白酒指数基金对重仓股的增持幅度多在2.7%-2.8%左右,鹏华中证酒ETF基金对重仓股的增持幅度在2%-5%之间,远不如二季度20%-30%的增持幅度。

可以明显看出,投资者的加仓热情已经远不如上半年。三季度,招商中证白酒指数基金和鹏华中证酒ETF基金的份额分别增加了11.6亿份和6.8亿份,远少于二季度的50亿份和20亿份。

几只主动型基金更是迎来了基民减持。三季度,易方达蓝筹精选混合型基金份额少了4亿份,景顺长城新兴成长混合型基金份额少了3.6亿份,易方达消费行业股票型基金份额少了7100万份,银华富裕主题混合型基金和汇添富混合型基金份额分别减少了4600万份和4300万份。

减持次高端 聚焦细分龙头

对于酒类股的投资价值,基金管理者继续表达了看好。

管理鹏华中证酒ETF基金的张羽翔分析,当前行业整体处于挤压式发展阶段,利好以上市公司为代表的优质酒企的发展,上市酒企在品牌实力、渠道管理、产能供给方面有较大优势,暂时的困难会加剧低质酒企的出清,随着未来经济形势进一步好转,消费回归常态,以上市公司为代表的优质酒企的经营业绩有望明显好于行业整体增速。

“整体而言,白酒板块估值已经进入性价比区间。”侯昊在招商中证白酒指数基金三季报中表示。

根据他的观察,白酒动销中秋国庆平稳落地,婚宴带动下宴席略超预期,白酒行业延续两头分化趋势, 回款和年内业绩达成平稳,高端酒表现坚挺,次高端和地产酒有分化,行业整体渠道库存水平需要时间去化到良性水平。

但落到具体的持仓选择上,各家基金的策略还是出现了分化。

上半年业绩增长领先的山西汾酒得到了多家基金的增持。银华富裕主题混合型基金对山西汾酒的持仓,从二季度末的436万股增长到三季度末的502万股,增持15%;景顺长城新兴成长混合型基金对山西汾酒的持仓,从二季度末的600万股增长到三季度末的747万股,增持25%。

贵州茅台三季度遭到了几家主动型基金集体减持,减持幅度在4%-7%之间。其中减持较多的易方达蓝筹精选混合型基金减持了20万股,景顺长城新兴成长混合型基金减持了13万股,都减仓了7%左右。

减持贵州茅台同时,基金经理们还在增持五粮液和洋河股份。三季度,张坤的易方达蓝筹精选混合型基金分别加仓256万股五粮液和300万股洋河股份,易方达优质精选混合型基金分别加仓124万股五粮液和117万股洋河股份,增持超过10%,汇添富消费行业混合型基金加仓了10万股五粮液。五粮液、洋河股份近期市盈率已不到20倍,在龙头白酒股中偏低。

不过由于其他热门股减持或市值下降更多,贵州茅台还是重新成为了张坤两只基金的第一大重仓股。

银华富裕主题混合型基金三季度的持仓变化较大,前十大重仓股中的酒类股从7家减少到5家。

基金经理焦巍在三季报中给出了原因:“对于白酒部分,我们认为这一行业的减量投资和龙头属性在继续加强。在这一过程中,马太效应决定了一步落后者可能步步落后,而全国和特定区域范围内的领先者将不断扩大优势。我们过去在这一投资领域曾出现过判断失误,那就是延续了三年前头部企业上拉价格,次高端企业在扩张周期获利的传统套路,殊不知过去三年对这一行业格局和趋势产生了根本性的影响。”

基于这一逻辑,他在三季度的白酒持仓基本放弃了次高端,回到了围绕浓清酱香型龙头和两个地方龙头的3+2阵型。三季度银华富裕主题混合型基金对古井贡酒的持仓大幅增长了40%,从二季度末的239万股增加到三季度末的335万股。

“在这一轮行业整合中,在全国布局销售一个亿的企业不如在一个省销售一个亿的企业做得好,在一个省销售一个亿的企业不如在一个地区销售一个亿的企业做得好。”焦巍认为。

汇添富消费行业混合型基金也采取了类似思路,三季度对迎驾贡酒的持仓增加了3%,对今世缘的持仓增加了15%,两者双双进入了前十大重仓股。

对于啤酒股的持仓,基金经理们也是延续了“强者愈强”的思路。

鹏华中证酒ETF基金三季度对青岛啤酒、重庆啤酒分别增持了15万股和8万股。张羽翔此前分析,今年是啤酒板块发展的关键窗口期,原材料价格上涨对于啤酒企业的经营压力得到了缓解,易拉罐和纸箱价格走弱,包材压力趋缓,有望逐季兑现到啤酒公司报表,进口大麦价格已出现小幅环比回落的趋势,同比涨幅明显收窄,成本端压力有望迎来改善。

三季度,银华富裕主题混合型基金的前十大重仓股中只剩下青岛啤酒。焦巍解释,实地调研的数据显示啤酒消费升级的趋势仍在持续,但同时也伴随着低端消费的总量持续下降,这一量和价的左右互搏带来了边际资金对短期销售数据的博弈和股价波动,也同时促使对销售渠道更加深耕细作的龙头进行了集中。

也有老将对消费板块后势依然坚定看多。“市场对经济的短期表现和长期前景过于悲观了。”刘彦春在景顺长城新兴成长混合型基金三季报中指出,“汇率持续调整对出口的促进会在下半年逐渐得到体现;居民资产负债表逐步修复后消费复苏也将加速。稳增长政策特别是地产领域相关政策预期逐步加码,预计经济年内有望逐步修复。”

编辑/樊宏伟