在资管新规背景下,公募基金在承接庞大市场理财需求方面频出佳绩。除了规模超越银行理财成为资管“一哥”外,还持续获得理财机构增配。

中金公司近日最新发布的《理财公募基金配置2Q23追踪》报告(下称“中金报告”)显示,从近期披露完毕的理财机构重仓资产数据来看,今年二季度理财机构配置公募基金的规模和比例双双回升,真实配置规模约达到了1万亿元。理财配置基金中大部分为债券基金,其中短债基金较一季度提升了10个百分点。在这一配置偏好下,鹏华、嘉实、广发、永赢、博时等公募上量明显。

截至10月15日,全市场理财规模为27.1万亿元,较一季度末低点累计修复2.1万亿元,呈现企稳复苏态势。报告认为,此前债券赎回压力逐步消退后,理财规模开始企稳复苏,开始增配流动性较高的资产。而公募基金产品兼具收益性与流动性,理财机构开始逐步配置前期赎回的基金产品。预计短期内理财机构仍将聚焦于低波高流动性的基金产品、少部分理财机构开始增配被动权益型基金。从中期维度来看,理财机构基金配置或呈现更为多元态势,产品谱系更为全面、各细分领域能力较为均衡的基金公司,有望受益。

75%重仓配置为债券基金

公募基金具有广泛基民群体,呈现出较明显的普惠属性。但另一方面,公募基金由于规范的净值化管理和持续产品创新能力,一直都是银行理财、保险资管等各类机构进行大类资产配置的重要对象。

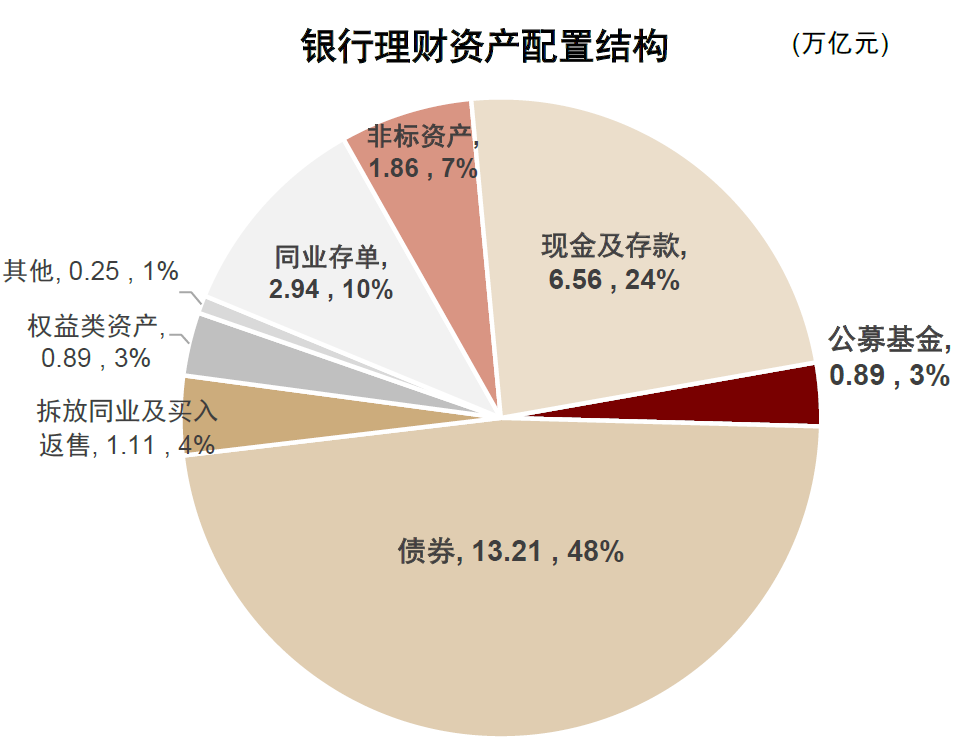

中金报告显示,截至10月15日,全市场理财规模为27.1万亿元,较一季度末低点累计修复2.1万亿元,呈现企稳复苏态势。其中,截至今年二季度末理财机构配置公募基金产品的比例为3.2%。这一比例虽不及债券(48%)、现金及存款(24%)、同业存单(10%)等资产,但从规模体量上却不可忽视。具体看,理财机构3.2%的公募配置规模为0.89万亿元,若剔除季节末存款冲量的季节性因素,预计真实配置规模约1万亿元。和去年4季度与今年一季度相比,二季度理财机构对公募基金的配置比例分别提升了0.5个百分点和0.1个百分点,配置规模分别提升了775亿元和614亿元。

(二季度理财机构基金配置全景视图,来源:中金报告)

中金公司认为,理财机构增配公募基金,主要由于2022年11-12月债市负反馈带来的赎回压力逐步消退后,理财规模开始企稳复苏。同时,负债端压力缓释后理财机构开始增配流动性较高的资产,以提升流动性管理能力,其中公募基金产品兼具收益性与流动性,理财机构开始逐步配置前期赎回的基金产品。

这一结论可从以下持仓数据得以验证。中金报告显示,理财重仓公募基金中债券基金占比达75%。其中,短期纯债基金、中长期纯债基金、混合一级债基、混合二级债基分别占比29%、27%、12%、6%。这里面,短期纯债基金配置比例较今年一季度末提升了10个百分点。

中金公司分析称,这有两方面原因:一是二季度以来理财产品呈现短期化趋势,对应配置的债券型基金期限缩短;二是短期纯债基金流动性与收益性兼备,能发挥更好的交易属性。但或是因为权益市场表现不佳,理财机构二季度对混合二级债基配置比例环比降低5个百分点。

这些基金公司靠短债基金上量

进一步看,理财机构在加大公募基金配置力度的同时,申赎也更为频繁,也使得委外市场的竞争与波动加剧。

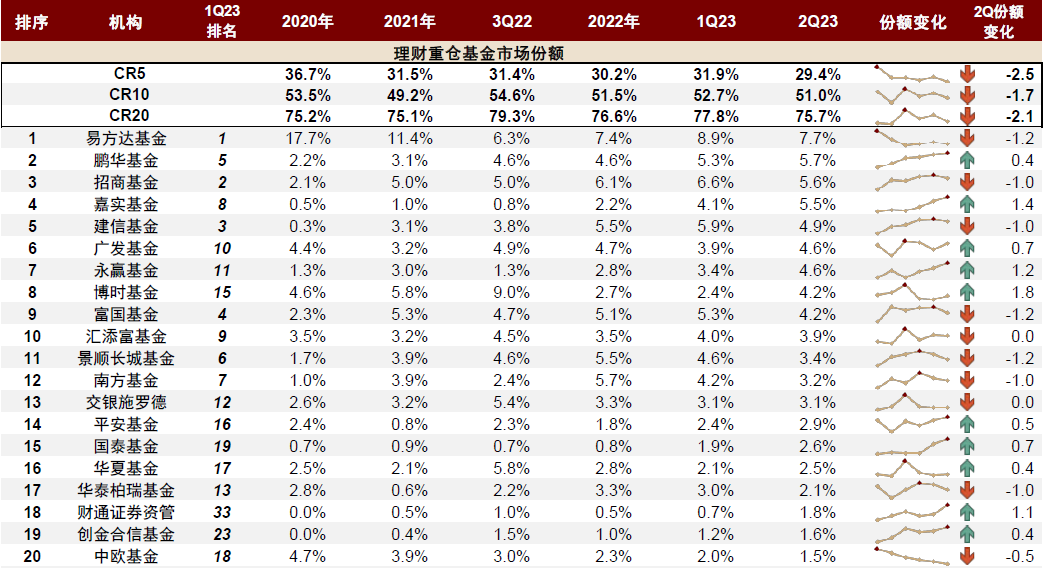

据中金预测,截至2Q23末理财重仓的公募基金前五、前十、前二十的机构,合计占据理财公募基金配置整体规模的29.4%、51.0%、75.7%,集中度相较今年一季度均有所降低。从重仓基金市场份额来看,前十大机构及市占率分别为易方达基金(7.7%)、鹏华基金(5.7%)、招商基金(5.6%)、嘉实基金(5.5%)、建信基金(4.9%)、广发基金(4.6%)、永赢基金(4.6%)、博时基金(4.2%)、富国基金(4.2%)、汇添富基金(3.9%)。

从产品贡献来看,市场份额提升的基金公司,大多依靠短债基金上量。中金研报显示,今年二季度鹏华基金、嘉实基金、广发基金、永赢基金、博时基金提升了理财市场的委外份额。从产品增量上来看,主要集中于短期纯债型基金,以及货币基金和中长期纯债型基金。但对于在混合二级债基、灵活配置型基金领域市场份额较高的公募基金机构而言,市场份额有所流失,包括易方达基金、景顺长城基金、富国基金等。

(理财重仓基金市场份额排名。来源:中金报告)

据此中金公司认为,预计短期内理财机构仍将聚焦于低波高流动性的基金产品、少部分理财机构开始增配被动权益型基金;从中期维度来看,理财机构基金配置或呈现更为多元态势,产品谱系更为全面、各细分领域能力较为均衡的基金公司有望受益。

更为具体地,中金公司基于理财重仓基金,还测算了每一家理财子公司在公募基金产品领域的委外合作情况。比如,从绝对份额与边际变化上来看,易方达基金发展较为均衡,与多家理财机构建立较为紧密的合作。鹏华基金则在建信理财、光大理财、浦银理财的合作上占据了较高的市场份额,二季度在信银理财、浦银理财等账户上份额提升幅度较大。建信基金方面,则在中银理财、建信理财、民生理财的委外需求中份额较高。

股混基金受两类机构青睐明显

与从公募基金公司视角有所不同,如果以理财公司为统计口径,则会看到理财机构的公募基金配置结构,大体上较为一致。

中金研报指出,大部分理财机构70%-80%及以上的配置产品为货币基金与低波债券型基金。而中高波债券型基金、股混型基金配置比例相对较高的机构包括,主要集中在以下两类:一是国有大行理财机构,例如工银理财、农银理财等,认为或由于其主动权益敞口较低,需通过外部资管产品补足;二是多元资产配置积极、战略层面支持权益能力发展的机构,包括光大理财、宁银理财、中邮理财等。从二级分类来看,在中高波产品领域,理财机构主要偏好持有灵活配置型基金以及被动股票型基金。

具体到各家理财机构方面,中金公司统计了各家理财机构重仓公募基金规模,并根据样本覆盖率推测各家理财机构实际持有公募基金的情况发现,截至今年二季度末交银理财、招银理财、兴银理财、信银理财持有公募基金规模最大、均超过1000亿元;其次,工银理财、建信理财、民生理财配置公募基金规模超过500亿元。而在战略层面更重视主动管理能力建设的理财机构,其公募基金配置规模相对较少,例如光大理财、宁银理财等,上述机构均较为重视在权益领域的主动投研能力构建。此外,负债端资金较为稳定、负债期限较长的理财机构,则对于流动性的要求更低,故配置的公募基金配置规模较少,例如苏银理财、南银理财等。

展望未来,中金研报认为短期内无需对理财行业的风险过多担忧,预计理财行业同比增速有望实现U型复苏,主要有三方面原因:

一是存款利率下调降低理财产品的竞争压力:今年以来,在存款自律机制引导、LPR下调等因素的影响下,商业银行纷纷下调定期存款利率;同时为保障合理的净息差与利润,在贷款定价快速下行的背景下,商业银行急需压降负债端成本。定期存款利率的下调,有利于缓解定存对理财的替代效应,理财产品的竞争压力有望得到缓解。

二是混合估值法、摊余成本法产品的发行降低净值波动:今年一季度,理财机构发力发行混合估值法、摊余成本法理财产品,上述产品封闭期限长、净值稳定,有利于缓解理财产品整体的净值波动与赎回压力。

三是流动性相对充裕:相较于2022年11月的债市博弈阶段,目前经济复苏力度相对较弱,实体经济信贷需求亦偏弱,银行间流动性相对保持充裕,认为有利于保障债市平稳。

但从中期维度看,中金公司表示仍需要警惕理财产品短期化带来的潜在风险。部分理财机构、商业银行渠道已自9月开始逐步放缓短期限产品销售,并聚焦拉长理财客户负债端久期,以减缓理财产品短期化的趋势;尽管这或将导致短期内理财产品规模上量有所放缓,但产品结构的优化及负债端资金稳定性的提升,有利于理财机构防范潜在的债市风险与赎回压力。

编辑/范辉