近日,人力资源和社会保障部、财政部等联合印发《个人养老金实施办法》,多部门发布相关配套政策,个人养老金制度进入实质化落地阶段,引发社会广泛关注。

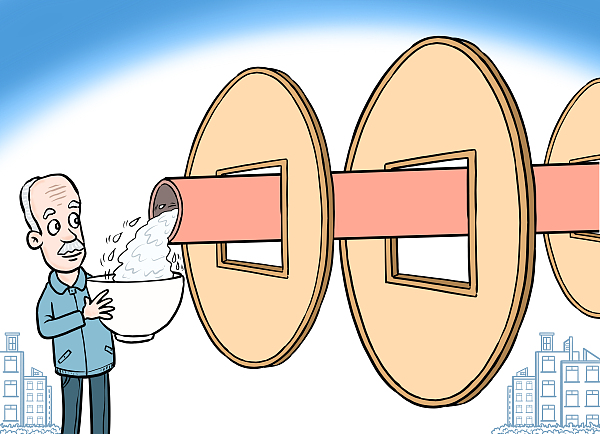

我国在进行社会保障制度顶层设计时,长期坚持“增强公平性、适应流动性、保证可持续性”的原则,社保制度改革具有系统性、完整性和协同性特征。在此前提下,作为“第一支柱”的基本养老保险发挥着社会共济作用,已经具备相对完备的制度体系,经过不懈努力,已统一城乡居民养老保险制度,实现了机关事业单位和企业养老保险制度并轨。同时,作为“第二支柱”的企业年金和职业年金补充养老作用初步显现,截至3月底,参加企业年金和职业年金的职工达7200万人,积累基金4.5万亿元,有了良好发展基础。个人养老金作为“第三支柱”,其初衷在于满足人民群众多层次多样化养老保险需求,促进社会保障事业高质量发展、可持续发展。

个人养老金制度是一项政府政策支持、个人自愿参加、市场化运营的制度。个人养老金适用所有在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者。对中高收入人群来说,12000元的年限额标准似乎不“解渴”,不过除了社会保障体系之外,还有其他个人商业养老金融业务可以选择,递延纳税优惠政策的规定,也将鼓励和引导部分居民参与其中。毕竟,平时多一份积累,退休后就会多一份收入。

也要看到,对部分相对困难群众来说,每个月拿出1000元缴纳个人养老金并非易事。为提高社会保障覆盖范围,截至今年9月底,我国已为2111万困难人员代缴了今年城乡居民养老保险费。不过,随着经济社会发展,一些困难也会迎刃而解。部分当前不具备参与个人养老金制度的人群,未来或许有能力参与其中。个人养老金与基本养老保险的一个区别是,没有“缴纳15年才能领取”的年限设置,只要参加人达到领取基本养老金年龄等情形就可以领取,此规定对于部分人群有较强吸引力。

个人养老金制度的具体实施办法充分体现了稳健运营的特点。社保基金坚持长期投资、价值投资和责任投资的理念,按照审慎投资、安全至上、控制风险、提高收益的方针进行投资运营管理,确保基金安全,实现保值增值。即将“入场”的个人养老金产品也适用这一原则,无论是债券类资产还是权益类资产,都应当具备运作安全、成熟稳定、标的规范、侧重长期保值等基本特征。在监管流程上,为加强资本市场与多层次、多支柱养老保险体系衔接,个人养老金采取了严格的管理方式,各部门监管职责划分明确,对参与金融机构优化产品和服务、做好产品风险提示等均提出了明确要求。

党的二十大报告提出,完善基本养老保险全国统筹制度,发展多层次、多支柱养老保险体系。近年来,我国老龄化程度不断加深,个人养老金制度的推出符合我国实际情况,也能够满足百姓期盼。总体看,该制度是基本养老保险制度的有益补充,参与者将有更大的自由度和选择权,能够更好地保障老年生活需要。要想把好事办好,让参与者真正受益,各部门应进一步加强协同,确保个人养老金制度落到实处。

文/金观平

图源/视觉中国

编辑/王涵