在缺芯少电、成本上涨的汽车行业,BBA 2021年财报格外亮眼。

2021年,宝马、奔驰、奥迪净利润均实现成倍增长。其中宝马全球销量逆势增长8.4%,汽车部门净利润暴增233.04%。奔驰、奥迪销量虽有不同程度下滑,依然实现营收、利润同步高速增长。

BBA不仅赚的盆满钵满,更进一步表明了加速电动化、数字化的决心。

2021年,豪华品牌用更高效的管理,更进击的态势,表明了自身顺应行业浪潮,抵御环境风险的能力。

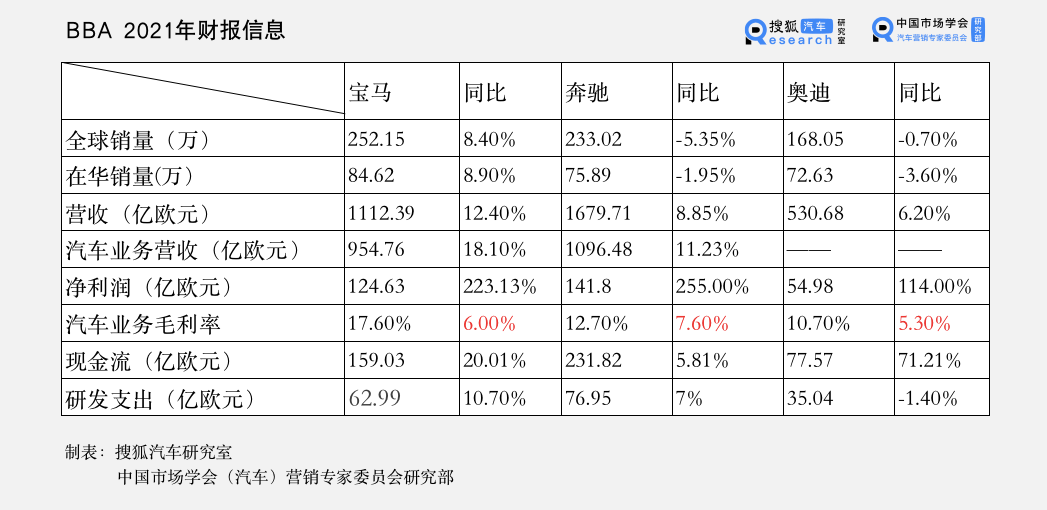

以下是BBA 2021年财报部分指标:

(注:奔驰集团包含商用车业务,宝马集团包含摩托车业务,因此将汽车业务营收及毛利率单独列出。毛利率变动为同比增加)

(注:奔驰集团包含商用车业务,宝马集团包含摩托车业务,因此将汽车业务营收及毛利率单独列出。毛利率变动为同比增加)

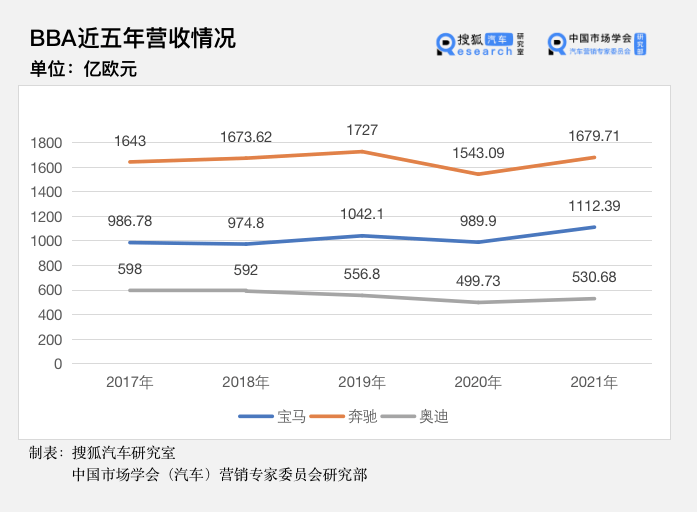

BBA均实现营收、利润增长 奔驰奥迪营收未恢复到疫情前水平

2021年,BBA中仅有宝马实现销量增长。全球销售252.15辆,基本恢复到疫情前水平,成为豪华车销冠。强势销售表现下,宝马集团营收同比增长12.4%达1112.39亿欧元,其中汽车业务营收大幅增长18.1%达954.76亿。

奔驰2021年销量再度下滑,下滑幅度收窄7.65个百分点,这导致奔驰以233.02万辆不敌宝马,五年来首次失去豪华车销冠宝座。但销量下滑并未影响奔驰的营收,2021年奔驰乘用车业务营收同比增长11.23%达1096.48亿欧元。营收增长主要来自于高端车系的贡献。2021年奔驰高端车系销量增长30%”,单车均价达4.98万欧元(约合人民币35.4万元)。

奥迪销量基本与上一年持平。同比微降0.7%,尽管销量上与宝马、奔驰相去甚远,但在中国市场的销量仅与奔驰相差3万余辆,可见其在中国市场的强势表现。2021年,奥迪实现营收530.68亿欧元。随着上汽奥迪、奥迪一汽新能源项目的落地,预计2022年将在中国市场取得更大的突破。

整体来说,BBA营收的大幅增长,除了产品结构调整带来的高端车型销量增长,也与同期基数较低有一定关系。2020年,奔驰、奥迪、宝马营收同比下降11%、10.2%、5%。2021年营收,仅有宝马超越2019年营收水平。奔驰、奥迪还未恢复到疫情前水平。

除了营收高速增长,BBA的盈利能力更是强大,2021年BBA汽车业务均实现10%以上毛利率。

宝马集团董事长齐普策表示:“2021年的业务发展证明宝马集团的转型已经初见成效。我们坚持既定战略,对于宝马集团而言,大刀阔斧实现转型与漂亮的财务业绩完全可以并行不悖。”

奔驰、奥迪基本也是同样的情况。2021年,宝马实现净利润124.63亿欧元,奔驰除卡客车外净利润141.8亿欧元。二者均实现超两倍劲增。奥迪净利润54.98亿欧元,同比增长114%。

BBA汽车业务的毛利率同样证明了他们汽车业务的盈利能力。2021年,BBA汽车业务毛利率均有超过5个点的提升,其中宝马更是高达17.6%。奔驰为12.7%。奥迪达10.7%。

除了营收的增长,BBA实现利润大增一个共同的原因在于他们持续关注的降本增效。自康松林2019年接棒蔡澈以来,奔驰乘用车业务板块的固定成本降低了16%。奥迪在财报中也解释到,分销成本低于前一年,广告费用有所降低。

全面电动化:宝马全面领先 奥迪纯电占比最高 奔驰相对落后

在传统车企纷纷加速电动化转型的2021年,BBA同样增强了电动化攻势。宝马电动化持续提速,奔驰由“电动优先”转变为“全面电动”,奥迪“Vorsprung 2030”战略表示到2026年新推出车型全部为纯电车型。

2021年,宝马电动化车型交付32.83万辆,占集团总销量的13%,为BBA中新能源车型比例最高。其中纯电车型销售10.3万辆,占比4.08%。

奔驰全球销售电动化车型22.75万辆,占集团销量的9.76%,其中EQ系列纯电车型销售4.89万辆,占比2.1%。

奥迪未披露新能源车型销量,仅表示2021年生产电动化车型16.9万辆。按去年的产销情况来看,预计销量在产量上下浮动。纯电车型销售8.19万辆,占比4.9%,为BBA中纯电销量占比最高。

2022年,宝马计划量产及试生产纯电动车型将达15款,覆盖约90%的细分市场。其中宝马i7与全新7系将于北京车展首发亮相。奔驰此前就表示2022年所有级别车型将全线电气化。奥迪也将在中国市场投放6款纯电车型,包括基于PPE平台首款电动车A6 e-tron。

面向未来,BBA的纷纷瞄准纯电。宝马表示,基于全新构架、搭载第六代eDrive电力驱动系统的“新世代”车型也将在2024年试生产,并于2025年亮相。奔驰则称,自2025年起,奔驰所有新发布的车型架构将均为纯电平台。奥迪计划到2026年,推出20多种全电动车型。

销量方面,到2025年底,宝马计划在全球累计交付200万辆纯电动车。到2030年,全球总销量至少有一半将是纯电动车。奔驰没有表明未来具体的销量,仅宣布在2025年电动车型销量占比达到50%,2030年前新车销售基本转型为纯电动车型。奥迪计划从2026年后推出的新车型全部为电动车,而其2030销量目标为超过300万,2033年停产内燃机。

从目标上来看,宝马的纯电销量目标最高,奥迪放弃内燃机的时间节点最为明确。奔驰则将纯电的目标聚焦在2030年。

从电动化的配套设施上来讲,BBA的发展策略也不尽相同。宝马更倾向于电池技术的研发,在固态电池、氢燃料电池方面有一定的积累。奔驰及奥迪所属的大众集团更多布局了电池产能。

软件领先 数字转型:BBA争当领跑者

在全速推进电动化转型中,BBA对智能化也着重关注,试图占得先机。

软件定义汽车的时代,自动驾驶、智能座舱正在成为汽车产品的重要卖点。BBA们在没能引领电动化转型后,对智能化的领军地位似乎更加志在必得。

宝马表示,自动驾驶的发展仍然是汽车行业的关键期望,世界范围内大量资金涌入这一领域。预计到2025年,各个国家和地区可能会出台自动驾驶的具体要求和法规。

去年年底推出的宝马iX是宝马首款搭载自动驾驶及自动泊车功能的车型,即将推出的7系也将部署这些功能。该技术方案在行业首次使用800万像素的摄像头,可提供超40种辅助驾驶相关功能。

奔驰在去年成为首家获得L3级别自动驾驶国际认证的厂商,为在更多地区推广其自动驾驶功能扫清了障碍。

奥迪在财报中并未详细阐述其自动驾驶取得的进展,但表示中国是许多领域的技术推动者,在自动驾驶领域。奥迪正在与合作伙伴和权威机构密切合作,已经开始使用测试许可证在北京和无锡研究全自动驾驶。

数字化是在车辆整个生命周期内保持“新鲜”的关键。BBA正迅速提升操作系统能力以提高产品竞争力。

自2018年推出i Drive7操作系统以来,宝马已经能实现远程OTA。这也让宝马开发了新的商业模式。如车主可以实现按需付费开通功能。

奔驰则在财报中表示,奔驰在汽车软件领域处于领先地位。计划从2024年开始推出梅赛德斯-奔驰操作系统(MB.OS),并提供新的数字服务及功能,以便更灵活的响应客户需求。将重点关注OTA及车、云、物联网之间的智能连接。

奥迪董事会主席杜思曼表示,未来,软件将是我们利用协同效应和创新的最大杠杆。奥迪将依托大众CARIAD部门的开发力量,联合开发电子电气架构及集团所有品牌的统一操作系统。

纵观BBA的财报,宝马以“未来是电动化的、数字化的和可循环的”为主题,奔驰将“电气化”及“软件领先作为两大重点方向,奥迪强调“未来是电动的、自动化的、互联的。”足见BBA在转型之路上的决心。

除了赚钱,更从BBA的财报中看到,勇于变革、精细管理是这些豪华品牌能持续守正创新的关键。

编辑/陈正忠