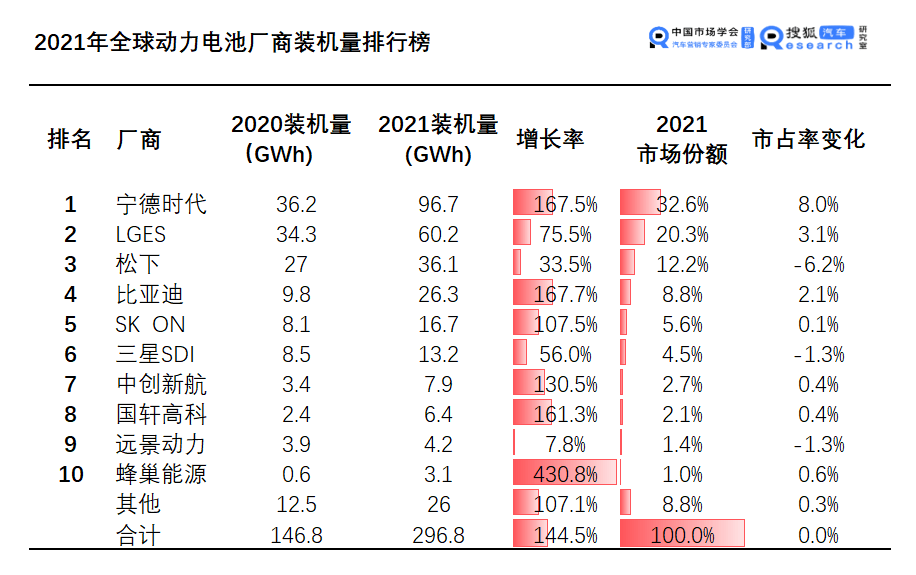

2021年,全球新能源车型销量翻番增长至650万辆,全面带动了全球动力电池行业的发展,出货量高达2020年的2倍至296.8 GWh。装机量最高的前十家企业中,共有6家中企、3家韩企,松下成为仅存的日企。“宁王”连续五年全球市场份额第一,市占率再提升8个点至32.6%。亿纬锂能跌出前十,蜂巢能源装机量暴增430%排名第十。

面对旺盛的市场需求,扩产能、强合作成为2021年动力电池行业的主旋律。万亿宁王融资582亿扩建5个电池生产基地,蜂巢能源宣布将2025年年产能计划提升至600GWh。国轩高科正式由大众控股,LG与通用将在美国合作建立四家电池厂……

处在新能源汽车的风口上,动力电池厂商们正在疯狂壮大,力图抓住时机一飞冲天。细看2021年出货量Top10的厂商,是各有各的节奏,在主旋律下探索自己的发展之路。

宁王超80%市场份额来自国内

数据显示,宁德时代2021年装机量96.7GWh,同比增长167.5%,市场份额达32.6%,领先第二名LGES 36.5GWh。此前,宁德时代发布业绩预告称,公司去年净利润预计在140亿元(约22亿美元)至165亿元之间,同比增长 150%-195%。这是自 2018年上市以来的最高利润水平。

单从上述数据来看,2021年的“宁王”足够光鲜。然而身处顶峰,危机并存。万亿市值的宁王一直在被质疑泡沫太大,市场在见证其强大的同时,另一个常伴左右的词是“焦虑”。

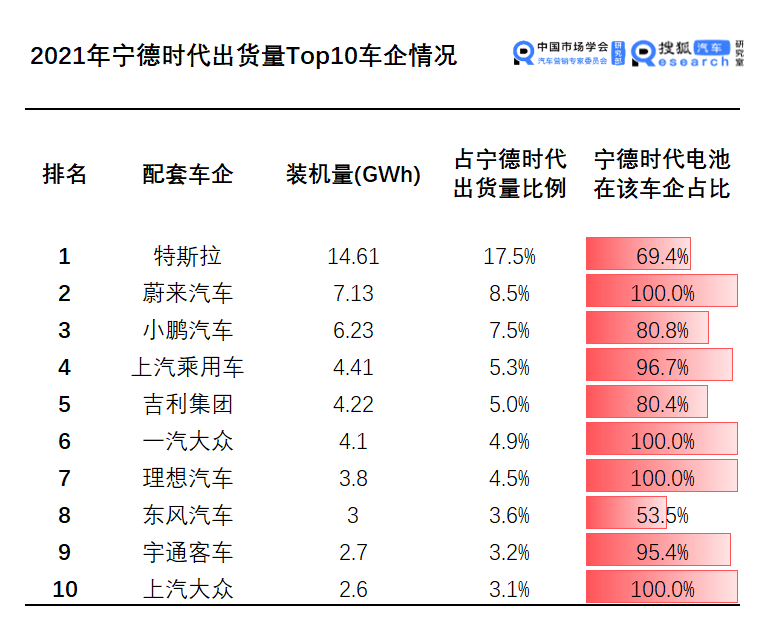

第一大焦虑是客户稳定性。2021年中国电动汽车交付量占全球一半以上,宁德时代充分发挥主场优势,国内动力电池装车量77.6GWh,占其总出货量的80.24%。装机量top10客户分别是特斯拉、蔚来汽车、小鹏汽车等,合计占宁德时代总装机量的61.6%。具体情况如下图:

去年特斯拉成为宁王第一大客户,占其出货量的比例从5.6%大幅提升至17.5%,成为宁王蝉联冠军的“关键先生”。但“松下2023年量产4680电池,首批供应特斯拉;比亚迪将为特斯拉提供刀片电池”等消息频频传出。虽然二者的回应一直比较暧昧,但对特斯拉来讲,“谁价格低就用谁的”,选择多家供应商完全有可能。

同样有跑单风险的还有第三大客户小鹏,去年甚至有消息称何小鹏与曾毓群因产能问题吵起来,虽然何小鹏否认了这一消息,但引入“中航锂电”、“欣旺达”等供应商确是事实。全力推进电动化转型的大众集团也开始在全球范围内扩建电池厂,并控股国内电池厂商国轩高科,或将对目前独家供货的南北大众产生影响。以上种种,都是对宁德时代市场份额的考验。

第二大焦虑在于国际市场的拓展。相比于国内市场的一家独大,宁王的国际市场份额并不领先。统计显示,在除中国的海外市场中,LG和松下以54.5GWh和34GWh的装机量分列1-2名,宁王以19.1GWh的装机量位居第三。在美欧大力发展动力电池及电动车的大背景下,未来几年海外市场的需求必然随之上涨,如何迅速打开海外市场成为宁王急需解决的问题。

第三大焦虑就是电池业务的毛利率逐年下降。2016-2020年,宁德时代的毛利率分别为43.70%、36.29%、32.79%、29.06%、27.76%,2021年前三季度毛利率为27.51%。随着补贴退坡,整车利润空间受到挤压,逐年传导至供应商,原材料价格水涨船高、行业竞争愈发激烈,都影响了宁王的盈利能力。从前三季度业绩来看,2021年似乎能稳住阵脚,但也再难回到从前的巅峰。

LGES领衔韩企海外扩厂 松下成为榜上仅存日企

动力电池市场上,与中国厂商有一战之力的莫过于韩企。2020年,LGES出货量与冠军宁德时代仅相差3GWh。到了2021年,二者的差距进一步扩大到36.5GWh。韩调研机构称,中国在蚕食曾属于韩国的动力电池市场。诚然,中国厂商凭借价格、质量、产能等因素,吸引了像特斯拉这样的重要客户。

韩国本土市场有限,韩企要想获得更大的市场份额,必然要放眼全球。2021年,LG领衔一众韩企在与中国体量相当的美国市场大举开疆拓土,其中LG携手通用在美规划四座电池工厂;SK独资在美国亚特兰大开设两家工厂,又与福特合资开设两家,三星SDI也与Stellantis集团合资设厂。韩企不仅与美国汽车制造商打得火热,在中国多地也有工厂布局。

除了建厂扩产,韩企在资本市场也有不错的表现。LGES在今年年初迎来韩国史上最大IPO,筹集了约682亿人民币,市值达6000亿元,成为韩国市值仅次于三星的第二大企业。且在去年四季度首次实现盈利,尽管市值与宁王仍有较大差距,但其营收17.85万亿韩元(约合950亿人民币,宁德时代预计2021年营收不低于1050亿元),处于较高水平。

与LGES一样,SK Innovation于去年10月正式剥离电池业务成为全资子公司SK On,或许也在为独立上市做准备。作为韩国三大集团之一,SK早在10年前就向戴姆勒、现代、北汽等多家厂商供货。2021年SK On营收169亿元,同比增加89%。

排行第6的三星SDI在华客户不多,主要供应宝马、大众等厂商。2021年,三星SDI营业收入达到创纪录的1.06万亿韩元(约合55.93亿元),增长59%。

与强势增长的韩企不同,松下成为唯一上榜的日企。33.5%的出货量增长率在十家厂商处于倒数第二的位置,市场份额也有6.2%的下滑。作为此前与特斯拉深度绑定的动力电池厂商,松下在中国以外的市场曾力压LG处于领先位置,如今的局势也让松下探索新出路。

2020年4月,丰田和松下组建了动力电池合资公司Prime Planet Energy & Solutions,计划共同开发固态电池,供应给大发、马自达、斯巴鲁、丰田等日系车厂。同时,PPES也大举在华建厂扩产。如果未来能成为以上日企的一供,松下的市场份额将会有大幅提升。

比亚迪、蜂巢能源背靠自家车企好乘凉

2021年比亚迪电池装机量大幅提升167.7%至26.3GWh,位列第四。蜂巢能源暴增4倍多挤进前十名。与其他电池厂商不同的是,二者背靠大型车企,与当下欧美汽车厂商纷纷自建电池厂扩产的趋势不谋而和甚至是引领这一潮流。

在电动汽车领域深耕多年的比亚迪去年迎来了高光时刻,以73万辆的销量成为新能源销冠厂商。比亚迪本身就是做电池起家的,于2003年成立电动汽车研究部。2020年发布的刀片电池,成为推动动力电池行业回归磷酸铁锂路线的一大因素。

与其他供应商不同,比亚迪电池争夺市场份额的压力暂时不大,整车与动力电池业务相互赋能。2021年比亚迪自家车型装机量达22.25GWh,占其出货量的84.6%,自家电池也为其整车业务带来了更高的毛利率,2020年比亚迪汽车业务毛利率达25.2%,高于行业水平。

自2019年弗迪电池独立以来,比亚迪也一直在开拓外部市场,目前已经达成的合作包括一汽、金康、东风、长安等主流厂商,但装机量所占比例不足10%。每月一传的“供货特斯拉”在反复否认与不予置评间徘徊,还从未落地。能否拿下特斯拉的大单,或将成为其电池业务向外开拓的重要一步。

2021年,蜂巢能源出货量同比大增430.8%至3.1GWh,成立仅4年,就跻身全球出货量Top10榜单,表现可圈可点。与比亚迪一样,蜂巢能源也是车企的关联公司,前身是长城汽车动力电池事业部。企查查显示,长城汽车董事长魏建军依然是蜂巢能源的实际控制人。

蜂巢能源2021年的出货量几乎全部供给长城汽车,约5%的出货量供给哪吒及零跑。近两年蜂巢频频提升产能目标,成为扩产大军中的一员。2025年的产能目标从40GWh调整至320GWh再到600GWh。董事长杨红新表示,已经接到了2025年乘用车领域400GWh的订单,目标是在2025年占据25%的市场份额。3年实现百倍增长,压力不言而喻。

中创新航、远景动力、国轩高科加强与车企合作

这三家厂商虽然没有车企背景,但或是通过合资合作、或是加强客户扩展,进一步加强了与车企的合作关系,跻身TOP 10。

中创新航即中航锂电,去年11月,中航锂电多项工商信息发生变更,完成股份制改造,同时公司名称也从中航锂电变更为中创新航。是动力电池赛道中起步较早的玩家,最早成立于2007年,2010年后即成为磷酸铁锂电池的主流供应商。但后续选择主攻三元锂,逐渐掉队。

近两年逐渐迎头赶上的中创新航继成为广汽乘用车、长安汽车的核心供应商之后,又纳入上通五菱、零跑、广汽丰田、吉利、东风等乘用车客户,近日还在小鹏和宁王的冲突中,收下小鹏的订单。其2025年规划产能500GWh,2030年预计达1TWh。

同样以磷酸铁锂起家的国轩高科2021年出货量大增161%至6.4 GWh,2021年正式被大众控股,与大众在欧洲合作开设新电池厂,共同开发电池技术。尽管大众表示:控股国轩高科不影响与其他优质电池厂商的合作。”但近水楼台先得月,国轩高科与即将重点发力电动车的大众(安徽)同在合肥,抱上了大众的大腿,未来更加清晰。

2021年,远景动力出货量增幅不大,仅增加7.8%,市场份额也有所下降。但作为曾经日企,远景动力的国际化布局走在前列,已在中国、日本、美国、法国、英国布局了7大生产基地和多个研发与工程中心, 预计到2025年全球产能超过200GWh。去年,与法国雷诺集团达成合作,拿下雷诺5年40GWh至120GWh动力电池订单。并计划与日产在欧洲共同建厂。

2021年,全球出货量前十的动力电池厂商出货量平均增长达133.8%,因此出现了松下、三星等出货量增长市场份额依然下降的情况。显然,大客户对狂奔中的动力电池行业格局影响重大,如何更好的与车企合作成为动力电池行业必然要面对的问题。

行业预测至2025年全球新能源车销量在1640-1800万辆,按照每辆车70-100KWh的电池需求来算,2025年全球动力电池需求应该在1150GWh-1800GWh之间。按照当前各车企及电池厂商的规划,将大大超出这一需求范围。

因此疯狂扩产中,动力电池行业更要随时警惕产能过剩危机。从此前三元锂与磷酸铁锂技术路线的争夺中就可见,技术转型升级必然伴随着落后产能的淘汰。而无论是磷酸铁锂还是三元锂都在安全性、能量密度及安全性都未达到理想状态,未来动力电池行业的发展一定会伴随着频繁的技术革新。

电池厂商在加大产能投入的同时,也要做好技术储备,加强前瞻技术布局。无论是固态电池,还是氢燃料电池亦或是正在探索中的技术,日韩欧美都在试图弯道超车,中国企业也应保持紧张状态,在扩产的同时,力图走在技术前沿,持续霸榜,延续产业优势。

编辑/陈正忠