多元化业务发展是房企面临当前市场环境做的战略调整。金地商置开始定位金地集团的商业地产平台,而后一直得到金地集团的项目、资金输血。如今看来,金地商置目前优势主要在于三个方面:一是物业开发业务为主下的多元化规模布局;二是产业拿地协同,获得土地端优势;三是低成本融资优势。

8月23日晚,金地商置(00535.HK)发布公告。财报显示,期内集团实现累计合约销售总额达人民币417.62亿元,较2020年同期增长34%;累计合约销售面积达190万平方米,较2020年同期大幅增长41%。2021年上半年的销售均价为每平方米约人民币22,000元。

物业开发护航的多元化布局

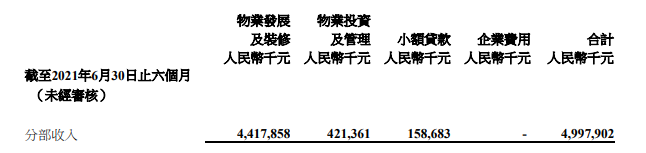

金地商置上半年的主要收入来自于物业销售。从2014年至2019年,金地商置来自物业销售占总收入的比重分别为91%、94.6%、97%、91.2%、87.4%、85%。2021年上半年财报披露,物业发展及装修、物业投资及管理两大板块实现收入48.39亿元,占总收入97%。物业投资资金回笼周期较长,短期内住宅开发的扩张仍将会是金地商置的发展重点。

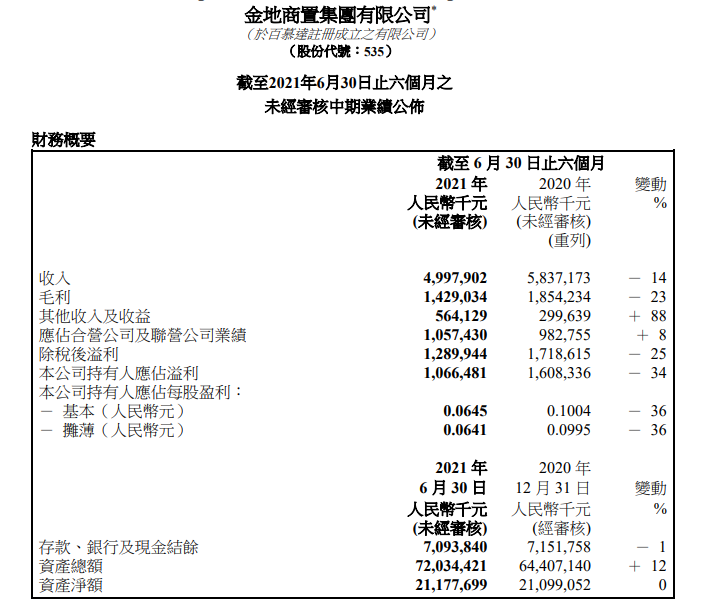

收入毛利下降23%,拿地毛利率增幅30%

中报显示,金地商置期内毛利14.29亿元,同比减少23%。公告称,主要因本期间物业销售收入确认减少所致。关于毛利率减少,金地商置归因为结转项目毛利较差,并预计在下半年将有所改善。”截至年底,900亿元的销售目标有信心完成,毛利率将持平或增长。

据管理层介绍,公司上半年全口径已售结转销售额为280亿元,而已售未结超过1000亿元,其中所占权益约为57%,毛利率为27-28%。同时预计,下半年销售额达到360-400亿元左右。

从各能级城市分布来看,金地商置延续了集团深耕一二线的布局策略。此外,在城市选择上会由一线到二三线城市有所下沉。今年上半年拿了34块地,共计750万方,全年暂时目标为拿超过1000万方的土地。

具体来看,金地商置上半年仅在上海、北京、广州等一线城市获取5个项目,其他29个项目则多位于二三线城市,比如徐州、江阴、长沙或者长三角其他城市。

除了招拍挂拿地,金地商置借助产业协同模式获得土地端优势。金地商置对新增项目的投资回报率有一定要求,在一线城市要求项目投资回报率达到15%,二三线城市则要达到20%。按目前测算毛利率将提升3个百分点至30%。

据统计,金地商置新增总土储面积近2500万平方米,其中60%可以进行出售,货值为3000-3500亿元。此外,值得关注的是,下半年大湾区将有超过100万平方米的旧改转化为住宅项目土储。

商业、产业等租金收入增幅35%

中报显示,报告期内,公司旗下在营运的商业项目总建面66万平方米,期内租金收入3.16亿元,同比增长34%。集团产业园的总建面已达272.9万平方米,其中在营运建面达87.7万平方米,其中录得租金/物业管理费总收入约人民币2.1亿元,较2020年同期增长34%。

具体来看,于2021年6月30日,深圳南山区深圳威新科技园的出租率约99%,未来将重点引入金融类、专业服务、新能源、生物医药、高新高科技等企业。此外,杭州金地广场及北京搜狐网络大厦出租率接近100%,以及上海九亭金地广场出租率亦逾90%。期内,商业项目淮安金地MALL、北京大兴区的金地威新国际中心及南京南师大玄武科技园已正式开业。

目前,正在开发的主要商业项目包括深圳南山区深圳威新科技园第三期;南京、成都、杭州及徐州的各种综合用途的商业综合体项目;以及数个上海商业项目。

基于此,期内商业及产业园项目共录得租金或管理费总收入约5.26亿元,较2020年同期增长35%。预计2023年左右商业租金收入突破18亿元,产业园租金收入将突破20亿元。

目前的产业园项目中,金地商置40%的项目与阿波罗私募基金以分别50%的权益进行合作,分摊投资成本。另外,其中一些产业园项目还将进行出售回笼资金。总体每年投资水平在20至30亿元。

未来,金地商置管理层表示,在适合的时候分拆产业园板块上市。产业园区土储方面,2023年前可以做到500万方以上鬼名模,在并购新项目的同时进行勾地,未来将放在REITs平台。

低成本融资优势明显

金地商置作为金地集团的一份子,始终保持着低水平负债的传统。2019年公司债务净额比率从2018年的14%大幅上升至64%。截至2021年6月30日,此项指标显示为68%,较2020年末上升16个百分点。但这一负债指标在行业仍处于较低水平。

金地商置表示目前资金比较充足,财务数据稳定,正加快构建“A+H”双平台融资格局。

结语:展望下半年,在房地产行业艰难的大环境下,金地商置抓住机遇,通过传统五大业态整体战略性布局,孵化教育、医疗等多条创新业务线,实现规模的再次升级。

编辑/崔心悦