“银行服务无处不在,就是不在银行网点”,美国知名银行家布莱特·金在《Bank4.0》的预言已成为现实。如今,为适应零售服务转型发展,国内银行传统网点的布局和职能正在发生改变。

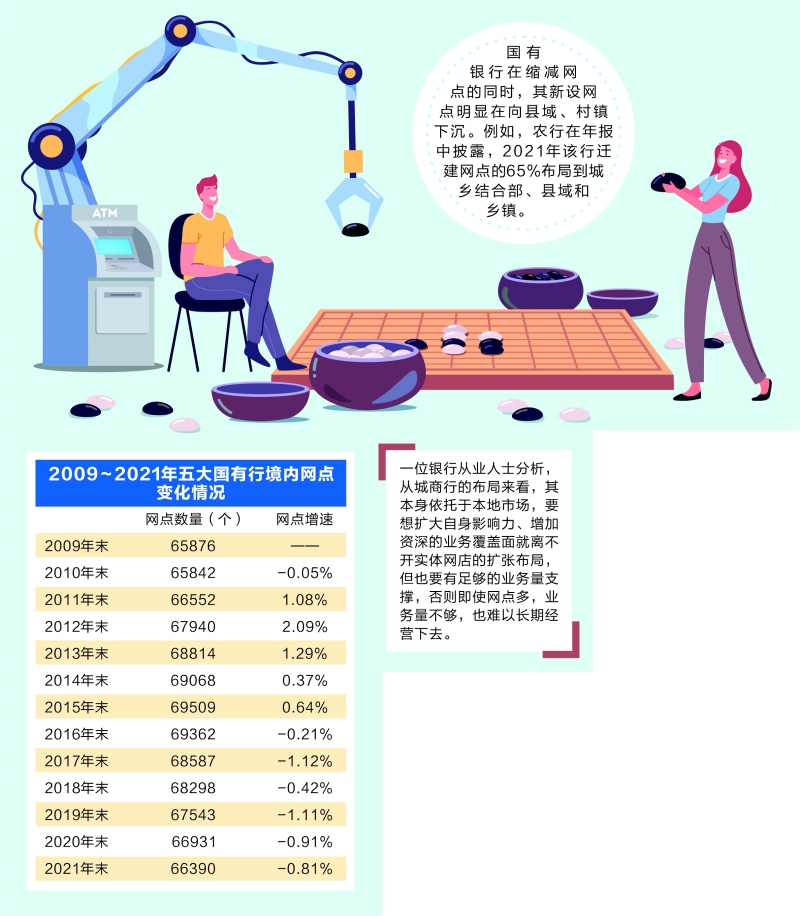

随着银行业2021年年报季进入尾声,银行实体网点过去一年的变迁情况也浮出水面。截至2021年末,中、农、工、建、交5家国有银行境内网点数量约有6.64万个,较上年减少541个。

记者梳理过去10年这5家国有行境内网点变化情况发现,2017年为拐点,国有银行网点数量开始持续收缩。银行业整体的网点数量变化趋势与国有银行一致,但不同类型和不同地区银行机构的网点增减策略有所不同,主要表现为城农商行仍在增设网点,国有行网点减少的同时,还在朝县域、村镇迁移。

“总体来说,银行实体网点数量相对稳定,不会出现断崖式减少,更多是在不同区域之间呈现结构性调整,并且伴随着数字化转型,银行网点的服务模式也在不断进化。”一位资深银行人士告诉记者。

消失的网点

数据显示,国有银行2011年至2015年进入网点扩张期,网点数量连续5年增长。2016年,国有银行网点扩张趋势按下“顿点”,2017年网点数量大幅减少1.12%,成为国有银行网点数量走向收缩的明显拐点。

随后4年,中、农、工、建、交5大国有行境内网点数量持续减少,2018年至2020年分别减少289个、755个、612个,2021年年末共约6.64万个,较上年减少541个。

伴随着网点数量减少的是员工数量的持续减少。通过前述5家国有银行年报数据可以看到,网点和员工数量变化趋势基本一致。但近年来,在稳就业和加大科技投入背景下,国有银行员工数量减少幅度已趋缓。

整体来看,银行业网点数量变化趋势与国有银行网点变化趋势基本一致。根据银翱咨询数据统计,2017年全国银行网点数量达到最高峰,之后开始出现下降趋势。2019年银行网点数下降800个,2020年下降1100个。

自新冠疫情爆发以来,“非接触式”的各类服务成为不少人首选,这加快了银行实体网点的裁撤,同时也分流了不少银行前台人员的工作量。“尽管业务规模在发展扩大,但实际业务实操也在进行分流,也就不需要这么多的网点以及柜员了。”华东地区一位资深银行人士告诉记者。

传统职能受冲击

电子支付等金融科技手段的普及,比如网上银行、手机银行和电话银行等新模式的出现,使得银行网点的传统业务也实现了分流。不少银行从业者也表示,现在借助线上工具,客户自己就可以自助完成许多业务操作。

线上渠道的发展与银行网点的数字化转型相辅相成。“客户从银行网点转移到线上,银行布局网点的思路也发生重大改变。”一位咨询分析人士认为,银行撤并一些网点可以减少管理层级,让组织架构更加扁平化,无论是发展线上渠道还是撤并网点,最终目的都是为了提高银行快速响应市场和客户需求的能力。

一位资深银行人士也告诉记者,近几年来,银行已经发现盲目地寻求网点数量的扩张并不能完全适应当前服务模式迭代的步伐,必须将前沿的技术与前端的业务相结合。

从银行近年来ATM等自助设备数量的变化,也能看出营业网点的传统职能正面临冲击。ATM被视为网点的分流而设,不过全国ATM机具数量近年却在持续减少。

央行披露的2021年第四季度支付体系运行总体情况显示,去年四季度,ATM机具较上季度末减少1.19万台;全国每万人拥有ATM机具6.71台,环比下降1.3%。

实际上,自2019年起,央行还对ATM机具数量的统计口径进行了调整,将自助服务终端、可视柜台、智能柜台等新型设备包含在内。但是,这也没有改变此后ATM机具逐年减少的趋势。

与此同时,银行业离柜率节节攀升。中国银行业协会数据显示,2021年银行业金融机构离柜交易笔数达2219.12亿笔,离柜交易总额达2572.82万亿元,同比增长11.46%。行业平均电子渠道分流率为90.29%。

不会出现断崖式下降

在数字化时代,尽管银行网点收缩是大势所趋,但多位受访人士均向记者表示,银行网点数量不会出现断崖式下降,而是在整体数量稳定的情况下结构性调整。一位咨询分析人士表示,网点作为一种“昂贵”但“重要”的渠道,仍将长期在“全渠道”中扮演重要角色。

“物理网点存在租金、人员等成本,在当前银行业盈利增速放缓的大趋势下,如果单纯从财务角度考虑,削减网点以降低运营成本才符合常理。”一位银行人士表示,“但实际情况是,银行往往担心撤销网点后,会被其他银行占据原网点的辐射片区,造成客户流失甚至市场份额的流失,所以银行裁撤网点非常谨慎。”

“多数银行不会再像过去那样,快速扩张网点来跑马圈地,但也不会为了减少成本而大量削减网点。未来的工作,应该更多在不同地区之间做网点布局的结构性调整,以及网点形态的升级。”该人士认为。

可以看到,国有银行在缩减网点的同时,其新设网点明显在向县域、村镇下沉。例如,农行在年报中披露,2021年该行迁建网点的65%布局到城乡结合部、县域和乡镇;建行也在2021年年报中表示,网点布局优化调整要向县域倾斜,该行全年新设的31个网点中,有20个为县域网点。

招联金融首席研究员董希淼也在文章中写道,尽管线上金融服务受到人们的青睐,但对银行和客户而言,网点仍然具有独特的价值,并在建立和发展零售业务中发挥着重要作用,“特别是对中小银行和县域地区而言,网点仍然是发展普惠金融、服务小微大众的重要依托”。

城商行逆势扩张

记者梳理上市银行2021年年报发现,部分股份行、城商行网点数量在上升。例如,平安银行2021年末有1177家营业机构,较2020年末增加74家;宁波银行的网点数量也从2020年年末的422个,上升至2021年年末的463个。

此外,南京银行也逆势宣布网点扩张计划。该行董事会此前通过的《江苏省内分行机构发展规划(2022-2023)》中就曾明确,预计至2023年末,该行营业网点将较2020年末新增50%,即100家,届时总量将达到300家。2021年,该行已新增15家。

在南京银行高管看来,新增100家网点才能有效实现转型,也会使该行服务小微业务能更有物理网点支撑。“线上化不能解决所有的问题,如果我们要回归本源,符合监管部门的要求,我觉得还是要增加我们的实体网点。”南京银行董事长胡昇荣在该行2021年业绩发布会上表示,在相同类型的银行当中,南京银行网点数量仍处于中等水平。

“我们经过认真研究和评估,决定用两年时间,主要在江苏省内再新设100家网点,同时配套相关人员。”胡昇荣透露,在今年,该行将按照一家网点有15个人服务来配备,以满足新设网点的需要,实现江苏省内所有县域的全覆盖。

“只有扩出网点、卡和账户开出去,电子服务才能被更多的人接受,这也是在扩大自身的影响力。”一位资深银行人士向记者表示,城商银行扩展网点,也是为了扩大自己的服务范围。

另一位银行从业人士向记者分析,从城商行的布局来看,其本身依托于本地市场,要想扩大自身影响力、增加资深的业务覆盖面就离不开实体网店的扩张布局,“但也要有足够的业务量支撑,否则即使网点多,业务量不够,也难以长期经营下去。”

来源/证券时报

编辑/樊宏伟