时隔7个月后,Model Y标准续航版猝不及防地杀入30万元以内,特斯拉门店的咨询电话再次被打爆。

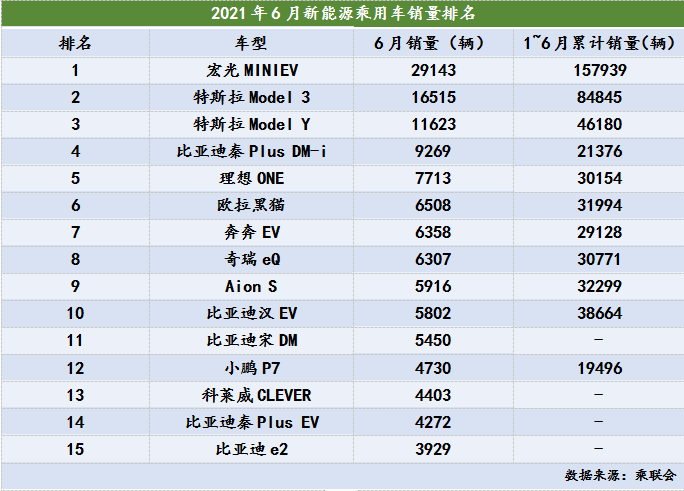

乘联会数据显示,今年上半年,Model Y以约4.62万辆的成绩冲进1~6月国内新能源汽车销量排行榜的第三位。这意味着,在该榜单前三名中,特斯拉凭借Model 3和Model Y 两款车型已经拿下了两个席位。如今,特斯拉又放出Model Y标准续航版这条“鲶鱼”,再次搅动了国内新能源汽车市场。

事实上,今年上半年,国内新能源乘用车销量已在高速增长,零售量破百万,创历史新高。

图片来源:视觉中国

新能源汽车终端市场的火爆,也给了资本市场持续看好的信心。6月,不管是A股整车、产业链,还是美股的汽车股,站在顶端的个股无一不与新能源概念有关,比亚迪(002594.SZ)、宁德时代(300750.SZ)、特斯拉(TSLA)的市值持续冲高。

新能源汽车指数也在过去半年快速奔跑。Wind数据显示,从今年年初至7月12日,新能源汽车指数上涨31.77%,动力电池指数上涨71.06%,锂电隔膜指数上涨38.93%,锂电电解液指数上涨了110.46%。

基于此,乘联会将2021年新能源乘用车批发销量预期从200万辆调高至240万辆。但即便如此,全国乘用车市场信息联席会秘书长崔东树还是认为,240万辆的销售目标过于保守,他认为下半年国内新能源乘用车走势会超出很多人的预期。

比亚迪“登顶”

6月,新能源汽车再度交出高分“成绩单”。

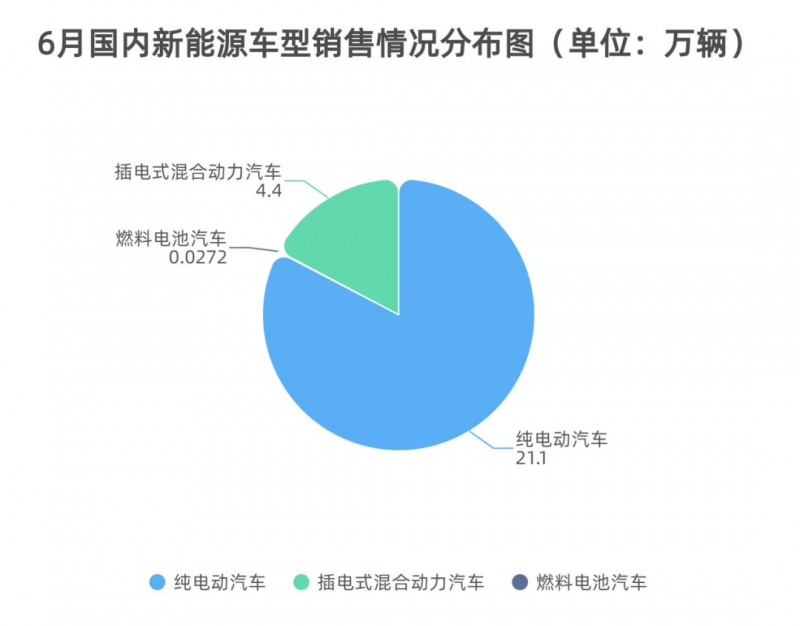

乘联会数据显示,6月我国新能源乘用车批发销量为22.7万辆,环比5月增长14.7%,同比增长165.7%,呈强势增长的良好态势。其中,纯电动乘用车的批发销量为18.6万辆,同比增长175%;插电混动乘用车的销量为4.1万辆,同比增长130.4%。

制表:每经记者 李硕

今年上半年,我国新能源汽车累计零售量为100.1万辆,同比增长218.9%。中汽协方面分析认为,上半年中国新能源汽车市场的恢复好于预期,一方面是消费者对新能源汽车的接受度和需求度不断提升;另一方面,“双积分”的目标也在倒逼车企向市场提供更多更好的产品。此外,充电基础设施建设不断完善,也在助推新能源汽车市场化进程不断加快。

据中国汽车工业协会副总工程师许海东透露,我国新能源汽车渗透率已由今年年初的5.4%提高至今年上半年的9.4%。其中,6月新能源汽车市场渗透率超过12%。“这将是一个引发私人购车进入快速发展阶段的触发点,也预示着新兴动能正在逐步扩大中。”许海东说。

分车型看,6月高端电动车型销量强势增长,中、低端则相对平稳。其中A00级电动车批发销量为5.95万辆,在6月纯电动车整体销量中的占比为31%;A级电动车在当月纯电动车整体销量中所占份额为28%,出现谷底回升;B级电动车销量为4.95万辆,环比5月增长6%,在当月纯电动车中的销量占比为27%。

制表:每经记者 李硕

分品牌看,6月国内新能源乘用车市场多元化发力,共有4家企业零售销量破万辆。其中,比亚迪以4.03万辆的成绩,成功超越上汽通用五菱拿下第一,也结束了后者十个月的“霸主”地位;上汽通用五菱则以单月3.13万辆的销售成绩位列第二;特斯拉中国完成2.81万辆销量,保持探花之衔;第四名广汽埃安销量为1.04万辆,与前三名仍存在不小差距。

值得注意的是,近期特斯拉宣布国产Model Y标准续航版正式开启预订,起售价为27.6万元,较长续航版车型便宜超7万元,较高性能版车型价格则低出超10万元。有观点认为,特斯拉推出低价位车型,不仅会对自主品牌企业产生一定压力,也会对合资品牌、外资品牌等车企造成一定威胁,国内新能源汽车市场竞争力将日趋激烈。

制表:每经记者 李硕

“特斯拉推出30万元以下的SUV,对新能源汽车的发展有巨大的促进意义,因为新能源车的核心特征之一就是低成本的推动,这将促使更多车企也推出低成本产品,让更多的人接受电动车。”崔东树表示。

与此同时,6月,蔚来、理想、小鹏、合众、零跑等新势力车企销量同比和环比表现也很亮眼。值得关注的是,在主流合资品牌中,大众品牌新能源车零售量为8875辆,占据主流合资品牌近半壁江山,随着ID家族产品线的丰富,大众品牌或将积累更多先发优势。此外,豪华品牌的纯电动车也进入全面量产阶段,但产品接受度仍待大幅提升。

新能源汽车出口呈爆发式增长

在国内市场有优异表现的新能源汽车,6月出口量同样喜人。

据中汽协数据显示,6月我国新能源车出口呈爆发式增长,出口总销量为1.5万辆,占当月我国汽车出口量的11.1%。其中,特斯拉中国出口5017辆,上汽乘用车新能源出口2300辆,比亚迪出口215辆,江淮汽车出口127辆,其他车企新能源车出口也正蓄势待发。

日前,也有不少车企晒出了自家上半年的海外销量和最新进展。如,长城汽车近期就宣布泰国罗勇工厂正式投产,工厂初期年产能8万辆,所生产的汽车60%将在泰国本地销售,40%将出口到其他海外市场。

值得一提的是,长城罗勇工厂可实现混合动力汽车(HEV)、插电式混合动力汽车(PHEV)和纯电动汽车(BEV)三种新能源车型与传统燃油车型共线生产。而工厂生产的首款车型哈弗H6 HEV,甚至将先于国内市场发布。未来三年内,长城将在泰国推出以电动汽车为主的9款车型。

除了长城汽车,其他中国车企也在积极探索海外市场。据极狐汽车副总裁王秋凤近日透露,极狐首个进入的海外市场将锁定北欧,明年上半年极狐产品将出现在欧洲街头。上汽通用五菱也在上海车展期间宣布,旗下最新的敞篷车型将出口至欧洲。拉脱维亚汽车商Dartz宣布将在欧洲销售五菱宏光MINI EV敞篷版,并将其更名为Freze Froggy EV,起售价为2万欧元。除此之外,上汽R汽车、红旗、吉利汽车等也计划将自家的新能源车型出口至海外。

图片来源:视觉中国

“新能源汽车市场拥有较大发展空间,但玩家众多,国内市场竞争压力较大,车企亟需寻找第二增长曲线。同时,新能源汽车是全球汽车市场转型升级的大势所趋,在这个领域有一定先发优势的中国车企也欲抢夺海外市场。”崔东树认为,基于竞争压力、市场前景等多重因素考虑,中国车企正在加速布局海外市场,推进新能源汽车的海外出口。

新能源汽车市场的火爆态势也传导至动力电池装机量上。数据显示,今年6月,我国动力电池装机量11.1GWh,同比上升136.2%,环比上升13.8%,保持快速增长。其中,三元电池装机量5.9GWh,同比上升98.3%,环比上升13.8%;磷酸铁锂电池装机量5.1GWh,同比上升206.4%,环比上升13.2%。

今年上半年,我国动力电池累计装车量为52.5GWh,同比上升200.3%。其中,排名前十的企业分别是宁德时代、比亚迪、LG化学、中航锂电、国轩高科、亿纬锂能、蜂巢能源、孚能科技、塔菲尔新能源和捷威动力,10家企业装机量合计占比达到92%。

制表:每经记者 李硕

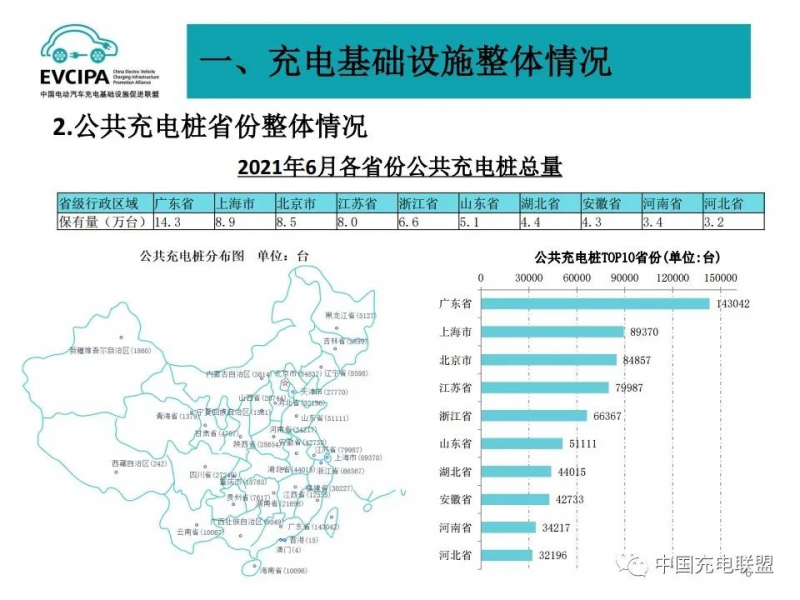

充电基础设施方面,2021年6月,我国新增公共充电桩3.90万台,同比增长65.4%。截至2021年6月,全国充电基础设施累计数量为194.7万台,同比增加47.3%;换电站保有量716座。

图片来源:中国充电联盟

东莞证券分析认为,随着新能源汽车市场持续高景气,销量高速增长,国内布局完善的动力电池产业链将保持高增速。根据SNE Research预测,到2023年,全球电动车对动力电池的需求达406GWH,而动力电池供应预计为335GWH,缺口约18%。以宁德时代为龙头的国内动力电池厂商的产能扩张步伐快于国外厂商,未来国内动力电池厂商全球市场份额有望进一步提升。

欧美新能源汽车销售持续“火爆”

同中国市场步调一致,欧、美市场中的新能源汽车销量也保持了较高增速。

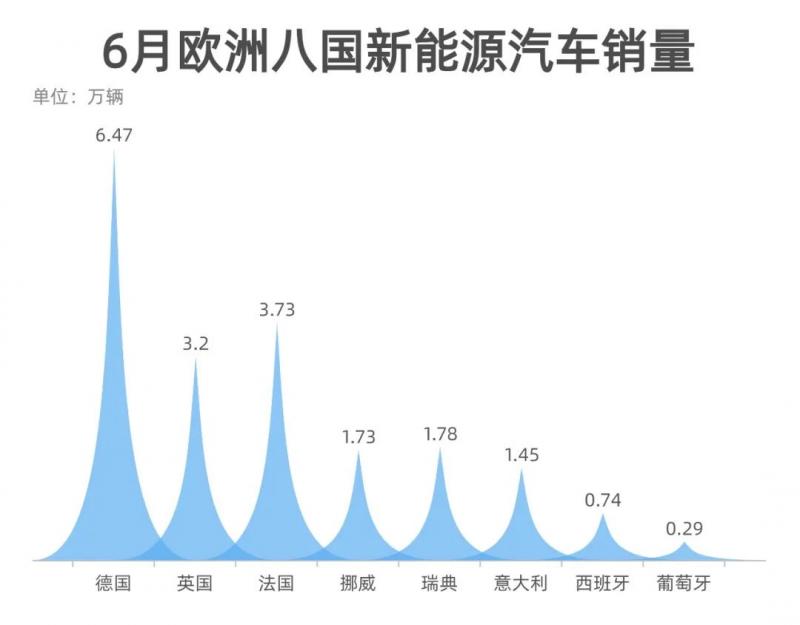

数据显示,欧洲八国6月新能源汽车注册量合计19.37万辆,同比增长157%,环比上升34%;2021年上半年累计注册量达 83.79 万辆,同、环比持续上升。

从渗透率来看,德国新能源汽车渗透率保持在20%以上,法国和英国也接近20%,意大利和西班牙的渗透率正持续提升至接近10%,瑞典和挪威的渗透率则分别超过40%和75%,引领欧洲电动化潮流。

制表:每经记者 李硕

值得一提的是,6月特斯拉在欧洲供给有所提升,月交付量创年内新高,贡献了当月主要环比增量。其中,仅Model 3车型在欧洲八国的销量就达到2.12万辆,环比大增157%,贡献本月八国新能源车26%的增量,拉动了欧洲新能源车整体销量。

不仅如此,欧洲本月纯电动车型的注册量快速增长,月度销量年内首次反超插电式混动车型。数据显示,6月欧洲八国纯电动车型销量为10.73万辆,环比增长49%,其中特斯拉、大众ID系列贡献增量的一半以上。而6月插电混动式车型销量为8.64万辆,环比增长19%。有观点认为,随着碳排放政策不断趋严,各车企重磅纯电车型陆续开始投放,纯电动车型占比将持续走高。

图片来源:每经记者 李硕 摄(资料图)

美国市场方面,6月美国新能源汽车销量为4.9万辆,同比增长162%,但受芯片供应紧张影响,环比下降15%,渗透率为3.8%。今年上半年,美国新能源汽车累计销售27.3万辆,渗透率为3.2%,较2020年上涨1个百分点。

但值得关注的是,随着福特野马Mache-E、大众ID.4 等新车型集中上市,特斯拉的市占率已由2020年的64%下降至2021年上半年的50%。

兴业证券认为,今年以来,美国新能源汽车销量保持同比高增长态势,渗透率不断上升。当前,美国市场主要受电车产品力驱动,包括优质的经典款车型和热销新车型,叠加当地配套充电设施完善的计划,使得消费者对于电动车的接受度明显提升。不考虑刺激政策年内落地的情况下,预计美国全年新能源汽车销量将达65万~70万辆,同比或将翻倍。

宁德时代单月市值增加超2000亿元

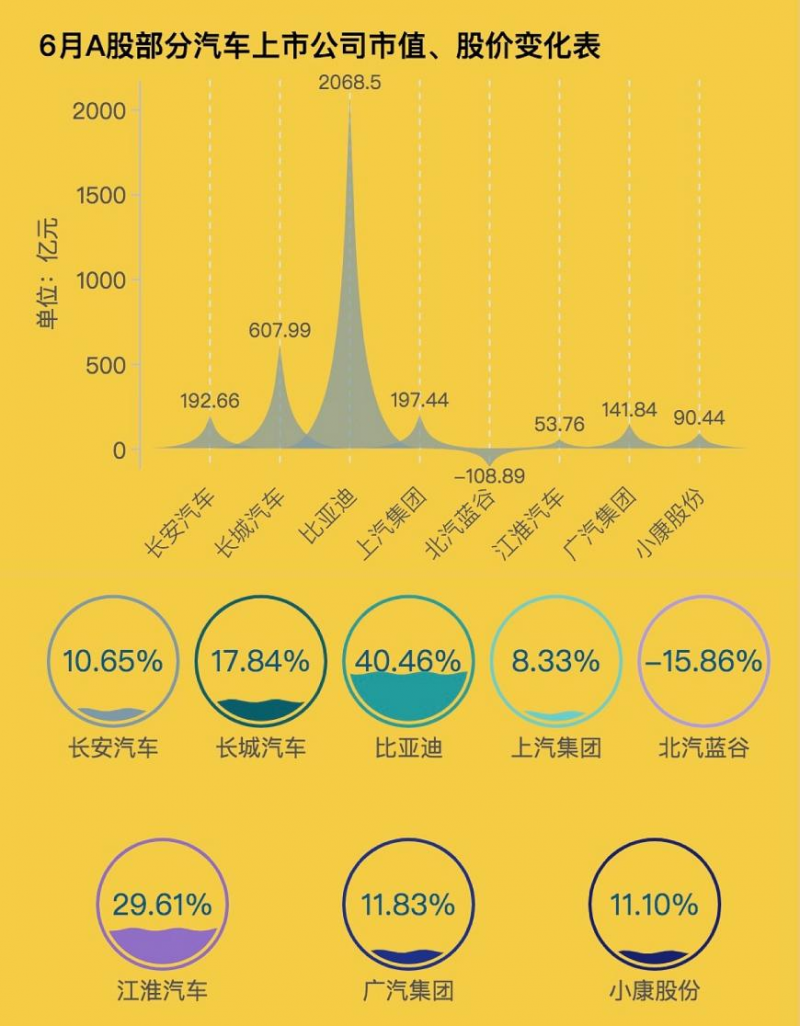

6月,在新能源汽车终端销量的刺激下,A股整车汽车上市公司市值再次攀升。其中,不断释放与半导体、电池相关业务进程的比亚迪股价涨幅为40.46%,市值增加了2068.5亿元,一举将2、3、4月丢失的市值拿了回来。

制图:每经记者 段思瑶

长安汽车(000625.SZ)、小康股份(601127.SH)等个股虽延续了5月的增势,但无论是股价涨幅,还是股价增长额都不及以往。北汽蓝谷(600733.SH)则成为唯一一个股价下跌的个股,随着宏光MINIEV、Model 3等车型的强势崛起,曾经占据国内新能源汽车销量排行榜前列的北汽新能源旗下车型已经难觅身影。

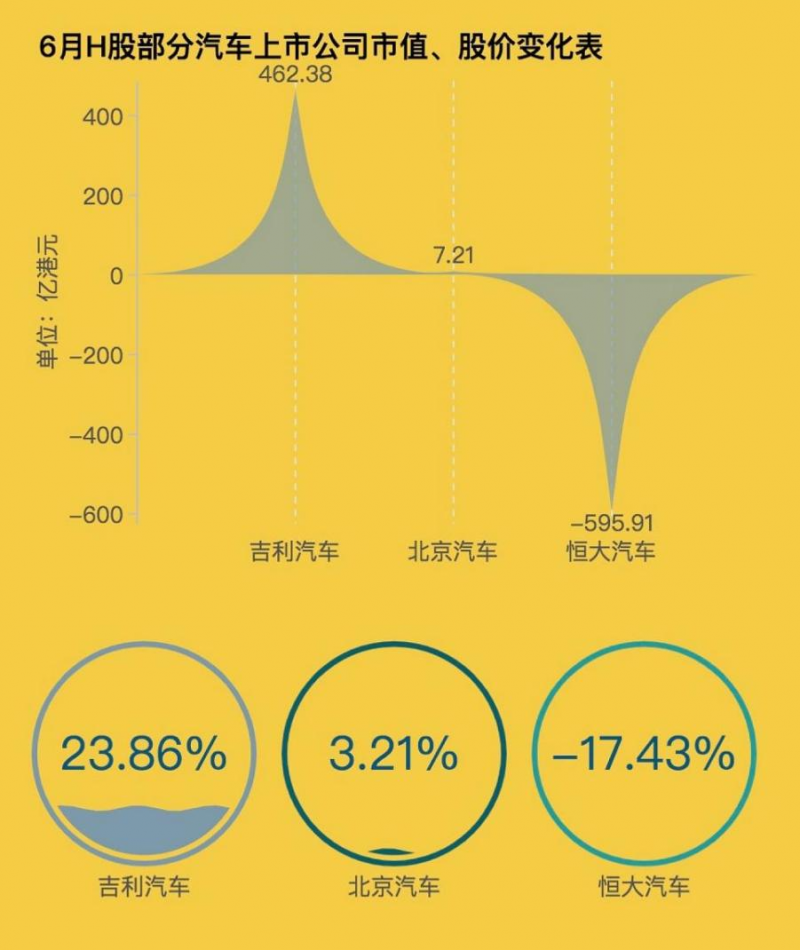

在资本市场急转向下的还有恒大汽车(00708.HK),其6月市值蒸发近600亿港元。有观点认为,随着下半年恒驰系列产品的量产,恒大汽车的市值或将迎来翻身的机会。

制图:每经记者 段思瑶

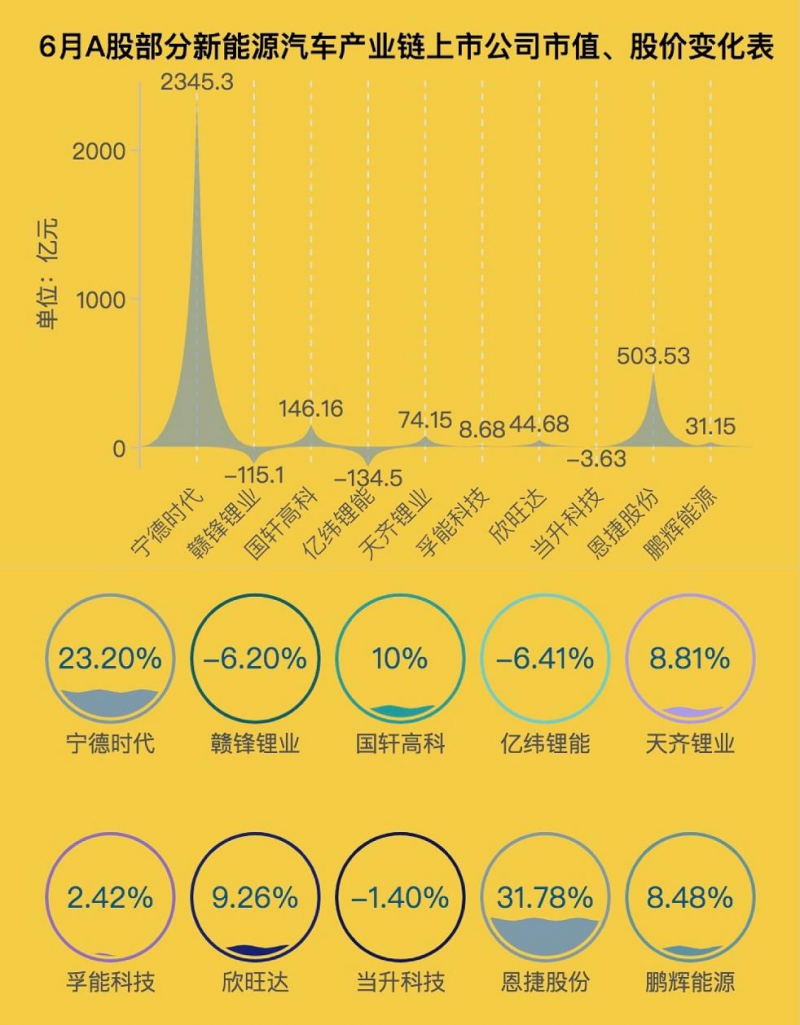

经历过5月的集体上涨后,除了宁德时代继续冲高外,赣锋锂业(002460.SZ)、亿纬锂能(300014.SZ)等锂电池上游个股股价出现回落。不过,这似乎只是短暂现象。进入7月,锂电池相关个股涨幅再次上涨。据Wind数据,在中期业绩预告助推下,锂电池指数(884039.WI)在最近20日大涨23.75%。

制图:每经记者 段思瑶

锂电池相关个股被看好,离不开碳酸锂价格的助推。澳大利亚锂矿企业Orocobre披露,今年二季度,碳酸锂价格为8476美元/吨,同比增长117%,而此前该公司给予的二季度碳酸锂指导价格为7400美元/吨,大超预期。

华西证券分析师晏溶认为:“锂化学品是制造电动汽车电池的关键原料,汽车电气化催生了全球对锂需求的不断增长,但由于新增供应跟不上需求增长的节奏,预计未来五年全球锂资源供给都处于偏紧张状态。”

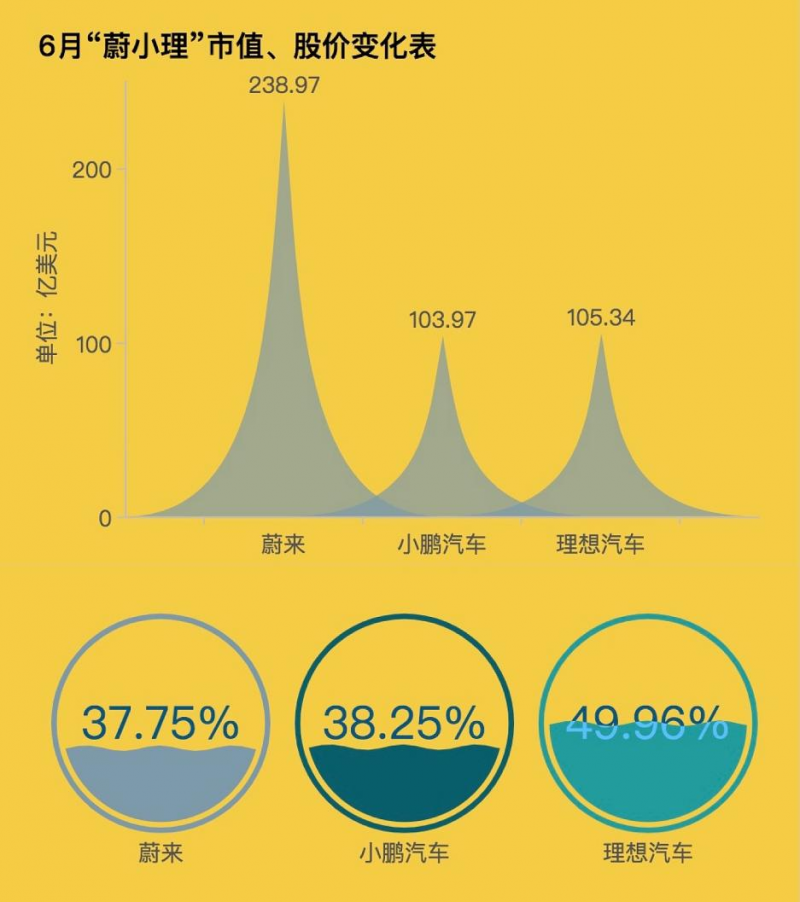

国内新能源汽车市场的高景气度,让远在大洋彼岸的“蔚小理”也获“益”颇深。其中,理想汽车(LI)6月股价高涨49.96%,但从市值增长额来看,蔚来(NIO)依然居首。截至美东时间6月30日,蔚来以5246.37亿美元总市值居“蔚小理”首位,小鹏汽车 (XPEV)和理想汽车依次紧随其后。

制图:每经记者 段思瑶

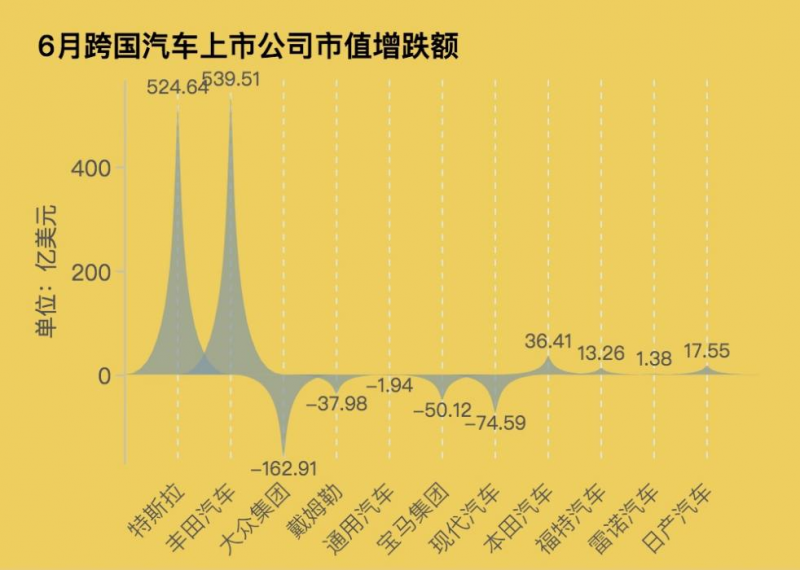

同样,特斯拉凭借在中、欧两大市场的良好表现,6月市值增长了524.64亿美元。相比之下,大众集团市值蒸发了162.91亿美元。在欧洲市场,ID系列由于受芯片短缺等不利因素影响,交付节奏变慢,不过所幸斯柯达ENYAQ iV的超预期预定量,正在尽力替大众扳回一局。

制表:每经记者 段思瑶

下半年风向标:关注三条主线

进入7月,新能源汽车在资本、终端销量两大市场上演着更精彩的剧情。7月7日,小鹏汽车在香港联交所挂牌上市,随着“敲锣”仪式的完成,小鹏汽车成为第一家回归港股的新势力造车企业。

紧接着第二天(7月8日),特斯拉上线Model Y标准续航版,以补贴后27.6万元的售价,直接杀入30万元以下价格带。西部证券分析师雷肖依认为:“25万元以上电动车型拥有更高的毛利空间,此部分市场成为电动车厂家的必争之地,是能够最早替代燃油车、达到规模化的战略胜负手。”

图片来源:摄图网

在Model Y的刺激下,纯电动车替代燃油车的进程有望加快。在工信部6月11日和15日分别发布的《道路机动车辆生产企业及产品公告》(第 345 批)和《新能源汽车推广应用推荐车型目录》(2021年第 5 批)中,多款纯电动车即将“上线”。如,比亚迪海豚、广汽 AION S PLUS、小鹏 P5、大众ID.3等。

目前,中汽协和乘联会均已将2021年国内新能源汽车销量预期提高。中汽协预测,今年国内汽车市场整体增幅为6.5%,新能源车市场销量将超过200万辆。乘联会更是乐观,将2021全年新能源乘用车批发销量预期从200万辆调高至240万辆。

在此背景下,今年下半年新能源汽车行业的投资机会又在哪里?粤开证券研报认为,应从产业链细分行业所处周期出发,关注上游涨价资源品、动力电池以及自主品牌三条主线。

图片来源:视觉中国

事实上,今年上半年由于锂资源新增供给有限,下游新能源汽车需求旺盛,锂供需格局明显改善,锂盐价格高景气进入上行周期,旺盛需求下锂资源有望再迎新周期。

中游动力电池方面,随着我国动力电池积累的成本与技术的先发优势,中游动力电池龙头及部分细分材料环节有望逐步扩大国内外市场份额。比如,宁德时代与特斯拉签署4年供货框架协议,有望进入特斯拉全球供应体系。

另外,随着下半年全球经济持续复苏,以及芯片供应缓解,整车厂将迎来进一步复苏。重视自主研发并脱颖而出的自主品牌将迎来拐点。

粤开证券研究院首席策略分析师陈梦洁认为:“2021年下半年,新能源汽车行业将步入成长期,投资者有望在充分享受业绩增长驱动股价提升而带来的投资收益。”

来源/每日经济新闻

编辑/樊宏伟