家住北京的汪女士因为保险公司的一个拒赔理由犯了难。原来,汪女士年幼的女儿不幸患病,在申请重疾险理赔的过程中,由于孩子没有进行保险合同中列明的肝脏活检,而被保险公司拒绝赔付。

难道要想得到重疾险理赔,就非得让年幼的孩子进行肝脏活检吗?

幼童未做活检不赔付?

法院化解理赔难题

2024年5月,北京市西城区人民法院开庭审理了一起有关重疾险之争的案件。事情还要从去年7月说起,年幼的小小在幼儿园的一次体检过程中被发现肝功能异常,汪女士立即带女儿到北京一家三甲医院就诊。

原告委托诉讼代理人徐立荣:孩子爸爸妈妈带她去医院进行相应的治疗,发现有肝豆状核变性这样的疾病。

小小的父母了解到,女儿所患的肝豆状核变性疾病是一种因基因突变导致的铜代谢障碍疾病,表现为肝脏、神经系统损伤等问题。医生建议尽早治疗以及终身治疗。

北京市西城区人民法院金融街人民法庭法官刘茜倩:这个疾病的致死率也高于一般的人群,还是具有相当的危险性的。

突如其来的诊断让小小的父母万分揪心,在得知孩子病情的严重性后,小小的父母当即为她办理了住院手续。经过近一个月的住院治疗后,小小情况好转出院,但仍需持续服药。

回家后,汪女士想到自己曾为女儿投保过一份重大疾病保险,于是翻阅保险合同发现,女儿所患的疾病就在这份重疾险的保障范围内。她随即向保险公司申请了理赔,希望这份重疾险的理赔能为家庭分担些许经济压力。

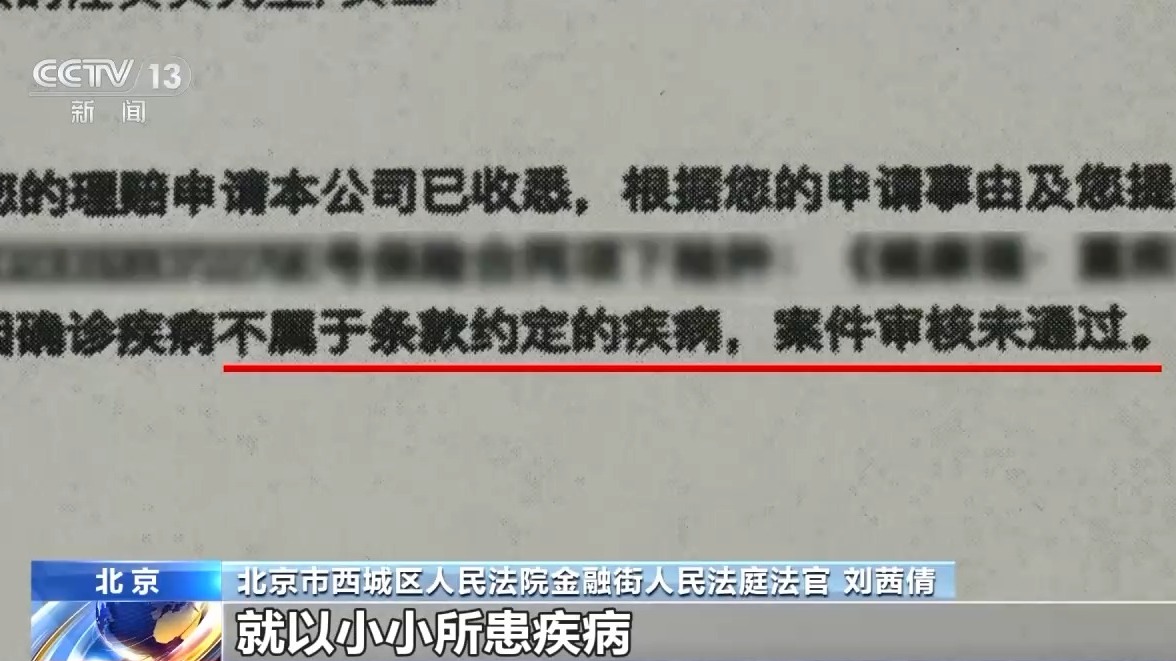

北京市西城区人民法院金融街人民法庭法官刘茜倩:汪女士就向保险公司提出理赔申请重大疾病保险金10万元。保险公司在审查理赔申请之后,就以小小所患疾病,不属于保险合同约定的重大疾病范围为由,向小小发出了拒赔通知书。

汪女士不理解,既然医院已经对小小的疾病出具了明确的诊断,这家保险公司为什么会拒绝赔付呢?

这份重疾险保险合同列明,严重肝豆状核变性需要同时满足四项条件。

这家保险公司主张,投保人小小虽然确诊患有肝豆状核变性,但没有满足保险条款中约定的第二项和第四项两项条件:

小小不存在角膜色素环,也没有进行肝脏活检,所以没有达到保险条款“严重肝豆状核变性”的赔付条件。

“重疾”变“轻疾”?投保人索赔无果

北京市西城区人民法院金融街人民法庭法官 刘茜倩:本案的争议焦点是小小所患疾病是否属于保险合同约定的重大疾病范围,也就是说小小的疾病是否需要同时满足保险合同中约定的4个条件,其中双方争议最大的就是是否需要经过肝脏活检。

庭审中,被告保险公司强调,医院虽然已经确诊小小患有肝豆状核变性这一疾病,但是小小没有经过肝脏活检,说明病情并不严重,不属于保险合同约定的重大疾病的保障范围,保险公司无需赔付。

北京市西城区人民法院金融街人民法庭法官 刘茜倩:保险公司坚持认为小小虽然确诊患病,但是没有经过肝脏活检,就说明小小患病程度并不严重,所以不应该获赔。但是原告则认为小小经过其他检测都已经确诊了,也符合保险合同约定的重大疾病就应当获赔。

原告小小及家长认为,保险公司要求孩子必须有切肝活检的结果才能理赔,这无疑会给年幼的孩子造成心灵和身体的二次伤害,非常不合理。

原告委托诉讼代理人徐立荣:切肝活检本身需要麻醉再进行相应的手术。因为这个孩子当时诊断的时候仅仅4岁,对于这么一个年幼的孩子来讲,进行麻醉手术会增加孩子的痛苦,另外也有可能产生一些并发症、后遗症。

原告表示,医院出具的病例上明确载明了,角膜色素环并非衡量病情严重程度的指标。此外,肝脏活检为有创性检查,如非必需,并非一定要做的检查。

原告委托诉讼代理人徐立荣:实际上就是这种疾病的诊断可以通过基因检测。本案小小也在相关的机构进行了基因检测,也在医院进行了确诊,所以肝脏活检是没有必要性。

法院最终认定

保险公司赔付10万元

北京市西城区人民法院经审理认为,小小所患疾病属于案涉保险合同约定的重大疾病保障范围。

北京市西城区人民法院金融街人民法庭法官刘茜倩:这个疾病的致死率比一般疾病要高,所以我们认为这个疾病还是具有相当的危险性的。在一般人群来看,这个疾病应当就已经达到了重大疾病的严重程度。

法院审理认为,结合诊疗指南和医院出具的病例可知,角膜色素环是肝豆状核变性病症的一种,并不是所有患者都会出现。角膜色素环和经肝脏活检仅为该疾病的确诊方式之一,并非衡量该疾病严重程度的标准。保险公司以这两项作为严重肝豆状核变性的判断标准之一,并以此拒赔,法院不予采信。

法院审理认为,原告已经通过基因检测及肝功能等其他检查方式确诊患有该疾病,不应再要求其必须出现角膜色素环这一眼部症状,更无需使用肝脏活检这种有创伤的方式进行确诊。

此外,法院认为,保险公司要求严重肝豆状核变性需要同时满足四项条件才能赔付,明显属于对赔付条件的二次限定,该约定超出了普通投保人对重大疾病的理解。

北京市西城区人民法院金融街人民法庭法官刘茜倩:所谓二次限定就是保险条款在确诊患有疾病的基础上,再次限缩了保险的理赔范围,这样被保险人获赔的范围就会变小。根据保险法的第十七条的规定,保险公司应当在投保时就对二次限定作出明确的提示说明。现在保险公司没有举证证明,已经尽到了提示说明义务,那么这些条款对于被保险人就不应当发生效力。

法院最终认定,保险公司应当按照保险合同约定,向原告支付重大疾病保险金10万元。

法官表示,保险公司在设置互联网投保流程的过程时,对于免责条款等格式条款,应当以限时强制阅读、弹窗解释条款等方式来尽到明确的提示说明义务。同时,保险行业也应紧随医疗技术的进步,确保条款约定符合社会实际。

北京市西城区人民法院金融街人民法庭法官刘茜倩:针对我们在审理医疗险和重大疾病等保险过程中发现的一些情况,我们也希望保险公司或者保险行业紧跟医疗技术进步的步伐,及时地更新修改保险条款中关于理赔条件或者确诊方式的约定,让保险条款和保险约定更加符合现在医疗技术的实际情况,能够依法保障被保险人的合法权益。

编辑/王朝