在本周美联储主席鲍威尔半年度货币政策证词和2月非农报告发布前,一项关键的资金压力指数先给了市场一个“下马威”。

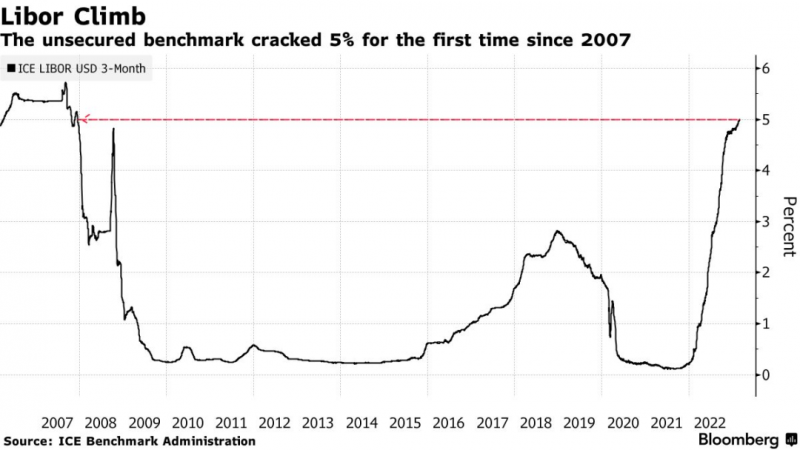

美东时间3月6日(周一)盘前,一项全球主要基准贷款利率——3个月期美元Libor(伦敦银行间同业拆借利率)上破5%,最高触及5.008%,为2007年以来首次。此外,Libor与隔夜指数掉期(Overnight indexed swap,下称OIS)的利差(这被广泛认为是资金压力的晴雨表)周一扩大至3.2个基点,而前一个交易日为1.7个基点。

图片来源:视觉中国

美联储持续收紧预期刺激Libor飙升

彭博报道称,近期Libor的飙升,在很大程度上是受到市场对美联储继续收紧政策预期的推动。目前,交易员们不仅预计联邦基金的终端利率会更高,而且美联储持续更高利率的时间也会比此前预期的更长。

图片来源:彭博社

作为衡量银行间借贷成本的重要指标,Libor上升通常意味着流动性环境趋紧,金融系统存在不稳定的可能性。道明证券策略师Gennadiy Goldberg认为,“只有在强劲数据和美联储进一步加息预期推动前段利率继续走高的情况下,Libor的上涨才是合理的。需要指出的是,Libor和OIS的利差仍然非常小,暗示目前市场的融资压力并不是很大。”

从上图可以看出,3个月期美元Libor自2022年开始便一路上行。今年1月中旬,3个月期美元Libor已经回升到了2008年全球金融危机爆发前的水平。

尽管Libor基准利率的走势与许多其他短期利率保持一致,但还有其他因素会影响Libor的日常走势,包括商业票据交易的背景和更广泛的信贷环境。不过,银行商业票据(CP)相对于OIS的利差实际上已经收窄,其中原因是商业票据发行数量较少,投资者正在寻找可投资现金的领域。

多数货币和部分美元的Libor基准利率在2021年底结束,但监管机构当时决定将一些以美元计价的参考利率再延长18个月至今年年中。美联储支持的一个委员会后来指定隔夜担保融资利率(SOFR)作为美元计价的Libor的替代者。

Libor在全球金融市场中有广泛的应用。作为全球基准利率,它影响着数百亿美元的债券、工商业贷款、住房抵押贷款、利率衍生品等的定价。然而,2008年全球金融危机以来,Libor的一些致命缺点逐渐暴露出来,成为全球金融稳定的一个重大隐患。Libor的缺陷主要有两处:一是作为报价利率十分易于操纵,二是其所依赖的交易基础已几乎不复存在。

关键美债收益率亦创2007年以来新高

除了3个月期美元Libor外,近期还有两项关键的指标也都创下了2007年以来的新高——今年,2月初以来,美债遭遇了大规模的抛售潮,目前,1年期美债收益率已经突破5%,2年期美债收益率也上破4.85%,均创下2007年以来最高。

图片来源:CNBC

更令市场担忧的是,2年期与10年期美债收益率倒挂幅度已高达90个基点,倒挂深度创40年最高,远超2000年互联网泡沫破裂以及2008年全球次贷危机的时候。

对此,三菱日联金融集团全球市场研究主管Derek Halpenny在发给《每日经济新闻》记者的邮件中指出,“今年年初美国经济活动和通胀数据的走强引发了鹰派对美联储加息预期的重新定价,这推高了美债收益率,并为美元提供了更多上行支撑。美国利率市场参与者将在本周密切关注美联储主席鲍威尔的半年度货币政策致辞,以及最新的2月非农就业报告,以评估他们是否符合此前的加息预期。”

除了1月份远超预期的非农数据外,上周,ISM公布的数据显示,美国2月ISM制造业PMI上升至47.7,为最近六个月以来首次出现改善,不过仍处收缩态势。1月时,该数据创下2020年5月以来的最低位。此外,ISM上周公布的数据还显示,目前美国物价支付指数大反弹,凸显通胀压力上升。

牛津经济学院首席美国经济学家Michael Pearce在接受《每日经济新闻》记者采访时指出,“陆续发布的经济数据仍与衰退加剧的预期相悖,ISM发布的2月份制造业PMI表明,美国经济将温和放缓,而不是处于衰退的边缘。与此同时,上周修正后的生产率和单位劳动力成本数据表明,潜在的工资压力和通胀比之前想象的更具粘性。”

“经济的弹性和通胀压力的增长使得政策利率的风险偏向上行。我们预计在接下来的三次FOMC会议上,美联储将分别加息25个基点,并且仍有进一步加息的风险。美联储上周的几次讲话也强化了这一信息。”Michael Pearce补充道。

美股三大指数收盘涨跌不一,道指涨0.12%,标普500指数涨0.07%,纳指跌0.11%。热门中概股普跌,微博、哔哩哔哩跌超4%,唯品会、蔚来、百度、小鹏汽车、腾讯音乐跌超2%,富途控股、爱奇艺跌超1%,理想汽车、阿里巴巴小幅下跌。每日优鲜涨超1%,京东、网易小幅上涨。

编辑/樊宏伟