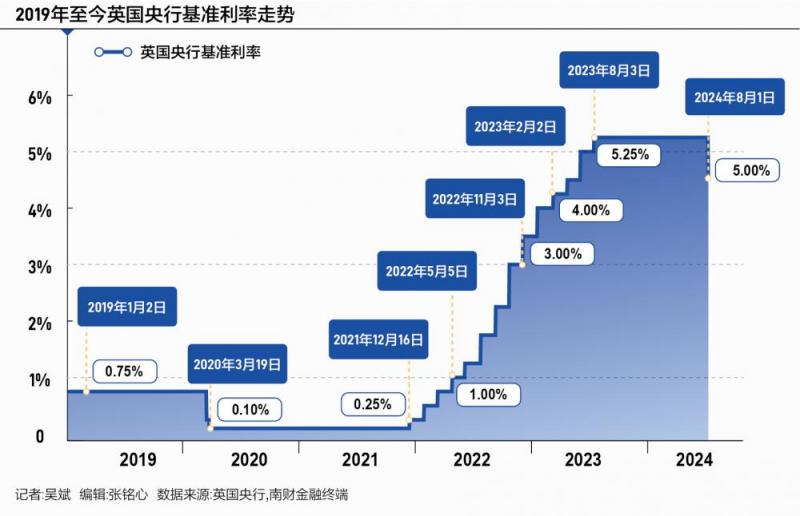

随着又一家G7国家央行加入降息大潮,货币政策转向声势再度壮大。当地时间8月1日,英国央行宣布降息25个基点至5.00%,符合市场预期,为2020年3月以来首次降息。

但需要注意的是,英国央行货币政策委员会(MPC)以5比4的投票结果通过此次利率决定,其中委员格林尼、哈斯克尔、曼恩、皮尔投票决定维持利率不变,显示委员们在通胀压力是否已充分缓解的问题上仍然意见不一。

因此,这实际上是一次“鹰派降息”。英国央行行长贝利在货币政策声明中表示,“通胀压力已经得到缓解,我们可以下调利率,但需要确保通胀率保持在低位,并注意不要过快或过多地下调利率。”

在本次降息之后,英国央行并未给出下一步行动指引,未来降息速度有多快?利率可能稳定在何处?一个个谜题仍然待解。

英国央行缘何降息?

虽然英国抗通胀之战尚未完全胜利,但压力已经大幅缓解。

中国银行研究院高级研究员王有鑫对21世纪经济报道记者分析称,英国央行四年来首次降息是一个重要的政策转向信号,表明其认为当前的经济和通胀形势已经发生了足够的变化,以支持利率下调。尽管6月英国CPI同比上涨2%,仍略高于市场预期,但服务业通胀率逐渐稳定,且英国央行预计通胀率将在未来逐步回落至目标水平。此外,英国央行上调了经济增长预期,显示出对经济复苏的信心。因此,从经济和通胀的预期趋势看,降息有其合理性,旨在刺激经济增长同时避免过度抑制消费和投资。

英国国家统计局公布的数据显示,英国整体通胀率已经回到了2%的目标,远低于2022年10月创下的41年高点11.1%。具体来看,6月英国CPI同比上涨2%,与5月持平,高于市场预期的1.9%。其中,服务业通胀率为5.7%,与5月持平,但也高于预期的5.6%。

尽管英国服务业通胀仍然偏高,但失业率上升和商品价格回落,使得英国央行可能更关注长期的通胀和增长前景。

渣打中国财富管理部首席投资策略师王昕杰对21世纪经济报道记者表示,英国6月整体通胀率与英国央行2.0%的目标保持一致,商品和食品通胀继续保持下降趋势,名义、核心和服务通胀均略高于预期。虽然有一些证据表明存在“泰勒·斯威夫特效应”,因为这位歌手的英国巡演可能会推高CPI篮子中的某些部分,如酒店价格,但这种效应似乎并不明显。英国工资增长已经放缓,职位空缺率在下降,就业增长疲软,这都可能导致未来的经济增长下滑。当前英国的经济和通胀形势已经基本支撑降息。

后续货币政策将保持谨慎

需要注意的是,此次英国央行以五票赞成降息、四票反对的微弱多数通过降息决定,这背后的信号颇为微妙。

贝利强调,货币政策委员会将继续谨慎行事,需要确保通胀保持在低位,并小心不要过快或过多地降息。后续并不致力于进行一系列快速降息,将采取“逐次会议”做出利率决策的方式。英国央行副行长拉姆斯登也表示,即使降息,英国央行也可以在未来一年实施其出售债券的计划,继续量化紧缩。

王有鑫分析称,货币政策委员会内部的巨大分歧表明,委员们在评估当前经济形势和未来走势时存在不同观点,这可能导致货币政策在短期内保持相对谨慎。贝利强调不致力于快速降息,而是采取“逐次会议”的方式做出决策,这进一步印证了货币政策的谨慎态度。未来,货币政策的方向将取决于经济数据的表现,特别是通胀和经济增长的实际情况。如果通胀持续回落或经济增长放缓,英国央行将继续采取降息举措。

随着去年能源价格大幅下跌的影响逐渐消退,英国央行预计整体通胀率将在今年最后一个季度升至2.75%,然后在2026年初回落至2%的目标,之后再继续放缓。英国央行声称,通胀风险在整个预测期内仍将偏向上行,货币政策需要在足够长的时间内继续保持限制性,直到通胀在中期回到2%目标的风险进一步消散。

与此呼应的是,花旗银行/YouGov的月度调查也显示,7月英国公众对未来一年的通胀预期为2.7%,6月为2.6%。公众对未来5到10年的通胀预期为3.1%,略高于6月的3%。

在英国央行暗示未来将谨慎降息,预测未来通胀风险维持上行趋势后,交易员押注英国央行今年余下时间降息两次。

经济层面,英国央行大幅上调了增长预期,预计2024年英国GDP将增长1.25%,远高于5月份预测的0.5%,反映出今年上半年的增长强于预期。

英国央行“鹰派降息”也会支撑英镑。TJM欧洲公司高级外汇销售员Neil Jones表示,英国央行对进一步降息持谨慎态度,这应该意味着英镑会有一个积极的基调,下行空间有限。英镑年初至今的回报率仍高于其他G10国家的货币,这反映了相对较高的利率、不断改善的经济前景,以及大选后英国政府的稳定。

全球货币政策进入新阶段

在英国央行本次降息后,美联储9月大概率将降息,全球主要央行基本都已降息或即将降息。

在王昕杰看来,全球主要央行从第二季开始的降息浪潮会延续,美联储9月或开始降息,然后在第四季度再降息一次,以实现经济软着陆。2025年上半年,美联储可能继续降息2次来支持经济。

降息大潮影响几何?王有鑫分析称,全球降息潮将对资本市场和经济产生较大影响。首先,降息将降低借贷成本,刺激企业和个人的投资和消费需求,有助于推动各国经济增长。其次,全球主要央行进入降息周期将明显改善当前的全球流动性状况,推动股票、债券等金融资产价格上涨。不过,在货币政策调整初期,政策变化可能也意味着经济走势的弱化,从而可能对金融市场带来短期的冲击。此外,不同经济体之间的货币政策差异可能导致跨境资本异常流动和汇率大幅波动,对部分经济体金融稳定带来挑战。

需要警惕的是,英美欧等经济体的抗通胀之战仍未完全胜利,未来可能会进入通胀相对较高的时代,利率或难回到疫情前的低位。

从目前全球主要央行的货币政策走向来看,普遍采取了“预防式”降息,并不是通胀或者经济已经进入“衰退式”的背景下开启的降息周期,央行工作重点从对抗通胀转向兼顾经济。王昕杰分析称,主要地区的劳工数据已经开始了不同程度的降温,作为经济增长的领先指标,劳动力市场数据未来可能会引导经济以及通胀下滑,所以各央行倾向于提前转向。但这也导致了一个问题,预防式降息可能在幅度上有限,利率可能会高于疫情前的状态。

在王有鑫看来,英美欧等经济体在抗击通胀方面仍面临挑战,未来是否会进入通胀相对较高的时代取决于多种因素,包括全球经济复苏的速度、供需关系的变化、人口结构的变化、货币政策的效果等。但总的来说,在人口老龄化、绿色化和去全球化背景下,通胀中枢将有所走高。由此,未来的利率中枢也将高于疫情前的历史低位。

未来全球或难以回到疫情前的状态。王有鑫分析称,在新常态下,全球经济和金融体系可能会呈现出一些不同的特点。首先,各国央行可能更加注重政策的前瞻性和灵活性,以应对复杂多变的经济形势。其次,全球金融市场可能会更加紧密地相互关联,资本流动和汇率波动将更加频繁和剧烈。此外,数字经济、绿色经济等新兴产业的发展将对全球经济产生深远影响,推动产业结构和经济模式转型升级。这些变化都要求各国政府、企业和个人适应新的经济环境,加强合作与沟通,共同应对挑战和机遇。

编辑/樊宏伟