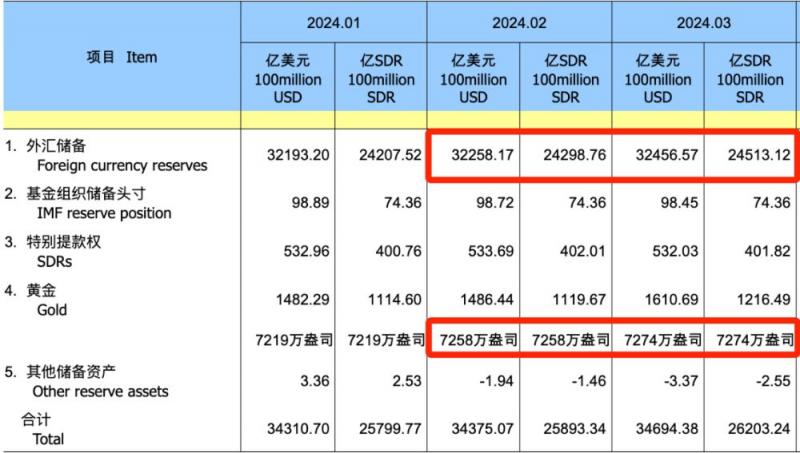

国家外汇管理局4月7日发布数据显示,截至2024年3月末,我国外汇储备规模为32456.57亿美元,较2月末上升约198亿美元,升幅为0.62%。值得注意的是,这已经是我国外汇储备连续四个月站稳3.2万亿美元大关,而2023年外汇储备全年稳定在3.1万亿美元以上。

国家外汇管理局表示,2024年3月,受主要经济体货币政策及预期、宏观经济数据等因素影响,美元指数上涨,全球金融资产价格总体上涨。汇率折算和资产价格变化等因素综合作用下,当月外汇储备规模上升。我国经济回升向好的态势不断巩固增强,长期向好的基本面不会改变,将为外汇储备规模保持基本稳定提供支撑。

同日,央行公布数据显示,中国黄金储备连续第17个月增加,3月末黄金储备7274万盎司,环比增加16万盎司,2月末为7258万盎司。值得注意的是,这是17个月以来央行增持黄金储备最少的一次。

21世纪经济报道记者留意到,在国际金价迭创新高和美元指数上涨等综合因素的影响下,中国央行3月末的黄金储备余额由2月末的1486.44亿美元大幅上升至1610.69亿美元,在我国国际储备中的占比为4.64%,较2月末的4.32%有所上升,但仍远低于全球14%左右的平均水平。这意味着我国国际储备资产多元化、分散化配置还有较大空间。

进入4月,在美联储降息预期不断发酵的影响下,国际金价屡创新高,截至发稿已经站上2300美元/盎司上方。一个自然而然的问题是,金价上涨是否会影响央行进一步增持黄金的意愿?

对此,兴业研究首席外汇研究员郭嘉沂对21世纪经济报道记者表示,央行增持黄金一方面是出于资产与货币多样化的诉求,另一方面是考虑到当下宏观环境下黄金的高配置价值。黄金同时具备货币、债券、商品属性,在全球宏观康波处于萧条期、大宗商品产能周期进入投资周期以及美国债务周期近尾声的背景下,黄金配置价值凸显。金价新高会影响增持节奏,但不改整体配置方向。

正估值效应带动外储上升

汇率折算和资产价格变化仍是3月外储规模变化的主因。中银证券全球首席经济学家管涛告诉记者,今年一季度,一方面受美联储紧缩预期重估影响,美元指数上涨3.1%至104.5,2年期和10年期美债收益率分别上涨35和32个基点;另一方面,风险资产价格继续上行,如标普500指数上涨10.2%。股票价格较多上涨带来的正估值效应超过了美元升值和债券价格下跌产生的负估值效应,我国外汇储备规模保持了基本稳定。

多名受访专家向记者表示,当前我国外部压力有望缓解,加之国内经济回升向好的态势不断巩固增强,将为外汇储备规模保持基本稳定提供支撑。

民生银行首席经济学家温彬指出,当前国际经济形势边际转暖,全球制造业PMI连续3个月位于荣枯线上方,外需强劲拉动我国前两月出口超预期回升。加之国内稳外贸政策持续发力、出口产品竞争力显著增强,我国货物贸易将继续提质增效,更好发挥稳定跨境资金流动的基本盘作用。同时,随着稳增长政策落地显效,开年以来我国经济回升向好的态势不断巩固增强,基本面支撑叠加稳外资政策不断加码,人民币资产的避险和投资价值进一步凸显。这些因素均有利于我国国际收支保持基本平衡,为外汇储备规模基本稳定奠定坚实基础。

国家外汇管理局近日公布的《2023年中国国际收支报告》显示,2023年,我国国际收支运行总体稳健,年末外汇储备保持在3.2万亿美元以上。我国外汇市场韧性明显增强,市场预期基本平稳,外汇交易理性有序。

报告认为,今年我国国际收支更有条件也更有基础保持基本平衡。一方面,主要发达经济体货币政策逐步调整,全球流动性收紧局面将有所缓解;另一方面,随着宏观政策效应持续释放,我国经济延续回升向好态势,基本面对国际收支的支撑作用将进一步增强。

管涛进一步指出,从银行结售汇和代客涉外收付数据看,今年一季度,人民币汇率反弹受阻,延续低位盘整行情,但境内市场主体总体逢高结汇,境内外汇供求基本平衡,外来股债投资恢复净流入,跨境资金流动状况边际改善。这主要是受益于境内民间货币错配改善,人民币汇率双向波动常态化,加之境内市场主体更多运用外汇衍生品工具和本币计价结算对冲和规避汇率风险,外汇市场主体更加趋于理性。

管涛还称,从最新的国际收支数据看,2023年,人民币汇率连续第二年调整,但当年民间对外投资继续减少,外来投资恢复净流入,我国资本外流尤其是短期资本外流压力趋于减弱,显示汇率下跌对跨境资本流动“奖出限入”的杠杆调节作用正常发挥,境内外汇市场韧性明显增强。

黄金储备占比有所提升

在黄金价格不断刷新历史新高之际,中国黄金储备实现连续17个月增持,市场上不乏“央行买黄金赢麻了”声音出现。随着金价的节节攀升,3月末中国黄金储备估值已经达到1610.69亿美元,较2月末的1486.44亿美元增加了124.25亿美元。

不过,世界黄金协会中国区首席执行官王立新曾对记者表示,不可用普通投资者“低买高卖”的思路来考量央行增持黄金储备的动机。全球央行增购黄金,绝不是基于金价短期上涨获利,而是从更长远的视角配置黄金。

王立新直言,各国央行的储备资产,第一个要求是安全性,第二个要求是很好的流动性,第三个才考虑到回报。“央行持续增持黄金的一大目的是分散自身储备资产的构成,减少对某一主权货币的过度依赖;另一方面则是看重黄金在全球金融资产价格波动加大趋势下的避险功能,有助于降低储备资产的波动幅度。”

在数名业内人士看来,中国央行增持黄金主要受到几大因素影响:一是全球金融市场波动加大,中国相关部门通过增持黄金,可以降低储备资产的波动幅度;二是国际形势变化令各国储备资产加快多元化配置步伐,作为传统避险类资产与超主权资产,黄金可以带来更好的资产保护作用;三是随着中国外汇储备持续回升,相关部门也需增持黄金,令黄金的占比保持在一个相对合理的水准。

数据显示,经过连续17个月的增持后,中国央行黄金储备总量达到7274万盎司,占中国储备资产的比重已经升至4.64%,但仍低于多个新兴市场国家与西方国家。一直以来,美国、法国、德国等西方国家的黄金在储备资产的比重始终超过50%,南非、阿根廷等新兴市场国家的黄金占比也达到10%以上。

“目前黄金储备在中国储备资产中的占比仍然较低,黄金储备总量与中国经济体量和外汇储备总量仍不匹配,再考虑到金融安全、储备资产多元化等方面的需求,未来还有继续增持黄金的空间。”仲量联行大中华区首席经济学家及研究部总监庞溟认为。

对于金价后市表现,不少业内人士认为,目前金价走势整体仍处于上涨通道中,但短期依然存在很多不确定因素,不排除可能会出现短线回调的行情。

德意志银行分析师在最新的报告中表示,今年3月国际金价涨幅超过9%,为自2020年7月以来最强劲的月度表现。而对于金价未来走势的预测,市场的分歧较大,但是整体而言,目前金价屡创新高反映出市场已处于极为乐观的态势,投资者要警惕接下来可能的回调风险。

光大期货有色研究总监展大鹏认为,当前黄金市场已表现出一定的过热情绪,盘中对潜在利空的反馈已经钝化,在趋势性看涨的同时不应忽略掉随时可能出现的调整。展大鹏还称,从短期来看,市场降息预期升温对金价产生利好影响将会逐步转弱,过高的金价将使得后续入场的资金保持观望状态,金价或有小幅的回调。

华安基金总经理助理、黄金ETF基金经理许之彦此前曾表示,近期的黄金价格上涨有资金面和基本面的双重定价因素。从资金面看,Wind数据显示,COMEX非商业净多头持仓在20万张左右,属于多头头寸较高的阶段,市场看涨情绪较强。从基本面看,3月美联储议息会议偏鸽派,点阵图坚持了年内三次的降息节奏。在他看来,黄金价格较为充分地反映了近期市场对于基本面的乐观预期。展望全年,中长期看好黄金配置价值。

许之彦还建议,要树立中长期的黄金配置思路,通过资产配置方式,在原有的股票、债券等资产的布局基础上,加入黄金的配置,优化组合收益和波动。

编辑/樊宏伟