受美联储大幅加息抬高美元债发行融资成本等因素影响,今年以来中资企业境外发行美元债规模骤降。

数据显示,今年以来中资企业境外发行美元债规模约为760亿美元,实现净融资额-1134.13亿美元。

受此影响,当前中资企业存量美元债规模仅有约7992亿美元,较2022年底减少逾1000亿美元。

一位境内证券机构债券分析师向记者分析说,这主要受三大因素影响,一是美联储大幅加息令中资企业境外发行美元债的融资成本水涨船高,迫使不少企业取消或延后境外发债计划;二是今年国内房地产市场复苏较慢,加之部分房地产企业遭遇债务违约风波,无形间削弱了海外资本对中资房地产企业美元债的配置热情,导致中资房地产企业美元债发行一度遇冷;三是美国国债收益率持续高企带来较大的资金挤出效应,令大量资金回流美国国债博取可观的无风险利息收益,减少对新兴市场企业美元债的投资兴趣。

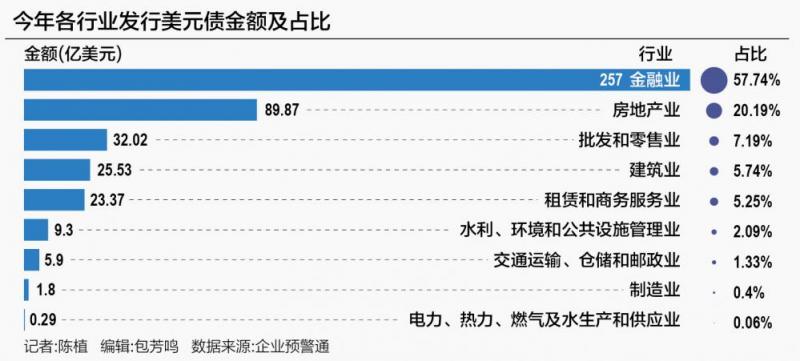

记者注意到,以往中资房地产企业一直是境外发行美元债的“主要力量”,但受今年中资房地产企业境外发债遇冷影响,中资金融机构成为“中流砥柱”。数据显示,截至当前,今年以来中资金融机构境外发行的美元债规模达到257亿美元,占比57.74%,远远高于房地产行业的89.87亿美元(占比20.19%)。

“这也与全球资本投资风险偏好下降有着密切关系。受国际地缘政治风险持续升级与欧美经济衰退风险加大等因素影响,全球资本的投资策略正趋于谨慎,纷纷转向信用评级在A、A-、BBB+的金融机构美元债,在先确保投资安全的前提下博取相对稳健的回报。”一位新兴市场投资基金经理向记者分析说。

国信证券海外团队预计,今年四季度中资美元债发行景气度仍将维持相对低位,净融资额继续维持在较深负值水平。兴业研究预测,受美联储持续维持高利率等因素影响,明年中资企业美元债的发行规模在320-768亿美元之间,平均水平在544亿美元,略低于今年。

值得注意的是,随着当前部分中资企业美元债价格超跌,部分资本已悄悄布局抄底获利。

平安证券固收领域分析师刘璐认为,今年四季度海外利率风险尚未解除,但在美联储明年降息的预期下,投资级中资企业美元债具有较高配置价值,或可以采取持有短久期美元债到期策略以博取更高票息。

中资金融机构成境外发债“中坚力量”

国信证券海外研究团队认为,今年以来中资企业美元债发行规模缩水的主要原因,仍是境外发债融资成本高企——在美联储大幅加息下,所有美元债券的基准利率处于高位,但与此同时境内利率不断走低,令境外发债的融资成本明显高于境内发债,导致部分企业选择搁置或暂缓境外发债,转而考虑境内低息发债。

此外,人民币汇率回落也增加了中资企业的锁汇成本,加之境内相关部门对企业境外发债审核要求趋严,也令中资企业境外发债融资意愿走低。

受此影响,今年前10个月,中资企业境外发债单月净融资额均是负值,意味着中资企业美元债到期兑付金额均高于境外发债募资额。

上述境内证券机构债券分析师指出,之所以出现这种状况,主要原因是中资房地产企业海外发债“遇冷”。以往,中资房地产企业通过在境外循环发行美元债“借新还旧”,解决自身外债本息兑付问题。但受到今年房地产复苏进程较慢,多家房地产企业先后遭遇债务兑付违约风波等因素影响,今年以来中资房地产企业海外发债明显遇冷——部分投行也不再承销中资房地产企业的新发美元债,并建议他们暂缓发债。

记者了解到,这背后,无论是海外资本,还是境内QDII资金,都大幅减少中资房地产企业美元债的持仓配置。

一位境内信托公司QDII业务负责人向记者表示,今年以来他们大幅减仓中资房地产企业美元债,即便有些房地产企业美元债价格已经超跌,但考虑到房地产企业债券兑付违约风险犹存,他们仍不敢贸然抄底加仓。

“目前,我们主要投资信用评级在A、A-、BBB+的中资金融机构美元债,以及部分高信用评级的城投公司美元债。”他说。尽管这些美元债的平均利率中枢仅有4.5%,远低于中资房地产企业的7.9%,但基于投资本金安全性的考虑,他们选择前者。

“此外,我们也会在海外市场增加资金杠杆并投向这些金融机构与城投公司美元债,提升中资企业美元债投资组合的整体收益。”这位境内信托公司QDII业务负责人指出。

这无形间令今年中资金融机构美元债发行规模“跑赢”房地产企业,成为境外发债的“中坚力量”。

“但是,市场对中资金融机构美元债的投资,也一度遭遇波折。”前述境内证券机构债券分析师向记者指出。受一季度末硅谷银行与瑞信先后破产倒闭影响,海外资本一度对金融机构美元债“避之不及”,无形间影响到金融机构境外发债进程,所幸中资金融机构信用评级较高,海外资本很快意识到这类美元债具有高投资安全性,纷纷重新涌入这个品种。

海外资本谨慎抄底

值得注意的是,在美联储加息周期结束、中国相关部门积极采取措施妥善化解房地产风险的共振下,部分海外投资机构开始关注中资房地产企业美元债的抄底投资机会。

一位香港私募基金负责人向记者透露,目前不少中资房地产企业美元债价格已超跌,若这些企业能获得新融资“借新还旧”,其美元债违约风险骤然下降,相应的债券价格将迎来较大幅度回升。

“目前,我们密切关注那些可能得到中国相关部门信贷支持的房地产企业,寻找相关企业美元债的抄底机会。”他告诉记者。

记者多方了解到,多数海外投资机构对此不急于“出手”。因为他们需要先看到这些房地产企业获得新融资的具体信息,再决定是否抄底相关企业美元债。

这位香港私募基金负责人还透露,相比而言,越来越多海外投资机构更看好城投公司美元债的抄底投资机会。因为中国相关部门持续发行特殊再融资债券解决地方债务问题,令城投公司美元债兑付风险骤然下降,其投资安全性与收益性更符合海外投资机构的配置要求。

但是,在抄底中资企业美元债同时,多数海外投资机构仍采取相对审慎的风控措施——通过买入看跌IBOXX中国高收益指数或境外高收益房地产债券指数的场外期权产品,对冲中资企业美元债价格剧烈波动风险。

前述新兴市场投资基金经理仍指出,海外投资机构倾向“谨慎行事”,对他们而言,避免投资踩雷才是最重要的。

中金公司固收团队指出,投资级中资企业美元债受到美元基准利率扰动较大,相关影响可能会持续到明年上半年。相比而言,受到政策和各项利好事件影响,部分头部房企业务稳健性有所改善。相关的高收益美元债投资仍需注意择券,密切关注这些房地产企业的股东状况与融资支持,优先选择股东支持实力较强、业务布局较好企业的美元债。

编辑/樊宏伟