近期,公募基金进入三季报的密集披露期,中庚基金丘栋荣、国投瑞银基金施成等多位知名基金经理管理的产品经营情况浮出水面。受市场影响,率先曝光的83只基金中,受主动权益类产品拖累,单季度基金利润合计亏超51亿元。

三季度以来,A股市场再次步入震荡调整阶段,上证指数跌破3000点整数关口,甚至再度打响2900点保卫战。数据显示,截至10月23日,上证指数、深证成指、创业板指均刷新年内新低,年初至今分别下跌4.85%、14.43%、20.53%。

四季度目前已走过近三分之一,随着市场近期连续下跌,该如何投资布局成为投资者关注的焦点。从目前披露的三季报来看,基金经理对后市并不悲观,多位明星基金经理表示会更积极配置优质成长股,看好业绩成长股会迎来机会。

权益产品多浮亏,投资者转投固收

10月23日,A股市场再度陷入回调,主要股指接连下挫。截至当日收盘,上证指数报收2939.29点,单日下跌1.47%,刷新年内新低。深证成指下跌1.51%至9425.98点;创业板指跌1.69%%至1864.91点,双双创逾三年半新低。

与此同时,偏股混合型基金指数(885001)同样出现大幅回撤,单日下挫1.02%,年内跌幅扩至14.08%。截至10月23日,该指数收报8617.95点,创下近三年新低,较之区间高位13231.44点已回落三成以上。

从已披露三季报的产品经营情况来看,与股市相关较大的权益类产品自然也深受影响。截至10月23日,已有83只基金(不同份额合并计算,下同)披露最新季报,主动权益类产品(包括偏股混合型、灵活配置型、普通股票型基金)有21只。

就第三季度而言,上述21只主动权益类产品单季度基金利润合计亏损62.41亿元。其中,“百亿”基金经理丘栋荣管理的中庚价值领航、中庚价值品质一年持有两只产品实现盈利,利润分别为3.55亿元、0.6亿元。拉长时间来看,这两只产品也是上述83只基金里唯二在前三季度为基民赚钱的主动权益类产品。

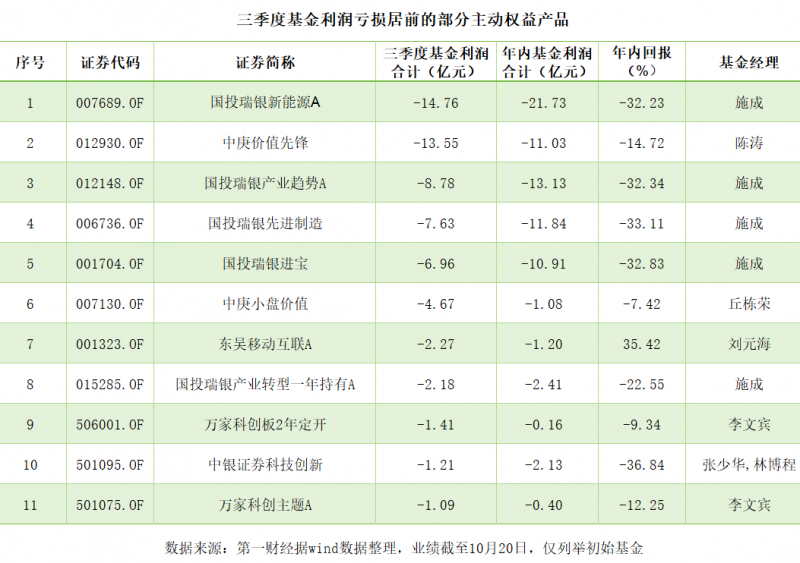

而“损失惨重”的那一头,则有11只产品的基金利润亏损超过1亿元。如基金经理陈涛管理的中庚价值先锋、基金经理施成管理的国投瑞银新能源第三季度亏损最大,利润分别为-13.55亿元、-14.76亿元。

其中,施成直接或参与管理的产品共有6只,第三季度基金利润合计亏损41.07亿元,年内基金利润总额已经亏超60亿元。截至10月20日,这6只产品(仅计算初始基金)今年以来的平均回报为-30%。

权益类产品表现不佳,投资者的态度自然发生扭转,他们从主动权益型基金中撤退,转而投向固收类产品。在第三季度有5只产品规模增长超过10亿元,同时还有6只产品规模减少10亿元,前者均为固收类产品,后者则大多以权益类产品为主。

具体而言,中银活期宝A三季度规模增加了74.27亿元,东海祥泰三年定开同期规模增加了69.43亿元至80.22亿元;中银添瑞6个月定开债、中银彭博政策性银行债券1-5年、达诚定海双月享60天滚动的规模分别增加了19.82亿元、19.8亿元、12.37亿元。而国投瑞银新能源、中庚价值先锋等权益类产品则“失血”超过20亿元。

基金经理后市“押宝”成长股

随着板块轮动以及行情震荡,该如何投资布局成为市场关注的焦点。从陆续披露的三季报来看,基金经理对后市并不悲观。

丘栋荣表示,市场整体的回落和低迷,幅度大且时间长,股价层面的出清是肉眼可见的,估值表征了很高的隐含回报,从投资维度看现在恰是机会分布广泛的阶段,尤其是部分具有远大前景的成长股的估值起点接近2018年底的水平,且不少方向初露峥嵘,不能简单地归为“梦想和故事”,值得研究与前瞻布局。

在他看来,今年多重压力层叠,很多公司仍努力打磨核心竞争力,积极卡位于新技术、新场景、新应用等方面,其孕育的技术和产品正处于爆发中,如以智能驾驶为代表的造车新势力显山露水,创新药及器械等新医疗方法已广泛应用,“梦想”不再遥不可及,而是在产业和产品层面触手可及。

“这些幸存下来的‘新’公司,其对应的是蓬勃的‘新’需求,能见度提高意味着风险是降低的,存活率和成长性大幅度提高。”丘栋荣认为,在市场底部迎新去旧,为“新”定价并积极承担风险,待中流击水到轻舟过万重山,有望拥抱最好的时候。

“我们更积极配置优质成长股,更关注企业的基本面持续改善、盈利能力的高增长性和高弹性,甚至可以去买一些‘故事’和‘梦想’。”丘栋荣表示。

另一位管理规模在百亿元级别的基金经理施成则依然在坚守新能源赛道。他同样提到,在经济进入实际复苏后,成长的演绎有可能实现由虚到实的切换,业绩成长股会迎来机会。而在经济没有进入过热的情况下,龙头公司在复苏前期阶段表现会更为突出。

对于新能源汽车方面,施成分析称,目前状况和预期比较接近,“销量、库存、价格、预期都到了一个比较极限的状态,已经处于衰退的末期。在今年三季度再次去库存之后,行业的各个方面更加接近底部。随着需求的恢复,未来行业龙头将会持续向好。”

“因为经过两轮洗牌,企业之间的差距已经拉开。”施成表示,目前对于这轮上升期的幅度持比较乐观的态度。在他看来,龙头公司在行业低谷的情况下,虽然单位盈利下滑,但从财务上看,仍然展现出一个很好的投资回报率。而锂电行业虽然爆发力弱于上一轮周期,但空间依然巨大,龙头公司的估值水平有较大的修复空间。

编辑/樊宏伟