9月份以来,A股市场继续缩量下行,但重组指数表现相对亮眼,大幅跑赢沪深300指数。“并购重组”是近期资本市场高频词,自去年以来多次被监管层提及。

近日,辽宁省委书记、省人大常委会主任郝鹏,省委副书记、省长李乐成在沈阳会见中国证券监督管理委员会党委书记、主席吴清。吴清表示,中国证监会落实新“国九条”部署进一步全面深化资本市场改革,不断提高上市公司质量和投资价值,充分发挥多层次资本市场体系功能,支持企业通过股债融资、期货风险管理等渠道发展壮大,多措并举活跃并购重组市场。

并购重组进入“活跃期”

自去年以来,尤其是新“国九条”出台后,证监会多措并举激发并购重组市场活力,以进一步优化重组政策环境。就在此前,中国证监会表示,在多项政策支持下,我国资本市场并购重组正进入“活跃期”。

据证券时报·数据宝统计,今年以来,共有147家公司(去重)披露最新重大重组进展,公司数量超2022年、2023年全年,与2021年的150家基本持平。其中,66家公司于今年首次披露重大重组事项,包括*ST人乐、大叶股份、湖北宜化等公司。

从参与主体来看,国有企业(含地方国企、央企)、民营企业是并购重组的主力军,其中参与并购重组的国有企业数量占比呈上升趋势,民营企业呈下降趋势,今年以来,国有企业公司共计64家,数量占比近44%,民营企业占比下降至49%左右。

从重组目的来看,今年以来,以“横向整合”为目的的并购重组案例数量占比创新高,并首次突破40%,表明上市公司通过产业链并购实现资源整合,发挥协同效应的意愿大幅提升。与此同时,战略合作、资产调整类型的并购重组案例数量均大幅下降。

“硬科技”、券商为并购重组主阵营

从并购标的来看,按照首次披露日来计算,今年以来,以“硬科技”为主的战略性新兴产业,以及投资银行与经纪业成为并购的主阵营。比如医药制造业公司双城药业拟定增收购奥拉股份100%股权,目前已通过董事会预案,交易标的奥拉股份属于半导体行业,是一家高性能模拟电路芯片设计公司。比如国联证券以横向整合方式定增收购民生证券100%股权。

值得一提的是,券商行业并购潮正在加速,这一现象在今年尤为明显,国泰君安吸收合并海通证券打造券商航母,这是新“国九条”实施以来的首单头部券商的并购重组,可以说两大巨头的并购将并购重组推向高潮。

2023年11月,证监会提出,将支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,发挥服务实体经济主力军和维护金融稳定压舱石的重要作用。

从参与主体所属行业来看,高端制造业、医药生物、计算机等行业是并购重组“大户”。自2022年以来,机械设备行业公司热衷并购重组,2022年、2023年分别有12家、16家公司参与并购重组;今年以来,7家公司参与并购重组,包括大叶股份、克劳斯、宝塔实业等。另外汽车行业公司也有7家;医药生物公司5家;计算机、电力设备、交通运输等行业公司各有4家。

竞买方上市公司财务数据更胜一筹

在并购重组中,出让方通常是指出售资产或股权的一方,出让方可能基于多种原因进行出售,包括调整业务结构、优化资产配置、筹集资金或因业务不再符合公司的长期战略目标,以剥离低效资产“断臂求生”。竞买方则是寻求通过购买资产或股权来扩大自己的业务规模、进入新市场、获取新技术,提高市场份额。竞买方可能是同行业的公司,也可能是来自不同行业的投资者,他们的目标是通过并购来实现自身的增长和扩张。

上市公司在出让或竞买之前,均会对自身财务状况进行全方面的评估。以竞买方为例,从历史经验来看,通常是财务状况相对健康,且货币资金相对充裕的公司更具备并购重组的实力和优势。记者对2019年来A股重大重组事件(已完成)进行分析后发现,相比出让方,竞买方无论是净利润增速还是货币资金流动资产比(货币资金/流动资产)均更胜一筹。

从公司规模来看,竞买方上市公司在首次披露日前一年(T-1年,T代表首次披露年份,下同)平均流动资产接近90亿元,同期出让方上市公司平均流动资产超过250亿元,竞买方上市公司流动资产相对较低,这正符合他们扩大自身业务规模的需求。

从成长性来看,受资产规模影响,竞买方上市公司的净利润水平相对较低,T-1年平均为5.77亿元,同比增长近12%,同期出让方上市公司净利润下滑10%。从现金情况来看,竞买方上市公司T-1年平均货币资金25.47亿元,货币资金流动资产比34.02%;出让方上市公司T-1年平均货币资金58.28亿元,货币资金流动资产比27.37%。

按公司属性划分,以国有企业来看,竞买方和出让方货币资金流动资产比相差不大,不过竞买方为地方国有企业上市公司的净利润增幅相对较高,达到18%,同期出让方净利润小幅下滑;中央国有企业中,竞买方上市公司净利润小幅下滑。从民营企业来看,竞买方、出让方上市公司T-1年平均货币资金流动资产比分别为33.4%、25.27%;同期竞买方净利润同比增长近15%,出让方净利润平均呈亏损状态。

以盈方微为例,2014年公司借壳舜元实业上市成功。2020年公司作为出让方出售岱堃科技100%股权及债权资产,与此同时作为竞买方拟购买华信科和World Style的股权,彼时公司已连亏3年(2017年至2019年),截至2019年末,公司账上货币资金不到900万元。此后,交易标的华信科和World Style助力公司脱困,并帮助盈方微扭亏为盈。2023年,公司再次筹划资产重组,启动对华信科及WORLD STYLE剩余股权的收购,截至2022年末,公司货币资金接近1400万元,净利润同比增长360%以上。

并购重组预期利好刺激股价上涨

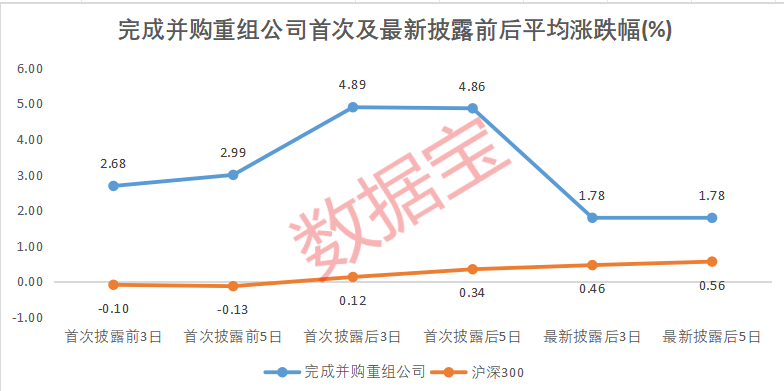

从二级市场来看,参与并购重组公司,在首次披露并购公告前后以及最新披露进度后,股价均表现优异。

以2019年以来完成并购重组的公司来看,首次披露前3日至首次披露日,参与公司股价平均涨2.68%,同期沪深300指数下跌0.1%,前5日参与公司股价平均涨幅近3%,沪深300指数下跌0.13%;首次披露日至后3日、后5日,相关公司股价平均涨幅均接近5%,沪深300指数平均涨幅均低于0.5%。最新披露日至后3日、后5日,相关公司平均涨幅在2%以内,依然跑赢沪深300指数。

值得一提的是,并购完成后(最新披露日),相关公司较沪深300指数的超额收益率明显下降,公司股价走势逐渐趋于理性,个别公司在并购重组落地后,股价呈下跌状态。以大唐电信为例,2021年6月9日,公司首次披露“大唐电信子公司大唐微电子引入新的战略投资者”事项,此后5日公司股价累计涨幅超过29%,2021年11月12日,该并购案例完成,18日公司披露该事项,自2021年11月18日至后3日、后5日,公司股价分别下跌2.15%、3.28%,同期沪深300指数均呈上涨状态。

备受资金追捧的背后,反映了市场对于这些公司未来发展潜力的积极预期。并购重组被视为公司实现快速增长、提升竞争力的有效手段,因此,那些能够通过并购重组实现战略目标的公司往往能够在二级市场上获得更高的估值和投资者的关注。

部分并购重组公司出炉

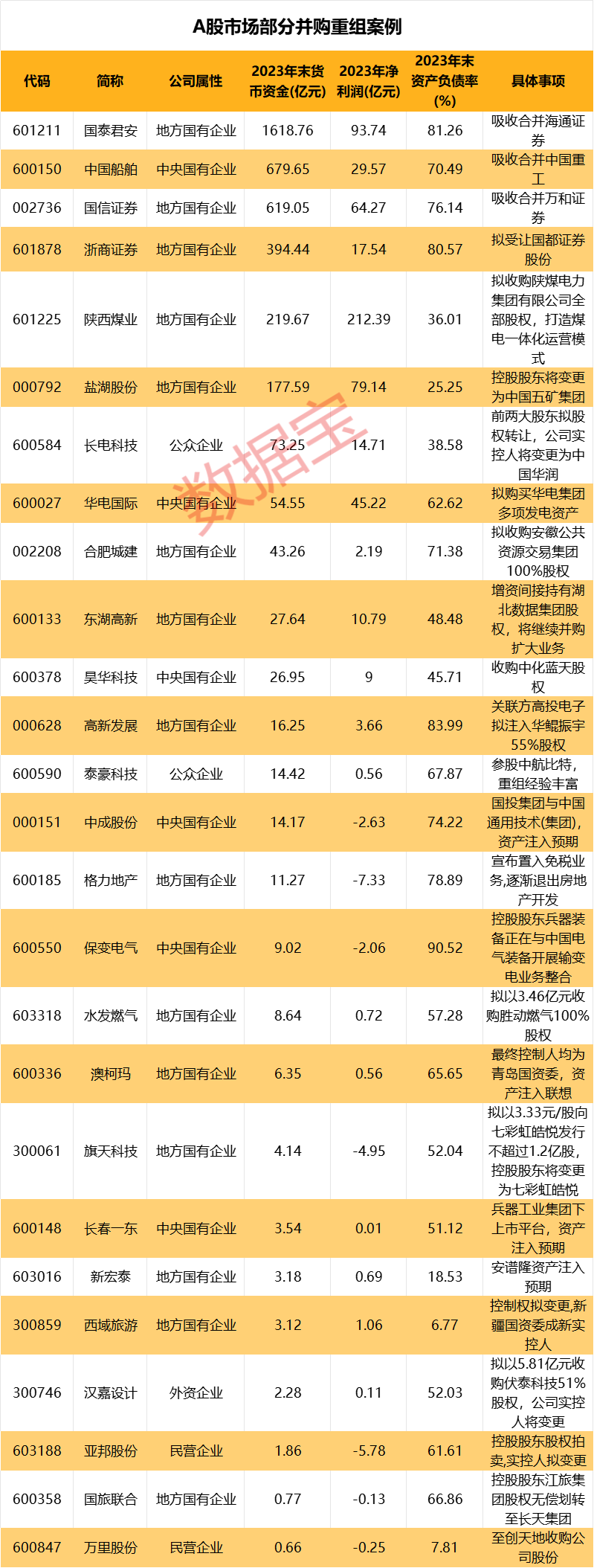

随着政策的不断加码,未来将有更多公司参与到并购重组当中。根据上市公司发布的“筹划重大重组”或“实控人变更”类公告(不含年内发布重组进度的公司,同一事项仅取1家上市公司信息),梳理出26家并购重组预期公司,其中国企上市公司多达21家。

除非银金融行业3家公司外,其余23家公司2023年末货币资金相对充足,平均货币资金流动资产比超过31%,西域旅游、水发燃气、盐湖股份等5家公司货币资金流动资产比超过50%,西域旅游当前控股股东为天池控股,实控人为阜康市财政局,未来变更后,新疆维吾尔自治区国资委将成新实控人,2023年净利润增超12倍,2023年末资产负债率不足10%,财务相对健康。

央企中国船舶拟吸收合并中国重工,公司账上现金非常充裕,接近680亿元,2023年净利润增长16倍以上。

地方国有企业陕西煤业拟收购陕煤电力集团有限公司全部股权,打造煤电一体化运营模式。

公众企业长电科技此前无实控人,公司是我国排名第一、全球排名第三的半导体封测巨头。在各方完成股份交割及长电科技董事会改组后,长电科技控股股东将变更为磐石香港或其关联方,实际控制人将变更为中国华润。

编辑/樊宏伟