当地时间17日,据彭博社报道,欧洲央行管委埃尔南德斯·德科斯表示,在欧元区通胀率下降后,欧洲央行可能会在6月开始降息。美联储预计将于北京时间3月21日凌晨2:00公布新的利率决议,但由于通胀反弹,市场已经下调了美国6月降息的预期。

声称通胀达标,欧洲预计六月降息

西班牙央行财长、欧洲央行管理委员会成员巴勃罗·埃尔南德斯·德科斯17日在接受《El periodico》采访时称:“上周的公告表明,我们已经完成了将通货膨胀率恢复2%的目标。”他认为这有利于欧洲央行在近期降低利率,并明确表态欧洲央行可能在6月进行首次降息。

巴勃罗·埃尔南德斯·德科斯 图片来源:西班牙央行

根据欧盟3月初公布的通胀数据,欧盟通胀率已经实现连续18个月下降,并在2月到达2.6%。但是仍不及市场预期的2.5%。

剔除波动较大的食品和燃料价格后的核心CPI仅从3.3%下降至3.1%,未达到2.9%的预期。而与工资增长密切相关的服务价格指数则上涨了近4%。

而此前根据彭博社综合相关数据计算的即时通胀数据显示,欧元区通胀率已经恢复到2%以下。该指数在加入1月份修订后的生产者价格指数后,降到了1.95%。

此前,欧洲央行行长拉加德等官员曾暗示,欧洲央行可能会在6月6日第一季度工资数据公开后降息。

路透社当地时间7日报道,欧洲央行行长拉加德在新闻发布会上表示:“我们没有在这次会议(3月7日)上讨论降息问题,但我们才刚刚开始讨论放松限制性立场。”

拉加德说:“四月份我们将得到进一步信息,而六月份我们会了解更多。”

她指出,包括几乎所有基础指标在内的通货膨胀率已经向欧洲中央银行的2%目标下降,并且在未来两年内估计都将低于几个月前的预期。

欧洲央行最新预期将今年通胀率从2.7%下调至2.3%,并表示通胀率将在2025年夏季降至1.9%,然后将持续至2026年底。

在上述背景下,市场普遍预期在6月开始的降息周期中,欧洲央行将在年底前进行3-4次降息,年底央行利率将从4%下降至3.25%到3%。

美国通胀反弹,市场调低降息预期

据《金融时报》报道,由于通胀出现反弹,投资者们调低了美联储的降息预期,认可美联储今年将可能仅降息3次。

由于12日公布的2月美国通胀率意外升至3.2%,核心通胀率也超过预期中的3.7%,为3.8%。投资者们被迫放弃了此前美联储可能大幅降息的想法。

此前市场普遍押注美联储将在12月前降息1%,甚至在1月,部分资金就押注美联储将在2024年降息1.5-1.75%。

对此,荷兰国际集团美洲研究主管帕德拉克·加维表示,“市场已经屈服”,持续的通胀迫使投资者做出让步。

华尔街交易员 图片来源:视觉中国

对于通胀预期也使得市场预期美联储将于6月降息的可能性下降至2/3,上个月,这一数据为100%。

RBC BlueBay资产管理公司首席投资官马克·道丁表示:“看来,这一次我们最终会出现短暂而小幅度的降息周期。”他认为,美联储可能仍需要将利率保持在相对较高的水平,以击退通货膨胀。

这一预期对美股产生了影响,美国股市周五下跌,标普500指数下跌超0.6%,而以科技股为主的纳斯达克综合指数下跌1%。

高利率对美商业地产影响远大于欧洲,金融风险不可忽视

相比于欧洲,更不确定的降息预期和可能的延迟降息对美国商业房地产构成了更大挑战。

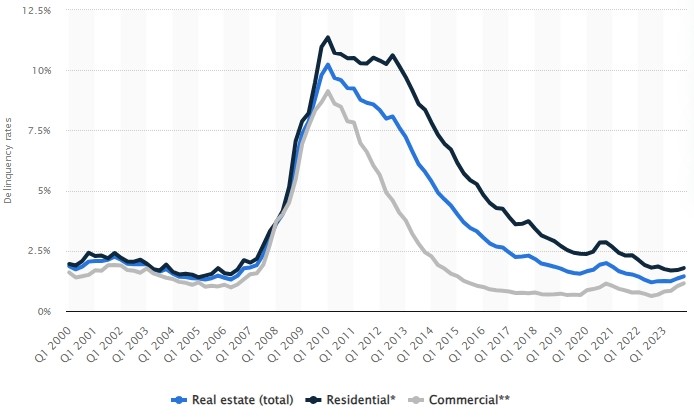

2000年第一季度至2023年第四季度,美国商业银行房地产贷款的违约率 图片来源:Statista

由于租金上涨和在家办公等原因,写字楼等美国商业房产空置率快速上升。根据穆迪公司1月发布的报告,2023年第四季度全美办公室空置率升至创纪录的19.6%,高于2021年第一季度19.3%的空置率。而疫情前办公室平均空置率约为16.8%。路透社报道则显示,美国现在办公室空置率高达21%,相比之下欧洲的这一比例为8%。

同时,美国和欧洲商业地产贷款总额差距巨大。根据数据公司Trepp的数据显示,未来三年将有2.2万亿美元的商业房地产贷款到期。而摩根士丹利报告显示,2024年将有约6600亿美元的美国商业地产债务到期。相比之下,欧洲的相关贷款额则更小,2024年到期商业地产债务估计为1500至2000亿美元。

由于利率快速上升,极大增加了相关贷款的还款压力。据“商业内幕”网站2月报道显示,美国逾期30天未还款贷款金额从2023年2月的13亿美元增至上个月的68亿美元,增长约440%。

这一趋势连带商业房地产抵押贷款债券CRE CLO的1月份不良率达到8.6%,较2023年初的1.4%大幅跃升。报告显示打包为CLO的未偿贷款金额约达800亿美元。

高盛的报告显示,以纽约社区银行为代表的规模较小、抗风险能力更低的美国区域性银行,向美国商业房地产公司发放了80%左右的贷款。据路透社援引摩根士丹利报告显示,美国大型银行的商业地产风险敞口约为11%,而中型银行的风险敞口约为30%。而欧洲银行中,投资美国商业地产最多的德意志银行的风险敞口则超过20%,但相关贷款仅占其总贷款的1.5%。

本月初,美联储主席鲍威尔还在国会就相关问题作证。就在其作证前几天,旨在帮助防止硅谷银行等倒闭影响蔓延的紧急融资计划正式关闭。

但美联储方面对于相关问题显得较为自信。鲍威尔虽然在向参议院银行委员会作证时,预测一些“中小型银行”将遭受更多损失:“将会有更多倒闭。”但他依旧表示:“我们一直在与他们联系,以确保他们有计划来处理这个问题。”

编辑/樊宏伟