“发展快、价值增、结构优、队伍稳、改革进、风控强。”中国人寿集团党委书记、董事长白涛如是总结公司上半年业绩的六大亮点。事实上,这18个字也基本概括了五大上市险企在新准则下交出的首份中期答卷。

A股五大上市险企披露的半年报数据显示,2023年上半年,五家公司合计实现保费收入1.71万亿元,占全行业保费收入半壁江山,同比增长7.5%;合计实现归母净利润1341.88亿元,总体增速虽出现下滑,但寿险公司新业务价值均实现超预期的两位数增长。

挑战同样存在。中国人保董事长王廷科直言:“上半年仍感受到了行业转型升级的压力、资产负债匹配的挑战和风险防控的挑战。”

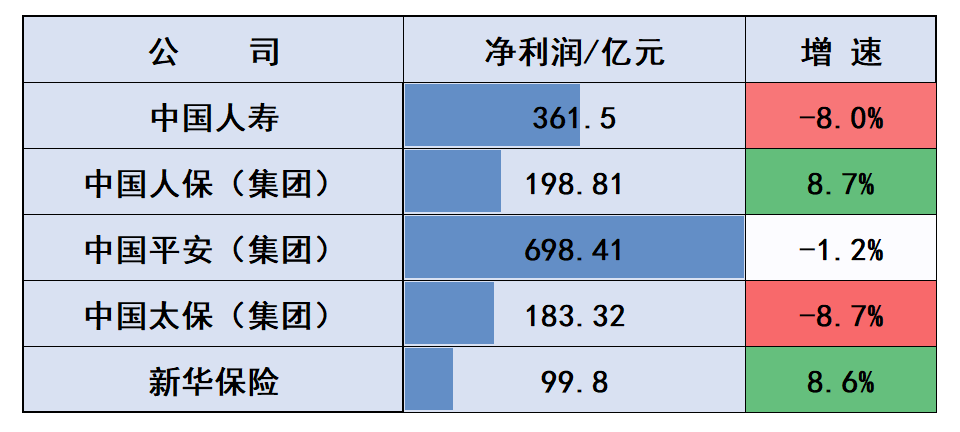

净利润“两增三降”

从保费规模来看,A股五大上市险企2023年上半年合计实现保费收入约1.71万亿元,同比增长约7.5%,增速持续攀升中。其中,中国人寿保费收入创历史同期新高,达4701.15亿元,同比上升6.9%,稳居上市险企保费规模首位。

中国平安集团上半年实现保费收入4598.48亿元,同比增长7.2%;中国人保集团保费收入4135.19亿元,同比增长9.1%,继续保持增速第一;中国太保集团保费收入2600.15亿元,同比增长7.9%;新华保险保费收入1078.51亿元,增速也保持5%以上。

新准则下,上市险企净利润增速回落,整体承压,呈现“两增三降”格局。数据显示,今年上半年,五家公司合计实现归属于母公司股东的净利润1341.88亿元,按新会计准则要求重述后数据同比下降6.58%。

具体来看,中国人保上半年净利润为198.81亿元,同比增长8.70%,增速同样居五大上市险企之首;新华保险净利润99.8亿元,同比增长8.6%。其它三家净利润增速则呈现不同程度下滑,中国人寿、中国平安、中国太保分别实现归母净利润361.50亿元、698.41亿元、183.32亿元,增速分别为-8%、-1.2%、-8.7%。

需要注意的是,中国人寿于2023年至2025年期间采用新保险合同会计准则过渡方案。在境内上市地,该公司将继续执行原保险合同准则和原金融工具准则,并披露财务报告,同时自2023年第一季度起,通过附注补充披露新保险合同准则和新金融工具准则相关财务信息。因此,在旧会计准则下,中国人寿上半年归母净利润为161.56亿元,同比下降36.28%;按新会计准则来算,中国人寿今年上半年归母净利润则为361.5亿元,同比下降8%。

对于净利润下滑原因,中国人寿表示,受权益市场持续震荡影响,投资收益同比下降。

中国太保表示,净利润下降一方面是因为保险业务收入在短期险保费规模同比下降6.50%,叠加2022年合同服务边际受资本市场波动减少进而带来2023年合同服务边际摊销金额下降。另一方面,金融工具准则切换下,利润波动更受到金融资产短期公允价值变动的影响,拖累寿险上半年的投资业绩同比下降19.50%。数据显示,今年上半年太保寿险的归母净利润同比下降12.50%。

新业务价值普涨

今年上半年,五大上市险企寿险业务回暖迹象明显。新业务价值均实现了两位数增长,给寿险业添上了最亮眼的一笔色彩。多名管理层在中期业绩会上一致给出了“超预期”“强劲增长”的评价。

新业务价值是指新销售的保单,预期未来产生的收益贴现到今年的价值。它往往反映的是公司经营能力和新业务拓展销售水平,是衡量保险公司价值、盈利能力和可持续发展力的关键业务指标,也因此备受管理层和股东们的关注。

具体来看,人保寿险新业务价值增幅最大,同比增长66.8%,达24.9亿元;平安寿险及健康险业务新业务价值为259.6亿元,同比增长45%;太保寿险新业务价值73.61亿元,同比增长31.5%;中国人寿新业务价值308.64亿元,同比上升19.9%;新华保险新业务价值24.74亿元,同比增长17.1%。

“新业务价值增速远超市场增速,除了宏观经济整体回升向好方面的原因,主要得益于过去三年公司坚定不移地改革创新,以及市场需求回稳向好。”平安集团联席首席执行官陈心颖总结道。

太保寿险总经理(首席执行官)蔡强认为,公司上半年新业务价值实现强劲增长的原因,主要得益于5个方面的驱动力,一是新的基本法大大提升了队伍自主经营的主动性和积极性,产能大幅提升;二是公司推行的以客户需求为导向的一对一销售模式开始发力;三是优增优育开始初见成效;四是价值新银保策略取得了显著效果;五是人身险预定利率3.5%产品的切换,带来了短期储蓄客户需求的暴增。

记者统计发现,今年上半年,除中国人寿个险人力规模(66.1万)与去年年底基本持平外,其余四家公司人力规模降幅均达两位数,太保寿险降幅最高达29.8%,月均保险营销员21.9万。平安人寿、新华保险、人保寿险个险人力规模分别为37.4万、17.1万、7.91万,降幅分别为16%、16.1%、18.8%。

不过,五家公司个险代理人人均产能都得到了明显提升。比如,平安人寿今年上半年公司代理人渠道实现新业务价值213.03亿元,同比增长43%,队伍产能有效提升,人均新业务价值同比增长94.3%,新增人力中“优+”占比同比提升25个百分点。太保寿险上半年保险营销员月人均首年规模保费为16963元,同比提升66.1%。核心人力月人均首年规模保费55478元,同比增长35.1%;核心人力月人均首年佣金收入7482元,同比增长61.8%。

北京排排网保险代理有限公司总经理杨帆对《国际金融报》记者分析称,个险代理人数量锐减可能反映了保险市场的演变。数字化技术崛起、客户购买习惯改变以及市场饱和度增加,都对代理人模式造成了挑战。当然,这并不一定意味着个险代理人会逐渐淘汰,而更可能意味着代理人需要适应新的市场环境。“未来,个险代理人需要更加专业化,通过数字化工具,为客户提供更高质量的保险咨询、定制解决方案以及增值服务,以满足客户需求。”

财险综合成本率齐升

财险“老三家”(人保财险、平安财险和太保产险)的表现一如既往地“稳健”。

2023年上半年,“老三家”合计实现原保险保费收入5587.69亿元,同比增长8.4%;合计实现净利润325.59亿元,同比增长8.63%。具体来看,人保财险实现保费收入3009.30亿元,同比增长8.8%,市场份额34.3%,保持行业首位;平安产险保险服务收入1558.99亿元,同比增长7.8%;太保产险保费收入1050.23亿元,同比增长14.3%。

净利润则出现分化,人保财险净利润为192.33亿元,同比增长5.0%;平安产险净利润为92.85亿元,同比增长7.4%;太保产险净利润为40.41亿元,同比减少3.8%。

此外,随着上半年车险客户出行恢复,车险出险率同比增加,车险盈利下降,导致三家公司承保综合成本率均有小幅抬升。人保财险综合成本率96.4%,同比上升0.1个百分点;平安产险综合成本率98.0%,同比上升0.9个百分点;太保产险承保综合成本率97.9%,同比上升0.6个百分点。

在监管引导和新能源车渗透率提升的趋势下,上半年三家财险公司新能源车险保费继续保持高增长势头。人保财险新能源车险保费收入126亿元,同比增长54.7%,保费占比9.4%,较去年同期上涨3个百分点。太保产险新能源车险保费同比增速高达65.1%。

新能源车险发展空间是巨大的,但仍面临赔付成本高、承保亏损等压力。太保产险总经理曾义在中期业绩会上坦言,由于新能源车出险率高出燃油车接近1倍,加上今年上半年汽车出行同比大幅提升,对新能源车承保成本构成了一定压力,综合成本率超100%。但从经营层面看,公司高度重视新能源车发展,构建了一套与燃油车不一样的经营管理体系。

在政策利好下,非车险保费也实现了强劲增长。平安产险的健康险、农险保费增速均超50%,太保产险非车险保费收入529.38亿元,同比增长24.5%。人保财险意健险、责任险、企财险综合成本也均有所改善。

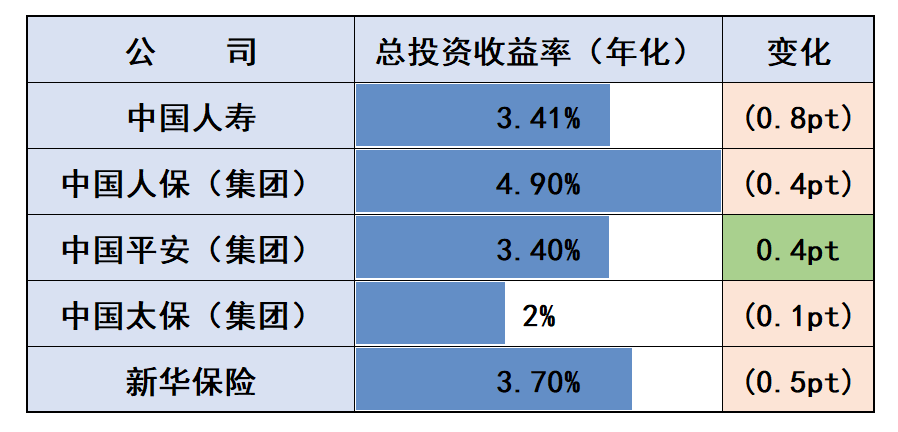

投资端集体承压

负债端是保险公司收取保费,后面如果出了规定状况,保险公司要对消费者进行赔付。与之相对应的则是资产端,就是保险公司将收上来的保费拿去投资,赚取投资收益。

对长期投资收益率,保险公司普遍精算假设为5%。不过,今年上半年,尤其是二季度,在利率下行、权益市场波动的情况下,保险业投资收益率普遍低于5%,承压明显。

五家上市险企中,仅中国平安年化总投资收益率实现正增长,提升0.4个百分点至3.4%。中国人保总投资收益率为4.9%,居榜首,仍下滑0.4个百分点。中国人寿、中国太保、新华保险总投资收益率分别为3.41%、2%(非年化)、3.7%,较去年同期分别下降0.8个百分点、0.1个百分点、0.5个百分点。

国泰君安非银团队分析称,中国平安总投资收益率有所改善,主要为买卖价差及公允价值变动损益亏损收窄。

对于下半年资产配置方向,各大险企策略有一定差异。中国人寿副总裁刘晖指出,总体来看,A股市场下半年整体机会大于风险,具备长期投资价值。公司将持续发挥好资产负债匹配原则,充分发挥好固收利率的补仓价值,同时重视权益资产对于提升收益的重要作用。在另类投资方面,将会在保持信用不下沉的基础上,继续扩大配置规模,提升投资收益。

中国平安总经理助理兼首席投资官邓斌表示,平安的投资配置将契合国家发展方向、高质量发展需求和实体经济需求,更加专注有良好现金流,且符合中国特色估值体系的配置标的。

人保资管执行董事、副总裁黄本尧在中期业绩发布会上也对A股市场后续走势给出了谨慎乐观的判断。下半年公司将坚持长期投资、价值投资理念,保持战略定力,在市场估值显著低估时进一步加大权益类资产配置。

“股票市场具有长期配置的吸引力,政策面积极叠加低利率市场环境,现在是投资优质上市公司股票的时机,我们对此保持积极的态度。”太保资产总经理余荣权说,太保看好低估值高分红的具备股息价值的品种,看好在全球通胀背景下部分稀缺性和垄断性资产,以及受益于中国经济转型的一些优质成长公司,包括科技、消费等方向。

新华保险副总裁兼首席财务官杨征表示,在目前低利率、资产荒环境下,公司基于资产负债匹配的原则,一方面通过短久期品种配合长期利率债,有效承接大规模资金配置,缓解资金配置压力,并适度拉长资产端久期;另一方面仍积极寻找优质项目的配置机会,同时采取措施有效防范信用风险。

编辑/范辉