据第一财经的不完全统计,截至6月25日,今年上半年险企通过增资、发债等方式已“补血”达806.09亿元,这一数字已超过去年全年的540.47亿元。

三月之后,险企的“补血”动作开始接二连三。

6月25日,太平财险增资10亿元获批。事实上,近6天,国家金融监管局网站上就一连发布了三则险企增资获批的公告。

据第一财经的不完全统计,截至6月25日,今年上半年险企通过增资、发债等方式已“补血”达806.09亿元,这一数字已超过去年全年的540.47亿元。

险资忙于“补血”显然和“偿二代”二期下偿付能力充足率下降有关。而在“补血”方式上,和2022年增资额大幅高于发债额不同,今年上半年的“补血”额近八成出自发债。“这和市场利率走低有关系,目前的险企发债成本较前两年下降不少。”一名保险分析师对第一财经记者表示。在这样的情况下,出现了险企提前赎回旧债,发行更低利率的新债来替换的趋势。

险企半年“补血”超800亿

从6月20日到6月25日的6天里,就有君龙人寿、泰康养老、太平财险3家险企的增资获批公告在国家金融监管局网站集中发布,增资金额从6亿元~10亿元不等。

这是今年3月以来险企忙于“补血”的一个缩影。

第一财经不完全统计发现,截至6月25日,上半年共有21家险企通过增资、发债等方式进行“补血”,总金额已达806.09亿元。

在这21家险企中,有10家险企通过增资的方式“补血”,金额总计为187.28亿元,国寿财险1月的90亿元大额增资就占据了近一半;而另外11家险企则通过发债的方式补充资金,除了中国太平发行了超百亿元的永续债之外,其余10家险企均是通过发行资本补充债的方式“补血”。从三月到六月,太保产险、人保寿险及人保集团均发行了超过百亿元的资本补充债,直接推高险企今年上半年的发债规模至618.8亿元。其中太保产险既进行了增资,又发行了资本补充债。

来源:第一财经根据公开信息梳理

806.09亿元的半年“补血”总额,已超过去年全年的数字。据原银保监会的数据,2022年,保险行业通过市场化方式补充资本为540.47亿元,其中20家保险公司股东增资412.67亿元,10家保险公司发行资本补充债127.80亿元。

而仅从发债规模来看,据媒体此前统计,2021年险企资本补充债发债总额为539亿元;2020年则达历史新高的780亿元。从今年上半年险企479.5亿元的资本补充债发行规模来看,已达到2021年全年数字的近九成,同时也已远超2020年的半年平均规模。

一季度偿付能力继续下降

上述分析师表示,险企在今年开始密集“补血”主要是为了补充资本,提高偿付能力,而这一需求比前两年更为迫切,则是由于去年开始执行的中国第二代偿付能力监管制度体系建设规划(下称“偿二代”)二期工程。

华创证券非银团队此前在研报中分析称,由于“偿二代”二期加强了资本认定标准,对实际资本进行分级,并新增了交易对手、大类资产及房地产集中度风险的最低资本要求等,寿险行业核心偿付能力充足率和综合偿付能力预计将普遍下降,保险公司的风险抵御能力和分红空间亦将承压,需要补充资本。同时,也有业内人士表示,在投资端,由于近年来宏观经济环境复杂多变,资本市场震荡,造成保险公司资产端估值下行,也会造成核心资本的下降。

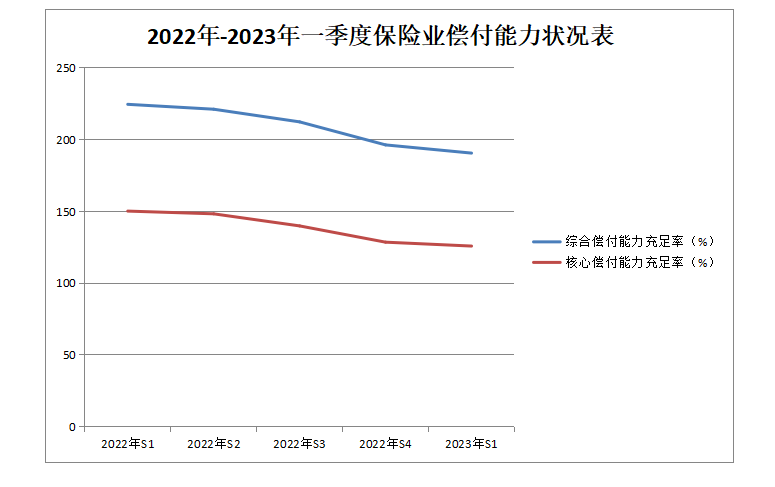

从去年初开始执行“偿二代”二期之后,险企的偿付能力充足率就开始呈现逐季下降的态势。原银保监会数据显示,2022年一季度末,险企的综合偿付能力充足率和核心偿付能力充足率分别为224.2%及150%;到了第四季度末,这两个数字变为196%及128.4%。而今年第一季度末,纳入国家金融监管总局的偿付能力监管委员会工作会议审议的185家保险公司平均综合偿付能力充足率为190.3%,平均核心偿付能力充足率为125.7%,这两个数字环比再下降5.7个百分点及2.7个百分点,不过由于一季度的“补血”及资本市场回暖等因素,今年一季度的偿付能力充足率相较于去年降幅明显收窄。

来源:第一财经根据公开信息梳理

其中,寿险公司相较产险公司资本压力更大。以今年一季度数字为例,财产险公司、人身险公司、再保险公司的平均综合偿付能力充足率分别为227.1%、180.9%和277.7%;平均核心偿付能力充足率分别为196.6%、109.7%和240.9%。可以看到,再保险公司的偿付能力充足率相对较高,而寿险公司的综合偿付能力充足率和核心偿付能力充足率分别较产险公司低46.2个百分点及86.9个百分点。

尽管上述行业数据整体上离综合偿付能力充足率120%及核心偿付能力充足率60%的监管“红线”尚有距离,但业内人士分析,由于业务结构影响、规模扩张需求等因素,部分险企对于偿付能力的消耗较快,因此需要“未雨绸缪”,及时“补血”。

发债利率走低,出现“借新还旧”

从险企“补血”的方式来看,今年和去年也有较大不同。

2022年的540.47亿元中,股东增资金额占到76%。而在今年上半年的806.09亿元中,“补血”金额近八成的则是发债这种方式。

上述分析师认为,股东增资虽然不构成债务,但对于股东方来说可能造成较大资金压力,不易持续;而今年险企多用发债的方式,大概率还是与市场利率下行相关,尤其对于大型险企而言,即使发债成本变低,债券也为投资者所认可。

例如今年发行了超百亿元资本补充债的太保产险及人保集团就纷纷表示自己的债券受到投资者的追捧。

太保产险今年4月3日在全国银行间债券市场成功发行2023年资本补充债券(第二期)30亿元,票面利率3.55%,与发行当日AAA级银行二级资本债(5+5年期品种)估值基本相当;簿记建档日有近50家机构投资者参与申购,认购倍数3.9倍,创2022年以来保险公司资本补充债券发行最优定价水平和最高认购倍数。

而6月5日,中国人保亦发布公告称,人保集团2023年资本补充债券已于6月5日发行完毕,发行总额为120亿元,票面利率为3.29%,该债券全场认购倍数达3.38倍。

从今年各家险企发行的资本补充债票面利率来看,大多数都是像上述两家险企一样在3%~4%区间内,超过4%的仅有利安人寿一家小型险企,这一利率水平较之前有一定幅度下降。以农银人寿为例,根据中国货币网信息,其2018年发行的35亿元10年期资本补充债前5个计息年度的票面利率为5.55%,而今年3月末其发行的35亿元10年期资本补充债票面利率则降为了3.67%。

发债成本的下降趋势下,一个可以预见的趋势是险企可能更倾向于赎回几年前发行的旧债,而以更低利率的新债来置换。

上述农银人寿就是一个例子,其在今年2月发布公告称行使赎回权将“18农银人寿”35亿元全数赎回,而新发行的债券规模同样为35亿元。同样,6月5日发行了120亿元资本补充债的人保集团也在6月7日披露,已全额赎回2018年发行的10年期资本补充债券,金额为180亿元。根据此前信息显示,其2018年发行的资本补充债券最终认购倍数为1.24倍,发行利率为4.99%。

编辑/范辉