美东时间6月14日周三,美联储货币政策委员会FOMC会后宣布,将联邦基金利率的目标区间维持在5.0%至5.25%不变,让这一政策利率保持在十六年来最高水平。本次利率决策得到了FOMC投票委员全票赞成。

本月暂缓加息也符合市场的预期,就在利率决议前夕,美国公布了新一期CPI数据,5月美国CPI同比增速降至4%,为2021年3月以来最低,较2022年6月9.1%的CPI涨幅腰斩有余,数据发布后,市场上普遍认为美联储在本周将跳过(Skip)加息这个选项。

不过在本次暂不加息尘埃落定后,相比市场上对于通胀问题翻篇、加息周期结束的各类乐观情绪,美联储其实还有话要说。

在公布利率决议后的新闻发布会上,面对市场上通胀问题已经翻篇的看法,鲍威尔抛出了“不计代价”(Whatever it takes)的说法,表示美联储依然将2%作为通胀目标,现在的通胀水平依然高企不容乐观。

而针对市场上美联储即将结束加息,今年进入降息预计的预期,鲍威尔罕见地公开表示今年降息并不合适,强调通胀显著降低后才有降息可能,预期将在数年后才会开启降息。

鲍威尔不仅不遗余力地降低大家对于马上降息的乐观预期,美联储对于未来利率预期的点阵图也表达了明显的鹰派观点。

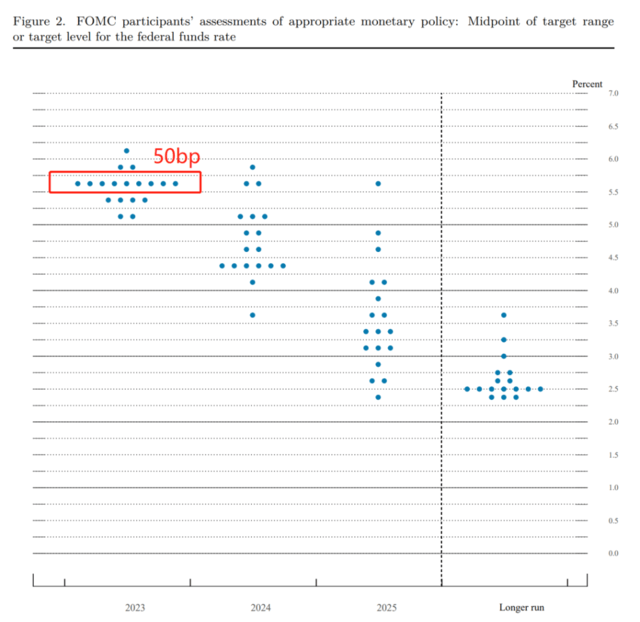

美联储最新利率点阵图

在点阵图中,美联储官员全线上调了今明后三年的利率预期中位值,其中,利率预期在今年的峰值较上次预测水平提高了50个基点,如果每次加息25个基点,那就代表着未来不仅不会直接降息,美联储反而还会有两次加息空间。

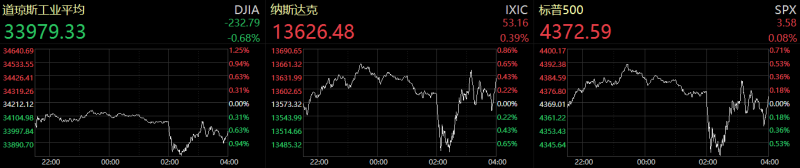

但美联储的鹰派言论难掩市场乐观情绪,美国三大股指盘中跳水,但随后收复跌幅,纳斯达克和标普500指数均以红盘报收。

美国三大指数当日表现(东方财富Choice)

有新“债券之王”之称的冈拉克(Jeffrey Gundlach)更是直言,美联储的言辞的确偏鹰派,但行动并非如此,美联储有预测利率路径不准的“黑历史”。

如果说去年美联储只需要专心对抗高通胀,如今鲍威尔领导下的美联储不仅需要处理顽固的通胀,以及高利率对美国经济的影响,更要试图重建自己的公信力,来向市场证明自己的权威性,鲍威尔的麻烦恐怕才刚刚开始。

通胀降了,房租反而涨了

要解释本次美联储暂停加息的背景,首先需要看最新出炉的5月通胀数据。

根据美国劳工部在本周二公布的数据,美国5月CPI同比涨幅为4%,低于市场预期的4.1%,连续11个月下滑。

美国通胀历史数据(中金公司)

而相比2022年6月高达9.1%的通胀峰值,目前4%的通胀数据已经跌幅过半,这给市场造成了通胀问题即将翻篇的美好幻想。

但是在美联储眼里,事实却并非如此。

从细分来看,CPI近期的持续回落主要受到能源价格,尤其是油价下跌拖累导致。

环比4月CPI数据,5月汽油(-5.6%)、电力(-1.0%)、天然气服务(-2.6%)跌幅均较大。同比去年来看,由于俄乌冲突带来的的油价与天然气价格较高,由此产生的高基数对压降能源通胀起到了关键作用。

不过除了油价外,美国的通胀并没有那么的乐观。

观察者网前期《通胀降了,欧美人民反而吃不起饭了》的报道中就提到,大量的食品厂商趁着通胀借机涨价,这个趋势虽然得到一定遏制,但是食品价格凭借着强劲的需求依然保持在相对高位。

根据CPI数据显示,美国5月食品价格环比上升0.2%,延续了二季度以来的较低增速,其中家用食品价格环比增加0.1%。

而美联储更加关心的剔除能源和食品后的核心CPI同比尽管增速降至5.3%,但环比增速连续六个月处于0.4%或以上,显示出较强的黏性。

从分项看,二手车价格和房租贡献较多。5月二手车价格环比上升4.4%,连续第二个月高增,由此带动核心商品价格环比连续第二个月增长0.6%。

房租方面,5月主要居所租金环比从上月的0.6%小幅下降至0.5%,业主等价租金环比持平于0.5%。

值得注意的是,尽管美国整体房租已经开启了高位震荡模式,但是美国一线城市的房租依然毫无降温趋势。

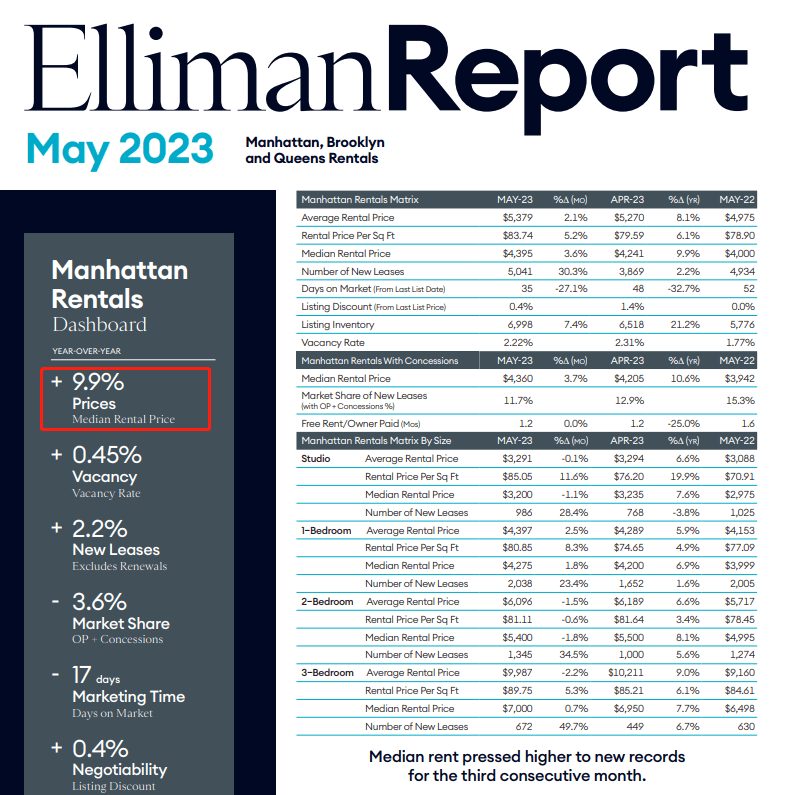

据纽约房地产经纪公司Douglas Elliman和房地产评估公司Miller Samuel月初发布的一份报告,由于强烈的需求继续推高价格,曼哈顿5月的有效租金中位数升至历史新高。这种狂热已经持续了18个月,并且在夏季到来时没有任何降温的迹象。

Miller Samuel报告截图

数据显示,5月曼哈顿中位数租金同比上涨近10%,达到4395美元,环比4月上涨154美元,也即3.6%。这是连续第三个月创下历史纪录。

除去曼哈顿,大纽约地区的租房市场整体强劲。其中,布鲁克林的租金也在继续攀升,房租中位数连续第二个月创下历史新高,达到3550美元,比去年同期上涨9.2%。在皇后区西北部,包括Astoria和长岛市,房租中位数为3402美元,比4月份的历史高点低3.5%,但比去年5月份高出15%。

纽约地区的房租暴涨只是美国整体房租大涨的缩影,更为关键的是,房租或将取代能源成为美国CPI长期高企的顽疾。

在本次新闻发布会上,鲍威尔也明确表示:“租金通胀占CPI的1/3,PCE中的一半,是通胀指标中的重要组成,因此我们需要租金触底并保持低增速。但过去六个月或一年的核心通胀显示去通胀进程没有达到预期,SEP则预测核心PCE通胀率将在今年达到3.9%。”

根据中金公司的研究:CPI房租分项很难像油价和二手车价格那样持续下跌,即便是在2008年次贷危机期间,房地产泡沫破灭,房租也未曾出现持续负增长。

因此尽管整体通胀下滑,但如果需要达到美联储2%的通胀目标,美联储可谓是任重而道远,目前通胀的下滑趋势并不允许美联储对通胀趋势表达乐观。

为了驳斥市场上对于通胀问题翻篇的乐观看法,鲍威尔罕见的明确表达了美联储的态度:“FOMC委员会一致认为需要将通胀降低至2%的目标水平,并将为此不惜一切代价(Whatever it takes)。这就是我们的计划。价格稳定是为了今天的工人、家庭和企业的利益着想,惠及的是几代人,是经济的基石,也是我们的首要任务。”

那么,为了治理通胀,美联储需要继续立刻加息吗?答案是否定的,这也最终导致了本次暂缓加息决定的出炉。

加息缓了,但只是缓兵之计

尽管通胀问题依然持续,但是美联储持续加息已经给美国经济带来了各类问题,这也开始让美联储投鼠忌器,头疼不已。

首先是美国经济数据的疲软,鲍威尔口中的软着陆或许是一个难以实现的美好愿景。

自1950年以来,美国共经历了7次“去通胀”,无一例外地出现了衰退,CPI平均下降4.1%,核心CPI平均下降2.4%,失业率平均上行2.7%。

根据最新发布的5月美国非农新增数据显示,美国非农就业人数较4月提高4.5万人至33.9万人,显示劳动力市场仍然具有韧性。但5月美国非农失业率较4月提高0.3个百分点至3.7%。

华尔街日报报道截图

紧张的劳动力市场不仅不是软着陆的充分条件,反而是衰退的预警指标。二战结束以来的衰退基本都出现在劳动力市场偏紧时期之后。背后的经济解释是:劳动力市场越紧张,工资通胀压力越大,货币政策就越可能收紧,信用周期下行期越长,经济下行压力越大。

除了需要在充分就业和治理通胀中取得平衡,美联储的加息也开始对美国经济其他领域造成了负面影响,3月由硅谷银行开启的银行业风暴便是一个典型的案例。

由于美联储急速加息,导致了不少银行产生了利率错配的风险,进一步的发酵成挤兑带来的流动性危机。

实际上,目前银行业危机只是暂时按下了暂停键,美国商业地产,非银机构,美国国债流动性等风险依然客观存在。

在本次新闻发布会上,鲍威尔就专门回答了相关的问题,指出了金融机构风险对于美联储利率决策的影响。

鲍威尔表示:“关于非银金融部门,政府部门有大量正在进行的相关工作,试图解决国债市场与非银金融的问题。但是美联储的管辖范围只包括银行及银行控股公司,这也是我们工作的重心。我们也将持续监测相关事态发展。如果信贷紧缩或其他金融风险爆发,并对经济产生影响,我们会将其纳入利率决策的考量。”

也正是基于各种纷繁复杂的变量,美联储逐渐达成了本次暂缓加息,7月再做决定的看法。

针对为何不选择6月加息而选择暗示7月加息的结果,鲍威尔也明确做出了回应。

他表示:“缓和加息节奏后,联储可以在决策中纳入更多数据与信息,并且可以等待经济体吸收并反映货币政策和银行业事件导致的信贷紧缩的全部效果。如果把加息节奏和终端利率分开来看,我认为暂停加息是有意义的。”

美联储和市场,到底谁说了算?

尽管鲍威尔明确表示了对于治理通胀的态度和对于加息周期尚未结束观点,但是华尔街和资本市场似乎并不是特别买账。

哈里斯金融集团执行合伙人Jamie Cox认为:5月CPI报告数据是美联储暂停加息的力证。如果通胀继续放缓的趋势在6月得到进一步确认,那么进一步加息就显得毫无必要。

Pantheon的首席经济学家Ian Shepherdson表示:如此快速的整体通胀下降,将使美联储更难证明再次加息是合理的,尽管我们不能排除7月加息的可能性。但我们的基本假设仍然是美联储已经完成了本轮加息。

新债王冈拉克(Gundlach)则表示说,他不理解美联储为什么认为美国经济强劲,因为一些实体经济的指标表现都很差,很多指标处于衰退区间。他觉得美联储错了。他预计美联储不会继续再加息。

知名投行杰富瑞(Jefferies)的经济学家Thomas Simons评论称:Jefferies目前的基准预测仍是,美联储不会进一步加息,但未来的加息行动要取决于将会公布的经济数据的基调。

资本市场对于鲍威尔和美联储公信力的质疑其实情有可原,美联储在2021年坚称通胀暂时论并错过了加息时机,严重破坏了美联储的市场公信力。

2021年3月美联储议息会议后的新闻发布会上,鲍威尔表示,未来几个月的通胀同比增速预计比较高,但这将是暂时的。美联储3月份发布的经济指标预测显示,对2021年通胀的预测值为2.4%,明年回落到2.0%。

此后,市场上形成了以达利欧和萨默斯为代表的“通胀威胁论”和鲍威尔“暂时论”之间的大PK。在6月21日美股收盘后公布的演讲稿中,鲍威尔再次重申,虽然通胀出现了明显上升,但随着供需失衡的问题得到解决,预计后续将回落至美联储2%的政策目标附近。

直到11月的议息会议,鲍威尔依然坚守着通胀暂时论。他认为,随着疫情消散,美国通胀可能在明年二季度或三季度回归正常。他还表示,全球供应链将恢复正常,但时间还不确定,相信随着经济的调整,通胀率将下降到接近2%的目标。

中银证券全球首席经济学家管涛在2021年11月就曾预言:如果这次美联储“通胀暂时论”的看法被证伪,那就意味着美联储行动落后于市场曲线,将加剧市场的货币紧缩预期,美国或将重蹈上世纪七八十年代经济滞胀之覆辙。

就在管涛预言后不久,2021年12月,鲍威尔表示继续使用“暂时性”这个词描述美国通胀情形已不合时宜,并表示考虑提前结束购债计划。

自此之后,美联储开启了大幅加息模式,而美国也遭受到了近几十年来最高的通胀水平并引发了一系列问题。

时隔一年半,鲍威尔再次站在了华尔街的对立面。

美联储此次会后公布的经济展望显示,联储官员预计今年美国不会陷入经济衰退,他们还将今年的GDP增速预期大幅上调一倍多,升至1.0%。

本周三美联储会后,媒体发起的调查显示63%的受访者都认为美联储会导致经济衰退,37%的受访者预计不会如此。

截止当日,挂钩未来美联储政策会议日期的互换合约定价显示,交易者目前预计,今年12月的政策利率升至约5.20%,较9月达到的利率峰值约5.30%低约10个基点,暗示着市场并不认可美联储对于今年利率将高于5.5%的预期。

而对于美联储和鲍威尔的苦,尽管美联储自己不方便说,但是美联储传声筒最新的报道似乎展示出了一丝端倪。

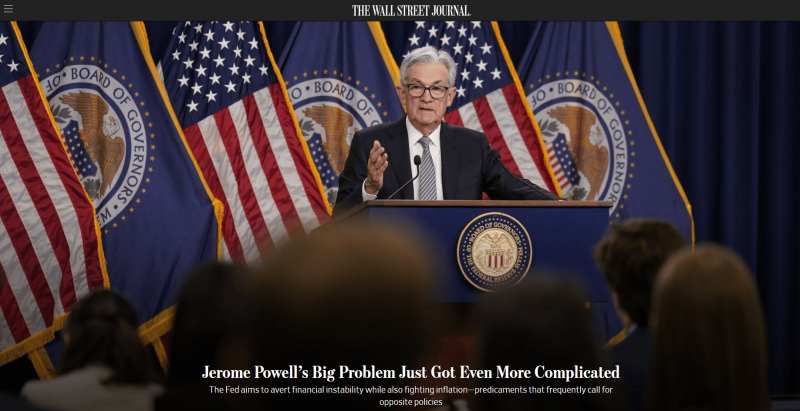

6月12日周一,被视为“美联储喉舌”、有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos发文认为,当前美联储主席鲍威尔面临的局面更加复杂。

华尔街日报报道截图

Nick Timiraos发文认为,鲍威尔发现自己处在一个任何央行行长都不想去的处境:一方面必须努力避免信贷紧缩,这需要更宽松的货币政策;同时又要对抗高通胀,这需要收紧货币政策。如今,鲍威尔面临的困境日益复杂。

文中作者还引用了前美联储副主席夸尔斯的观点来为鲍威尔背书:“美联储的紧缩政策需要更长的时间才能完成。整个夏天,资产将重新估值,因为人们会意识到,天哪,高利率持续的时间比我想象的要长。”

只不过,无论最后剧情是美联储再次打脸自己提前降息,还是坚持在高利率环境下走钢丝维持美国经济,对于鲍威尔而言,最大的挑战恐怕都只是刚刚开始。

编辑/樊宏伟