近期,中国银行保险信息技术管理有限公司发布的个人养老金保险产品名单中,个人养老金保险产品再次扩容。自2022年11月首批个人养老金保险产品名单发布以来,商业养老保险产品已经从6家公司的7款产品增至15家公司的25款。除了数量和涉及的公司增加,产品种类也趋于多元化。专属商业养老保险之外,两全险、年金险和万能险也参与到个人养老金的行列中,以“账户制”为核心的个人养老金制度不断完善。

个人养老金保险产品扩容 产品种类进一步丰富

本期测评将以图表结合的方式,从投资收益率、保障责任、领取方式、养老年金转换差距等方面进行评测,为消费者选购个人养老金保险产品提供较为清晰的参考。其中,投资收益率意味着现金回报、缴费及领取方式关系生活稳定现金流,保障责任则可确保消费者重症、残疾等特殊情景下的生活质量,体现保险保障本质。(测评仅为信息展示,不涉及产品推荐,请消费者根据实际需求理性判断。)

中国银行保险信息技术管理有限公司发布的个人养老金保险产品名单显示,入选的25款产品分别是中国人寿-国寿鑫享宝专属商业养老保险及国寿鑫民宝两全保险、人保寿险-人保寿险福寿年年专属商业养老保险、太平人寿-太平岁岁金生专属商业养老保险及太平鑫多多两全保险(互联网专属)、太平养老-太平盛世福享金生专属商业养老保险、泰康人寿-泰康臻享百岁专属商业养老保险及泰康臻享百岁B款专属商业养老保险、国民养老保险-国民共同富裕专属商业养老保险、新华人寿-新华人寿保险股份有限公司卓越优选专属商业养老保险、阳光人寿-阳光人寿阳光寿养老年金保险、工银安盛人寿-工银安盛人寿盛享颐年养老年金保险及工银安盛人寿金账户年金保险(万能型)等。

其中,本年度新增个人养老金保险产品中首次出现了4只两全保险,5只万能型保险产品。

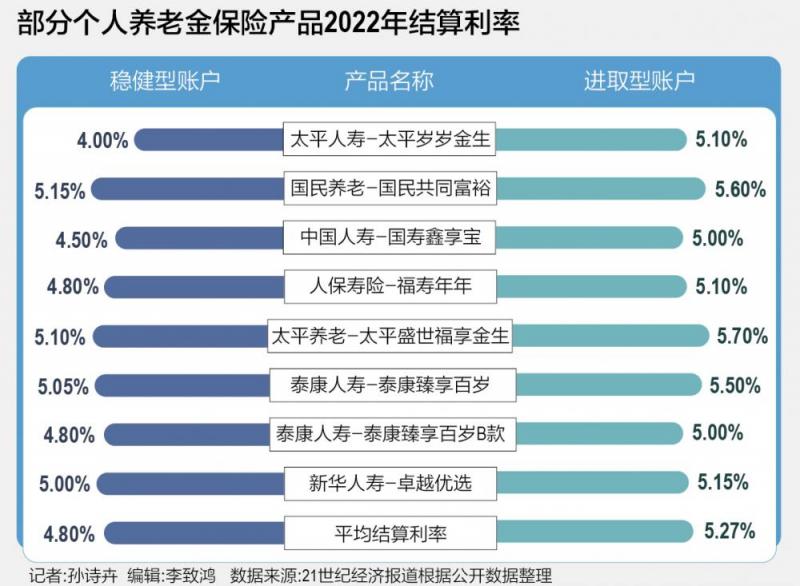

首批7款产品个人养老金保险产品中去年最高结算利率达5.7%,平均结算利率超4.8%。

投资收益上,去年公示的首批7款专属养老产品均已披露各账户运行情况,七款商业养老产品均提供稳健型、进取型(或称A账户、B账户)两类账户。

具体来看,稳健账户主要配置长期固定收益类资产、少量配置具有投资价值的权益类资产,追求长期稳健的投资收益;进取型则灵活配置长期固定收益类资产和具有投资价值的权益类资产,在有效控制风险的同时追求长期较高的投资收益。

尽管受市场整体因素影响,在长端利率下行等因素的背景下,商业养老保险包括万能险等险种都或多或少受到冲击,商业养老保险2022年结算利率较2021年有所下降,但整体表现较为稳定。根据已披露的信息,稳健型账户(A账户)的保底利率/年在2%到3%之间,而进取型账户(B账户)的保底利率/年最低为0%,最高为0.55%。

结合首批披露的产品结算利率来看,2022年结算利率均超保底利率,稳健型账户中国民养老保险推出的国民共同富裕专属商业养老保险表现较好,结算利率达5.15%;进取型账户太平养老推出的太平盛世福享金生专属商业养老保险,结算利率达5.7%。

综合来看,首批发布的7款产品中稳健型账户2022年平均结算利率为4.77%,进取型账户平均结算利率为5.29%。进取型账户平均结算利率高稳健型账户0.52个百分点。稳健型账户和进取型账户2022年平均结算利率较2021年均有所下降,但稳健型账户结算利率降幅更小,整体收益更为稳定。投资者可根据自身的风险承受能力和风险偏好对两种账户进行配比。账户转换上,稳健型和进取型账户间可自行灵活转换,不收取账户转换费。作为养老保险产品,以养老保障功能为主,建议消费者在账户选择上着重安全化配置,适当配比进取型资产。

在账户转换方面,目前专属养老保险提供每年至少一次的账户转换机会,让用户可以根据行情判断选择转换。

各产品保障责任有所不同

保障责任方面,已公布保险条款的22款产品均提供身故保险金,若积累期内身故,则保险公司一次性全额给付积累的账户价值;领取期内身故,保险公司将一次性给付剩余未给付权益。

其中,太平盛世福享金生所包含的保障责任最为全面,包括养老金、失能护理保险金、疾病全残保险金和身故保险金。除养老金和身故保险金外,国寿鑫享宝保障责任还包括失能护理保险金;而人保寿险福寿年年则包含重度失能保险金;太平岁岁金生、国寿鑫民宝两全以及交银个人养老年金保险涵盖全残保险金;太平鑫多多两全保险(互联网专属)、工银安盛人寿盛享颐年、国寿鑫民宝两全和国民福寿双全保险涵盖满期金。

此外,根据目前银保监会的规定,个人养老保险的身故保险金、全残保险金的上限,最高不超过保单现金价值的110%。

值得注意的是,新加入的保险产品中包含了两全保险,也称返还型保险。其保障责任中包括了满期金。市面上的两全险,基本都是与人身保险挂钩的。体现为组合销售形式或主险与附加险形式。常见的两全险一般是由两款险种构成的:两全险+人身险(重疾/寿险/意外险/防癌险)。其中,两全险的最主要功能是:返还满期金。而真正的保障功能,则是由组合中的人身险来承担。两全险的优势在于既有身故险和保障功能,也有满期金赋予的储蓄功能。

两全险的弊端在于保障责任较为单一,一般只有满期金和身故保险金,但是本次入围的两全险除了太平鑫多多两全保险(互联网专属)以外,其他两款两全险都有额外的保障责任,丰富了两全险的保障功能。

产品领取方式多样

从领取方式上来看,超10款产品均可选择固定期限领取或终身领取。在具体期限上,各产品有所不同。

其中,太平岁岁今生、国民共同富裕以及工银安盛人寿账户(万能型)等产品的领取方式较为单一。而人保寿险福寿年年、太平盛世福享金生、泰康臻享百岁、泰康臻享百岁B款、太保易生福领取方式最为多样,除终身保障外,均有4种不同的领取年限可供选择。

养老年金转换选择空间大 额度限制较小

从部分专属商业养老保险养老年金转换情况来看,各款产品基本相差不大。

大部分专属养老保险领取起始日为被保险人60周岁的生日。根据养老年金领取起始日的保单账户价值,按约定的养老年金领取方式及养老年金领取起始日当时适用的养老年金领取转换表,确定养老年金受益人每月(或每年)养老年金领取金额。转换依据为保单账户价值,按照转换表进行转换,其中账户价值等于保单账户中各投资组合账户价值之和。养老保险领取起始日起,账户价值锁定并注销保单名下投资账户。

养老年金领取转换表可能会随利率、人口平均寿命等长期因素的变化而适时调整。养老年金领取标准根据养老年金领取起始日当时适用的养老年金领取转换表确定。目前来看,各险企公布的养老年金领取转换表差距不大:60周岁起,每万元账户价值可转换年领养老金553元左右(男)、516元左右(女);如保单价值达到一百万,年领养老金即可超过5万。

养老金保险产品的优势与劣势

银行、公募和保险机构发售的个人养老金产品,在享受税收优惠的层面是同步的。根据此前财政部、国家税务总局发布公告显示,自2022年1月1日起,对个人养老金实施递延纳税优惠政策。在缴费环节,个人向个人养老金资金账户的缴费,按照12000元/年的限额标准,在综合所得或经营所得中据实扣除;在投资环节,计入个人养老金资金账户的投资收益暂不征收个人所得税;在领取环节,个人领取的个人养老金,不并入综合所得,单独按照3%的税率计算缴纳个人所得税,其缴纳的税款计入“工资、薪金所得”项目。个人缴费享受税前扣除优惠时,以个人养老金信息管理服务平台出具的扣除凭证为扣税凭据。

相比其他养老金理财产品,年金险具备更加安全稳健的特点,年金险的保底利率明确写入合同,投保之后锁定至终身,不管宏观经济环境的冲击都可以保证财富的绝对增长。此外,在锁定利率后,年金险每年将以复利的方式增值,通过长期“利滚利”的积累,未来收益将更加可观。与其他养老产品不同的是,养老保险还需要收取一个固定的初始费用,用于保险公司的销售和运营,最高从1%-5%收取不等。已披露部分的产品中,国寿鑫享宝和太平盛世福享金生是5%,太平岁岁金生是2%,泰康人寿两款产品分别从3%、5%优惠到1%和3%,国民共同富裕、新华卓越优选最高初始费率都是3%。

值得注意的是,太平洋证券研报指出,从目前已公布的养老保险产品合同中可以看出,基本从第4年左右现金价值开始等于保费,也就是说平均投保满5年以后,退保才能无损。超过5年,退保也不能拿走全部收益,在这方面,积极意义是可以强制用户长期投资,符合养老产品的设计本质;负面来说,养老保险在变现方面相对其他养老金理财产品较差,这是保险产品的性质所决定的。消费者可以根据自身的风险偏好、预期收益及投资期限灵活选择。

编辑/樊宏伟