造车新势力们还在亏钱造车。

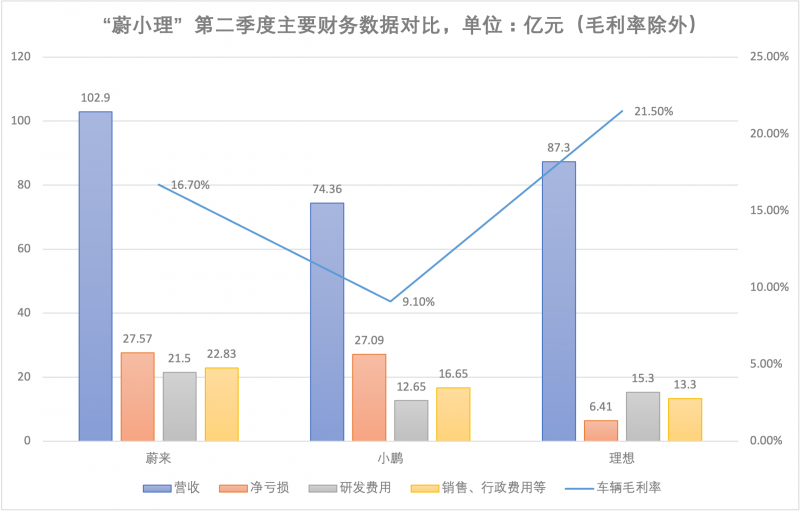

9月7日,蔚来汽车(NIO.US;09866.HK)发布第二季度财报。至此,蔚来、小鹏(XPEV.US;9868.HK)、理想(LI.US;02015.HK)三家头部新势力企业的第二季度成绩单悉数出炉,三家企业的亏损仍有一定程度的扩大。

财报显示,三家车企中,小鹏汽车销量最高,但总体来看,三家车企销量数据旗鼓相当,虽同比均有所增加,但环比均处于相对停滞状态;蔚来汽车凭借较高的销售单价成为营收最高的一家,但亏损也最高;而理想汽车则没有辜负“抠厂”名声,仍旧是三家企业中最会省钱的。

制图:澎湃新闻记者 吴遇利

小鹏卖车最多,蔚来营收最多

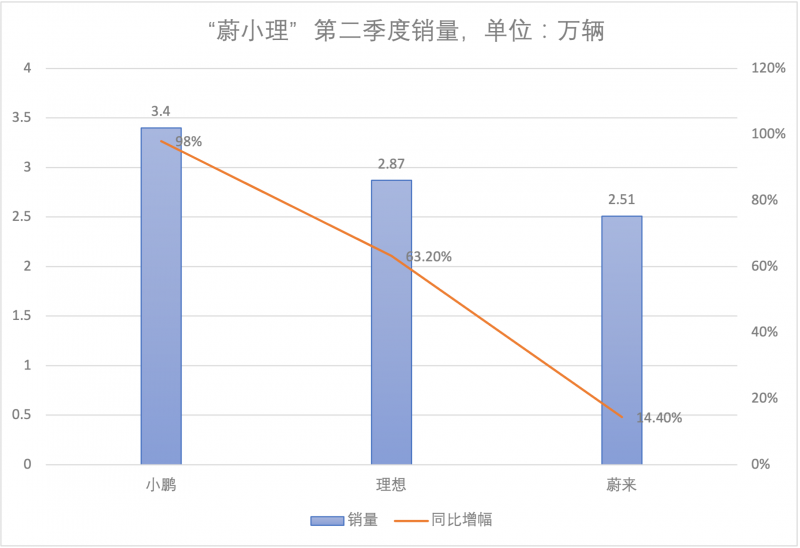

对于尚处于成长期的造车新势力,市场普遍最为关注、也最便于准确追踪的数据就是销量。

就销量而言,第二季度,小鹏汽车依旧是三者中的销量冠军。

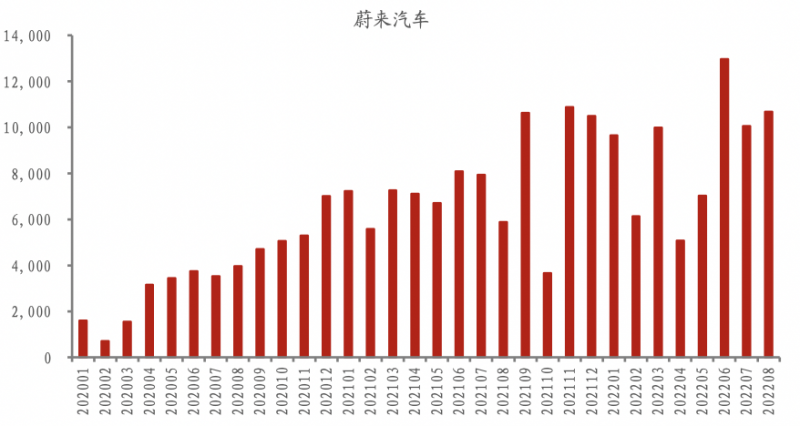

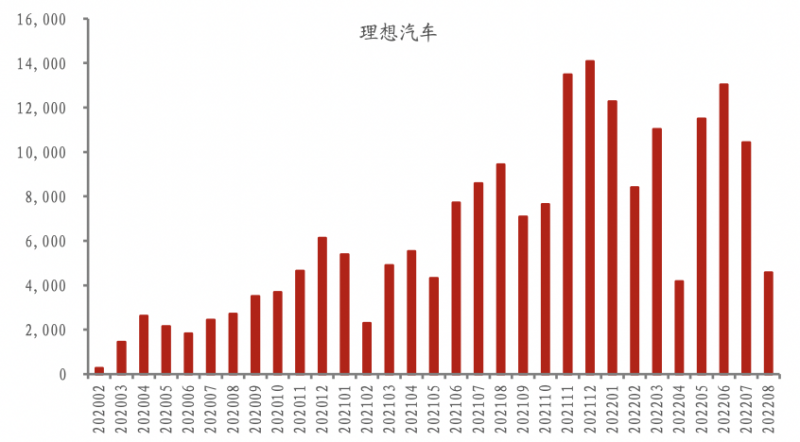

具体来看,蔚来交付2.51万辆,同比增14.4%;小鹏汽车第二季度交付3.4万辆,同比增长98%,仍旧稳居造车新势力销量榜首,这也是小鹏汽车连续第四个季度拿下造车新势力销冠;理想的交付量为2.87万辆,同比增长63.2%。

制图:澎湃新闻记者 吴遇利

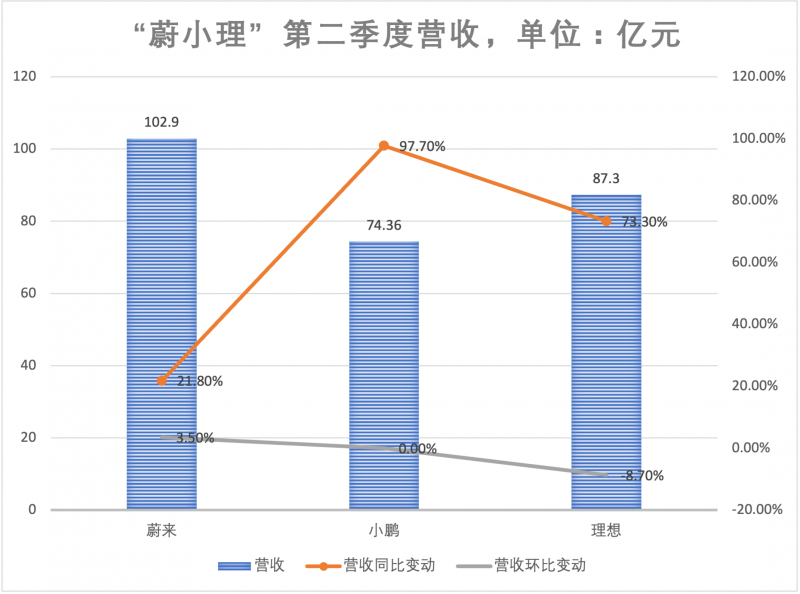

从营收来看,蔚来汽车第二季度实现营收102.9亿元,同比增长21.8%,环比增3.5%;小鹏汽车第二季度实现营收74.36亿元,同比增长97.7%,环比与今年第一季度持平;理想汽车营收为87.3亿元,同比增加73.3%,环比减少8.7%。

其中,蔚来汽车率先实现了营收破百亿;而小鹏和理想在营收上的增幅都有不错表现,相比于小鹏97.7%和理想73.3%的同比增速,蔚来21.8%的增速放缓。

制图:澎湃新闻记者 吴遇利

车企营收最主要的增长动力都是汽车销量,在销量相差不太大的情况下,蔚来汽车营收最高也在意料之中。目前蔚来汽车的销售均价已经超过42万元,而理想ONE售价为34.98万元,小鹏汽车售价区间在16.89万-42.99万元之间,销售均价在三者中最低,约超20万元。

亏损全部扩大,三家共亏60亿元

就亏损情况来看,无论是从同比还是从环比的维度来看,三家企业的亏损均在扩大。

就连三家企业中唯一一家曾短暂实现过盈利的理想也难逃亏损大幅扩大,在此之前,理想也是被认为距离盈利最近的一家造车新势力。

蔚来第二季度净亏损27.57亿元,同比扩大369.6%,环比扩大54.7%;小鹏净亏损为27.09亿元,同比扩大126.1%,环比扩大58.8%;理想净亏损为6.41亿元,同比增加172.2%,环比扩大5780%。

其中,理想亏损环比扩大幅度巨大,这在很大程度上是由于低基数效应,其第一季度净亏损仅1090万元,不过6.41亿元这一亏损数额仍大幅超过市场此前所预期的4.92亿元。

而小鹏汽车本季度亏损额不少是由汇兑亏损所带来的。财报显示,第二季度小鹏汽车外币交易汇兑亏损高达9.38亿元。刨除汇兑损失,小鹏第二季度亏损额基本与上季度持平,但同比仍扩大约48%。

亏损的背后:研发及通用费用居高不下

在今年第一季度,新能源车原材料大幅涨价,但大部分成本提升并不能马上计入第一季度财报,而更多地会体现在第二季度财报中。另外,第二季度疫情反弹导致的供应链问题以及线下销售无法开展,也拖累了三家车企的销量。

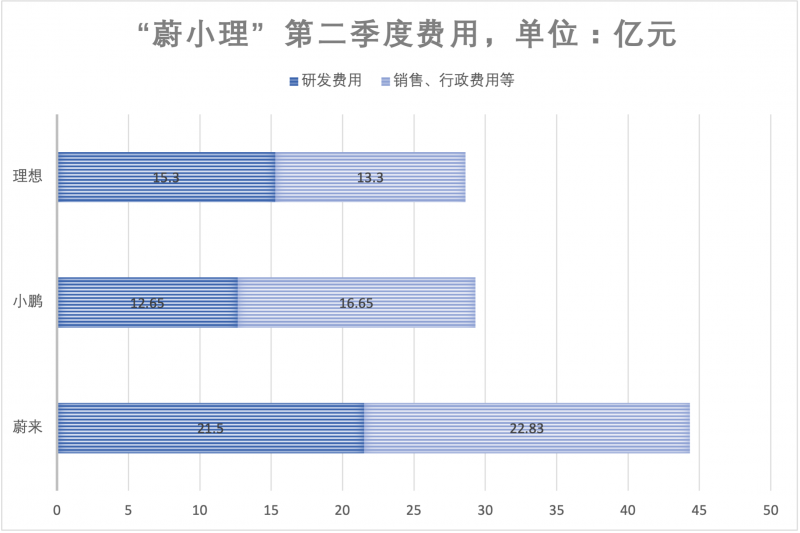

此外,在亏损的背后,还有行政、研发等费用的持续大量投入。蔚来长期以来可以说一直是“赚得多花的多”,而小鹏和理想也都因为新车型的研发、上市,在费用方面有了不小的涨幅。

具体来看,蔚来第二季度研发费用为21.5亿元、小鹏为12.65亿元、理想为15.3亿元。销售、通用及行政费用方面,蔚来为22.83亿元、小鹏16.65亿元、理想13.3亿元。

制图:澎湃新闻记者 吴遇利

三家之中,蔚来的支出远高于另外两家,蔚来也常因居高不下的费用而遭受市场的质疑。这在很大程度上是由于蔚来在换电站建设、客户服务等方面的投入巨大。

在第二季度财报电话会议中,蔚来汽车CEO李斌特别提到,随着一家公司的成长,销售、通用及行政费用必然呈下降趋势,蔚来会不断缩小这一部分的支出。同时他也表示,在研发方面,蔚来还将持续加大投入。

日前,中兴通讯汽车电子产品线规划总经理刘建业在接受澎湃新闻记者采访时表示,汽车智能化的趋势下,汽车行业中的顶尖玩家一定是科技公司,而非传统汽车制造企业,车企要让自己成为一家科技公司,才能在市场中胜出。

正是在同样理念的驱动下,目前的造车新势力往往十分注重建立全栈自研的核心科技能力。虽然基本一直在亏钱,但“蔚小理”三者在研发方面的投入毫不吝啬,在财报电话会议中也都多次强调,要加大本公司的研发投入。

值得注意的是,三家企业都有着较为宽裕的现金储备来支撑研发等投入,截至2022年6月30日,蔚来、小鹏、理想的现金储备分别为544亿元、536.5亿元、413.39亿元。

增速放缓,销量见顶?

对于第三季度,蔚来、小鹏、理想给出的交付指引分别为:3.1万-3.3万辆、2.9万-3.1万台、2.7万-2.9万辆。对于月销量在去年第四季度就已实现破万的“蔚小理”而言,这样月均万辆的指引显得过于平淡。

2020年以来“蔚小理”交付数据走势,来源:东吴证券

其中,小鹏汽车给出的交付指引远低于市场预期。这或与小鹏G9的发布不无关系。小鹏G9定位大型高端SUV,市场预期其售价介于40万-50万元之间,这将是小鹏从G3成功升级到P7之后的第二次品牌升级,但不少分析人士并不看好这一车型的贡献,近期已有多家机构调低其目标价。

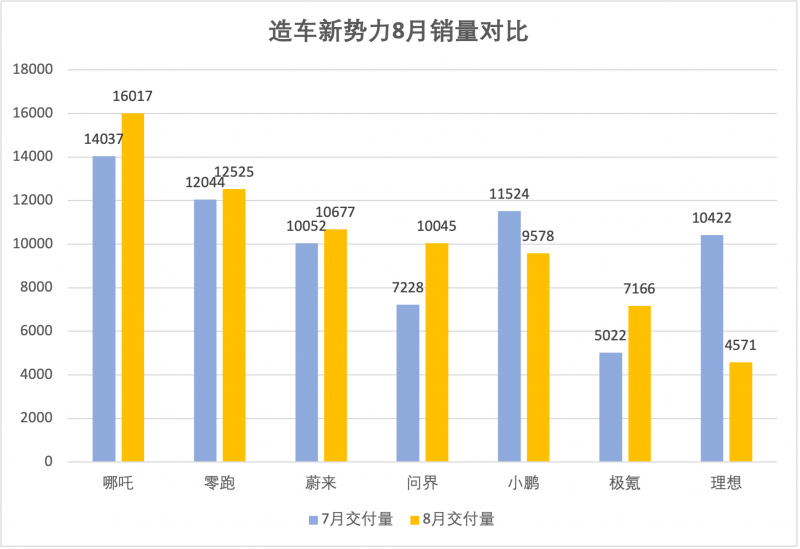

理想汽车同样饱受新车换代之苦,8月销量腰斩,仅4571辆。理想L9、L8和理想ONE在定位上相似度极高,均为增程式中大型SUV“奶爸车”。理想ONE的平替款L8将在11月初发布和交付,而理想ONE则在售出20万辆之后沦为停产。

最早开启车型换代的蔚来,基本平稳完成了产品切换,在经历了长时间销量低谷之后,有望将会进入平稳发展期。

造车新势力上市车型规划,来源:长城证券

不过,对于尚处于少年阶段的造车新势力,市场希望看到的可不仅是平稳,而是增长。

从7、8月暑期情况来看,“蔚小理”三家新势力的销量多次被哪吒和零跑两家二线新势力品牌反超,而华为与赛力斯合作的AITO问界也保持着迅猛增势并已在8月实现销量过万,不少人也因此而看淡“蔚小理”。

制图:澎湃新闻记者 吴遇利

对此,新能源行业分析师李伟(化名)认为,一方面,目前新能源车行业正处于一个上升阶段,远远没有进入存量阶段,包括“蔚小理”和哪吒、零跑等在内的品牌,并不是完全意义上的竞品、此消彼长,其竞品还大量存在于传统燃油车行业;另一方面,两个阵营虽都被称作新势力,但其售价相距甚远、消费人群也完全不同,用销量来作对比其实都有失偏颇。

中博联智库特聘专家、汽车分析师张翔认为,汽车市场就像一个金字塔,越接近于塔尖、价格越高,市场容量越小;价格便宜的经济型车市场容量更大。哪吒、零跑主力车型都在10万元以下,市场广阔,而“蔚小理”所在的20万元以上市场容量普遍较小。而问界的销量推升,在很大程度上受到华为强大的品牌号召力,以及华为门店渠道众多的拉动。

值得注意的是,李伟认为,其实资本市场的担忧并不是哪吒等低价品牌的销量反超,而是“蔚小理”自身的销量瓶颈。

就目前已有数据来看,“蔚小理”缺乏成长的动力,正处于增长停滞期,8月份也只有蔚来有了小幅环比增长,而第三季度交付指引也并没有带给市场更多信心。

乘联会秘书长崔东树表示,在当前的经济环境下,市场对于新能源高端车的需求并不多。张翔也认为,新能源汽车目前正在下沉,最早接受新能源车的私家车主普遍选择了高档车型,因此目前高端市场增速相对趋缓。这对于“蔚小理”而言,显然并不是什么好消息。

李伟表示,对于“蔚小理”等新势力车企的发展,还需要更多关注其费用控制情况以及每月的交付数据,“消费者用钱投票,这是企业发展前景最真实的体现。”

编辑/樊宏伟