7月7日,南京银行A股收于9.98元/股,跌幅0.3%,股价日内波动平缓。相比行长辞任后首个交易日的放量下跌,这一交易日南京银行的股价表现如同风暴后趋于平静的水面。

一周前,南京银行成为了一场“风暴”的中心,行长辞任、流言、报警、更换公章……事件接连不断,连锁反应将南京银行送上了热搜。此外,南方财经全媒体记者注意到,东方资产总裁邓智毅挂职南京市委常委、副市长的相关消息,也在当时加剧了市场对于南京银行、南京甚至江苏地区资产质量的讨论和关注。

一周后,南京银行风波看似平息,但记者了解到,由于近期个别银行风险暴露,也有投资者选择“用脚投票”,将投资在南银理财的资金转至大行。还有基金业人士四处询问,之前与南京银行的存续业务是否会受到行长辞任的影响。

为此,南方财经全媒体记者深度复盘了这场风波,拆解其中的关键信息,并从多个角度展开调查。蝴蝶振翅,是否真的卷起狂风?

邓智毅挂职南京副市长

6月29日,南京市人民代表大会常务委员会发布决定,任命邓智毅为南京市人民政府副市长(挂职)。

邓智毅出生于1965年8月,在职研究生,博士,中共党员,是中国东方资产管理股份有限公司(下称中国东方)总裁,在原银监系统有长期工作经验,曾是银保监会信托部首任主任。

中国东方是五大全国性AMC之一。近年来,五大AMC罕有高管挂职地方。

记者从多个信源处了解到,邓智毅挂职地方或有多层次原因。

有接近中国东方人士表示,一方面是中央加大金融干部与地方政府交流力度,帮助地方政府化解金融风险;另一方面或也出于个人原因。

值得一提的是,中国东方近期也经历了一轮高管调整。4月21日,中国东方官网更新领导信息,原中国华融资产管理股份有限公司党委书记、董事长王占峰履新东方资产,任党委书记。在此之前,中国东方宣布原董事长吴跃到龄退休,由总裁邓智毅代行董事长和董事会战略发展委员会主任委员职责。

据“市政府关于邓智毅同志工作分工的通知”,邓智毅的工作分工为:协助负责投资促进、招商引资、金融、处置金融风险等方面工作。协助分管市防范化解重大金融风险攻坚战指挥部、市投资促进局、市地方金融监督管理局(市政府金融工作办公室)、南京紫金投资集团有限责任公司、南京银行、南京证券股份有限公司。协助联系金融、保险、证券驻南京机构。

林静然现身东南集团

与邓智毅挂职地方同日披露的,是南京银行原行长林静然辞任的消息。

6月29日盘后,南京银行发布公告称,该行董事、行长林静然因工作需要、另有任用,于6月29日向董事会提交辞职报告,这一辞任自6月29日起生效。南京银行行长职责暂由董事长胡升荣代为履行。

或许是“另有任用”引发联想,次日,南京银行股价快速下行,盘中一度触及跌停。当日,经南方财经全媒体记者独家披露,林静然的下一站为南京东南国资投资集团副董事长。

7月1日,林静然的姓名出现在东南集团官网“集团领导”之列,具体职务为东南集团副董事长、党委委员(保留市管企业正职待遇)。此外东南集团官网披露,当日南京市国资委党委书记、主任范慧娟带队专题调研东南集团,林静然也作为领导班子成员参加了调研。

采访中,有多位南京银行人士对记者表示,对于林静然的突然辞任表示惋惜,也有多名民生银行人士表示,对这一变动感到意外。

有人认为,林短短两年就从南京银行行长职位调任至东南集团,有些“不应该”。也有人明确对记者表示属于“正常调动”。综合来看,林静然的调动原因似未有定论。

一位南京银行人士称,在该行的领导班子中,林最为年富力强,是1974年生人,原本寄希望于林来南京银行之后能带领大家做一番业务创新和改革,但没想到短短两年林就离开了南京银行。

也有不少行内人士坦言,林刚来南京银行两年,尚未从民生银行带来嫡系管理层,对于南京银行内部管理施加的影响其实有限,可以说还没到大展拳脚的时候。而董事长和副行长们则在南京银行多年,董事长又出身监管,话语权更重。

时势造英雄?

公开信息显示,林静然的工作履历多数在南京当地。

1995年南京审计大学毕业后,林先进入了中国银行在南京的分支机构工作,2005年到2020年5月这15年间,均在民生银行工作,除了一年有余的时间在昆明分行任分行长,多数时间都在江苏各地工作,2015年3月起任民生银行南京分行行长。2020年5月,赴任南京银行行长、党委副书记。

有民生银行人士表示,林在担任民生银行南京分行行长期间,业绩表现很好,很受行内器重。其公开履历也显示曾获“民生银行南京分行优秀管理干部”。

不过,虽然多位人士对林静然的个人能力多有好评,但也有人认为林是“时势造英雄”。

“2010年到2018年期间,赶上‘城投大发展’时代,江苏模式‘大迸发’,很多在南京当行长的领导业绩都很亮眼。”一位江苏金融业人士对记者说。可与这一说法印证的是,一位民生银行人士表示,林静然在民生南京期间“与政府平台关系很近”。

作为综合经济实力雄厚的省份,江苏城投主体数量、城投债发行规模保持全国第一,多年以来一直采用举债发展模式。

虽然当地政府负债率普遍偏高,但江苏毕竟是发达地区,资金盘活能力和地方政府的应对能力都比中西部地区强,所以在负债率较高的情况下,相比其他经济欠发达地区,城投的偿付能力还是相对比较强的。

所以多年以来,金融机构趋之若鹜,当地的金融机构更是凭借地缘优势,靠大干城投资产发展壮大。包括南京银行在内的多家本地法人行、大行及股份行的江苏分支机构的成长史也少不了城投业务的这一页。

不过在2018年以后,多家银行纷纷表态向小微零售业务转型,城投与银行业的共同成长史也被淡化。

深陷地产确为谣言

据记者观察到,此次南京银行风波中,至少有两则出自独立源头的谣言传播,同时南京银行启用新章的公告,又在7月1日加重了部分投资者的担忧。

南京银行方面在谣言尘嚣日上之时发布澄清公告称,“近日,网传南京银行有关不实信息。公司郑重声明:相关信息为恶意造谣,公司已经向公安机关报案并将依法追究相关主体的法律责任。”南京银行还在公告中表示,公司经营管理一切正常,经营发展良好。

似乎是为了“自证清白”,南京银行随后率先发布了2022年半年度业绩快报,成为第一家公布2022年上半年经营业绩快报的A股上市银行。

数据显示,报告期末南京银行资产总额19146.22亿元,较年初增幅9.47%;净利润101.5亿元,同比增长20.06%。截至报告期末,不良贷款率0.90%,较年初下降0.01个百分点;拨备覆盖率395.17%,保持基本稳定。

此外,南京银行首次在业绩快报中披露了关注类贷款占比与逾期贷款占比。具体来看,关注类贷款占比 0.83%,较年初下降 0.39 个百分点;逾期贷款占比 1.18%,较年初下降 0.08 个百分点。

涉南京银行网络传言主要有“南京银行及背后城投深陷丰盛系”、“土地依赖度高,实际情况比河南还惨”、“对公部门40%左右为房地产贷款”。记者也就此展开了调查。

“丰盛系”危机指的是南京丰盛产业控股集团有限公司(现名为“南京建工产业集团”)在2018年爆发债务危机,涉及金额12.8亿元。

记者综合多位南京银行人士的看法,丰盛系对南京银行的资产负债情况并没有构成严重影响。此外,该行的房地产业务无论是开发贷还是按揭贷款都“较为克制”,并且业务量在对公业务占比也绝非网传的40%这么高。

根据南京银行2021年年报,截至上年末,南京银行对公贷款中,地产贷款374.15亿元,地产贷款仅占对公贷款的6.78%,政府平台贷款590亿元,仅占贷款总额的7.47%。7月3日发布的上半年业绩快报披露,母公司房地产贷款余额1293亿元,占比14.5%;其中,公司类房地产贷款461亿元,个人按揭贷款832亿元。

“董事长出身人行、也担任过南京金融办的主任,对合规非常看重,行内也经常强调‘合规第一线’,确实没有逾越红线去做房地产业务。”一位南京银行人士称,如果“猛干”房地产,南京银行的资产总额可能早就超越2.5万亿元了。

多位南京银行业务人员也表示,谣传中的三胞集团等民营企业债务危机,其实已经存在多年,而且债权较为分散,多家金融机构受到牵连,而南京银行并非大的债权方,对资产质量冲击有限。

中小银行风险暴露影响尚存

由于金融市场关联紧密,通常来说,如果机构出现异动,相关资产的成交和价格变动亦会有所反应。

据记者统计,在业绩快报发布后,南京银行多笔债券、同业存单成交量激增。

如南京银行在今年3月发行的金融债“22南京银行01”,在7月4日、7月5日分别出现31笔、28笔成交,成交金额分别为16.8亿元、17.8亿元,此前各交易日发生的成交笔数均为个位数;而“21南京银行01”自7月1日以来合计出现107笔成交,成交金额超过50.79亿元,占近三个月以来成交总额的比重达到39.36%。

从到期收益率来看,截至2022年7月5日南京银行发行债券与同业存单的收盘YTM较6月末有所上升,但增幅在10%以下。“市场对之前南京银行的高管变动没有太大的反映,二级债略有砸盘但没有影响到整体态度。”一位长期从事债市研究的人士向记者表示。

然而,某银行资金中心从业人员向记者直言,近期中小银行同业存单、信用拆借均面临较大压力,“部分中小银行风险暴露,使得国有大行与大型金融机构调高了对手方预期,很多中小银行被出库了。”

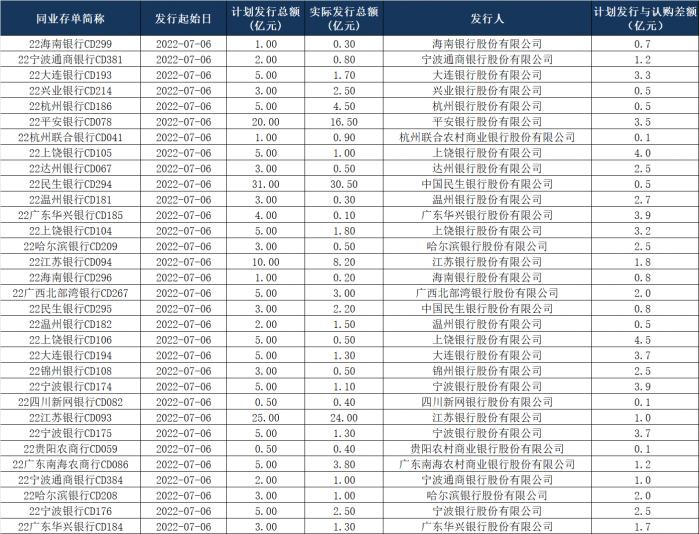

21世纪经济报道记者据Wind数据梳理了7月6日各大银行发布的同业存单发行情况公告,在72家发行同业存单的银行中,32家银行同业存单认购金额未达到计划发行总额,其中上饶银行计划发行5亿同业存单,仅获得认购金额0.5亿元。

需要关注的是,相比机构投资者,个人投资者或合作机构多少也对南京银行表示出疑虑。这与近期个别中小银行风险暴露不无关系。

譬如,也有机构对于与南京银行的合作表示担忧。有基金业人士四处询问,之前与南京银行的存续业务是否会受到行长辞任的影响。也有理财客户用脚投票,将投资在南银理财的资金转至大行。

有私募业人士对记者评价此事称:“南京银行我感觉问题不大,但是随着诸多包括村镇银行在内的中小银行出现问题,尤其是大股东是民营企业的,客户的存款和理财从中小银行向大行迁徙,是一种趋势。”

值得一提的是,央行金融稳定局局长孙天琦近日在《中国金融》撰文指出,监管部门果断处置高风险企业集团和高风险金融机构,高风险中小金融机构的数量持续大幅下降。但“出险的中小金融机构在金融业总资产中占比很小,但其中几家社会影响、舆论影响极其恶劣。”

江苏城投债一票难求

从城投债的表现来看,在“资产荒”不断加剧的当下,江苏、浙江等东部省份城投债出现“一票难求”的局面,城投债成为机构资产配置“信仰”。此次风波也没有显著影响江苏市场城投债的火热局面。

5月26日,江苏大丰港控股集团有限公司公告称,公司在25日成功发行“22大丰港CP002”。该债券计划发行总额5亿,实际发行总额5亿,票面利率为5%。申购方面,该债券中标利率为5%,有效认购倍数59.7倍,其中合规申购家数64家,合规申购金额303.5亿元。

这意味着5亿城投债引来303.5亿资金的申购,有效认购倍数近60倍。

而在南京银行风波之后,江苏省太仓港港口开发建设投资有限公司在7月4日发行的中票“22太仓港MTN002”,计划发行总额2亿元,实际发行总额2亿元,票面利率为3.4%,吸引14家机构申购,合规申购金额6.6亿元,同样获得了3倍的有效认购倍数。

“现在买方几乎‘无脑买’城投债。”某买方相关人士向记者直言,在民营地产债风险暴露后,相对风险更低但收益高于国债的城投债成为市场热点,机构尤其热衷于东部全境、中西部省会的城投债。如前述“22大丰港CP002”之所以可以获得60倍有效认购,也是由于其5%的收益相对较高,同时,该平台资产规模在盐城市大丰区位列第二,拥有一定的政府背书。

值得一提的是,6月地方债超量供给后,“下半年配点什么”成为各大金融机构资产配置共同面临的问题。

对于今年的资产荒问题,海通证券固收团队指出,2022年上半年,信用利差、等级利差收窄,期限利差走扩,票息资产荒再现。而隐性债务管控依然偏严,城投债存在稀缺性,同时,地产债供给受限,产业债净融资未见明显改善,金融债后续供给较为充足。展望下半年,海通证券表示,国资房企和部分转型城投将承接部分民营房企的市场空间,信用债市场中部分高杠杆、低透明度民营房企将出清。

编辑/樊宏伟