宁德时代作为创业板的风向标,突然被市场抛弃,原因为何?

一周之内,宁德时代以“不正义竞争”起诉竞争对手蜂巢能源及其两家关联公司。但事情远不止这么简单,宁德时代作为创业板的风向标,突然被市场抛弃,诸如被美国制裁,拉入黑名单,被剔除创业板权重指数,与特斯拉谈崩,市场份额被比亚迪大幅抢占等流言四起。

2月份开市第一周,宁德时代股价就连续4天下跌,周跌幅超过17%,股价一度跌破500元,单周市值蒸发了2000多亿。

面对总市值萎缩,宁德时代赶紧发布声明辟谣,对此前出现的负面消息进行了统一回应。在这份声明中,宁德时代表示近期关于宁德时代被制裁、被剔除创业板权重指数、与特斯拉谈崩等消息均属恶意谣言,引发了市场误解曲解,影响了宁德时代企业声誉。

宁德时代作为动力电池界大佬,在动力电池领域地位可见一斑。但面对国内的蜂巢能源、国外的LG新能源等竞争对手,宁德时代以攻为守,不仅推出了组合换电整体解决方案,还形成了动力电池从生产到回收的整体布局。在这场能源革命中,宁德时代能够登顶吗?

动力电池纷争四起

一直以来,动力电池都呈现“一超多强”的局面。宁德时代从2017年开始市占率就位居全球第一,成为了行业龙头企业,比亚迪、中航锂电、蜂巢能源等动力电池企业次之。公开数据显示,2021年,宁德时代的全球装机量达到了96.7GWh,市场占有率为32.6%,位列全球第一,与2020年36.2GWh的全球装机量相比,同比增长167.13%。

随着新能源汽车市场渗透率不断提高,动力电池领域的发展空间也更为巨大。根据中汽协的数据,2021年国内新能源车累计销量为352.1万辆,同比增长157.5%,市占率13.4%。而据韩国市场研究机构SNE Research发布的最新统计显示,2021年全球动力电池装车量为296.8 GWh,同比实现翻番。

与此同时,动力电池领域的竞争也愈加激烈。国内有比亚迪研发的刀片电池在市场上风生水起,中航锂电、蜂巢能源风头正劲,规划也更为激进;国际有LG新能源,今年表示要争夺全球“动力电池一哥”的宝座。此外,新入局者中兴高能、骏盛新能源、华鼎国联也都蓬勃发展,成为搅动动力电池格局的强劲竞争者。

动力电池领域狼烟四起,宁德时代面临着内忧外患。于内,比亚迪刀片电池加速出鞘外供。与襄阳市签署战略合作框架协议,将建设30GWh动力电池及零部件项目,从事动力电池电芯、模组以及相关配套产业等产品的研发、生产与制造。

而蜂巢能源虽然2021年全球市场份额为1%,但其前身是长城汽车动力电池事业部,2018年开始独立运营,目前已在全球拥有7个研发中心和8个电池基地,并落地了无钴电池、大禹电池、果冻电池等创新成果。

于外,2018年前后LG新能源、松下也纷纷都在中国建立动力电池工厂。LG新能源今年向北美投资45亿美元设厂,并与Stellantis集团开展合作。丰田也宣布要在美国投资34亿美元,按照规划将于2025年投产。国外电池厂商的技术、规模不断扩张,威胁着宁德时代“一哥”的地位。

瞄准新能源时代的汽车供应链,车企、动力电池企业等纷纷出牌,未来的市场竞争格局也充满不确定性。国内、国外的竞争对手加速技术研发、产能扩张,宁德时代的竞争压力也越来越大,技术、价格方面一旦失去优势就会流失客源。

补贴退坡、原材料价格疯涨,宁德时代一家独大难以持续

自2021年7月以来,磷酸铁锂电池的装车量就超越了三元锂电池,两者之间的差距不断增大。公开数据显示,2021年三元锂电池装机量累计74.3GWh,占总装机量48.1%,同比累计增长91.3%;磷酸铁锂电池装机量累计79.8GWh,占总装机量51.7%,同比累计增长227.4%。

从市场角度来看,当比亚迪刀片电池问世后,磷酸铁锂电池更是受到追捧,宁德时代在磷酸铁锂的优势逐渐被替代。此外,中航锂电推出了One-Stop电池技术;蜂巢能源推出的“短刀片”电池;广汽自研出弹匣电池;长城的大禹电池;蔚来的三元锂电池;特斯拉的4680无极耳电池等新电池技术,在安全、成本、性能等方面各有特点。

宁德时代在技术上已经没有太多的过人之处,客源也在不断流失。据悉,小鹏引入了中航锂电作为宁德时代外的又一电池供应商;广汽埃安旗下车型基本采用自研电池,抛弃了宁德时代;而特斯拉将采购比亚迪的刀片电池。新能源车企可选的电池种类、电池企业越来越多,宁德时代已经不是唯一选择。

从盈利角度来看,一方面,新能源补贴退坡,新能源车企面临一定成本压力,车企则会通过提升电池性能、多元化选择供应商等措施改善成本压力。其他车企、供应商就能够分走宁德时代“一杯羹”。

另一方面,旺盛的市场需求以及不断进步的研发技术,使电池成本逐步下降,新能源补贴对电池企业的影响相对变小。而动力电池的原材料锂、钴等价格持续上涨,据了解2020年下半年至今,碳酸锂、六氟磷酸锂(电解液关键材料)等原材料价格翻了几番。动力电池原材料价格,直接影响了电池企业的盈利情况,宁德时代也深受影响。

目前来看,宁德时代占国内动力电池的比重最大,短期内没有对手可以超越。但车企和其他零部件企业都在想方设法抢夺更多红利。宁德时代继续以原有模式提升利润的难度加大,宁德时代在动力电池领域无法持续做到一家独大,亟需通过新引擎拉动业绩增长。

切入换电赛道,宁德时代圆满了?

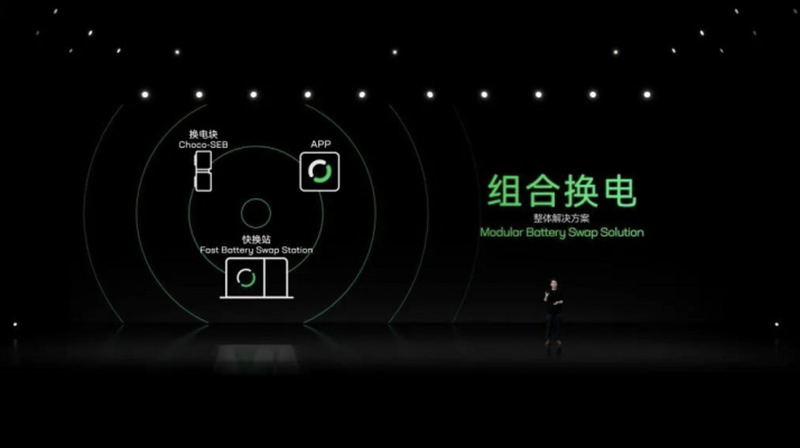

为拉动业务增长,宁德时代将目光放在了换电市场。今年1月,宁德时代宣布推出换电品牌EVOGO及组合换电整体解决方案,该组合换电整体解决方案由“换电块、快换站、App”三大产品共同构成。标志着宁德时代完成了从研发、制造、使用、回收的电池全生命周期的闭环。

在宁德时代的换电方案中,所有适配换电的车型都将搭载宁德时代的巧克力电池。宁德时代表示,巧克力电池可以适配目前80%的纯电平台车型。与蔚来汽车等品牌的换电服务相比,宁德时代的方案在换电效率、经济性及灵活性上都有提升,但适配宁德时代换电服务的车型要对底盘进行重新设计。

宁德时代董事长曾毓群曾表示,在换电业务上,想争取8-12万这个电动渗透率比较低的市场,不含电池的车价可以做到7万,每月电池租赁成本和油费差不多,换电速度也和加油差不多。

值得一提的是,换电市场一直没能实现质的飞跃,主要原因是换电站电池包需要统一电池标准,但对于车企而言,一旦标准制定权旁落到供应商手中,供应商的话语权将大幅提升,车企不会坐视不管,任由供应商发挥。为了阻止这一现象,车企选择在补能上各自为战,自建充换电体系。但不同车型的电池标准不统一,无法建设标准化、规模化的换电体系。也因此,换电体系无法成为主流补能方式。

一位新能源领域研究员表示:“换电体系要成为主流补能方式,需要极具技术、影响力的企业,给出满足市场需求、成本可控且高效适配的换电方案。但目前来看,宁德时代还不具备这些条件。宁德时代切入换电赛道,也仅仅是切入了一个细分市场。目前新能源汽车补能领域没有统一标准,就无法填上补能领域的空白。我们认为,无论是快充、换电都能帮助用户补能。随着新能源汽车渗透率不断提升,未来的补能方式还需要进一步探索。”

换而言之,宁德时代切换到换电赛道,是业务延伸扩展,使其形成商业闭环。但从补能领域而言,宁德时代目前无法最大限度的统一换电标准,而且车企各自为战,新能源补能方式越来越多。众口难调,宁德时代目前需要更多客源来尝试换电体系并做出相应调整,才能够在补能方面更进一步。

写在最后:

过去的一年,供需错配,预期高涨导致原材料价格大幅上涨,宁德时代在业绩暴增的同时也面临着成本控制和原料短缺的压力。在电池技术还没有成熟的背景下,行业格局还没有完全形成,宁德时代面临着内忧外患的局面。而在市场扩大、技术提升的同时,宁德时代又遇上了车企、其他供应商的狙击,就开辟新赛道布局换电领域。但众口难调,补能领域没有统一标准,宁德时代未来的路也亦步亦趋。

编辑/陈正忠