因购买的资管产品踩雷,投资者将资管公司告上法庭,判决来了。

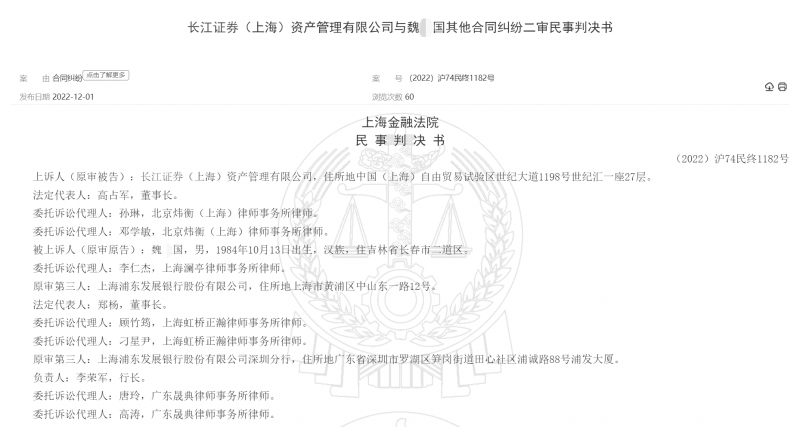

中国裁判文书网近日披露了长江证券(上海)资产管理有限公司(简称“长江资管”)与魏某国其他合同纠纷二审民事判决书。

依据判决书,魏某国在2018年5月购买了由长江资管管理的祥瑞1号第五期集合资产管理计划(简称“祥瑞1号第五期资管计划”)700万份。但因该资管计划投资的某公司债发生实质性违约,购买该资管产品半年后,魏某国损失了74.92万元,相较700本金亏逾一成。

一审法院认为,魏某国购买案涉资管产品时,因长江资管等发行销售主体风险揭示不充分,且期末净值调减所形成的本金损失皆来自于案涉债券,综合认定长江资管应赔偿魏某国本金损失74.92万元及按同期存款利率标准确定的利息损失。二审法院维持原判。

长江资管被诉承担缔约过失责任

这起投资者诉资管公司案,需回溯至4年半前。

2018年5月9日,魏某国在第三人浦发银行的推荐下,申购了700万份额祥瑞1号第五期资管计划。同日,魏某国支付了700万元投资款。次日,长江资管确认了该笔交易。

依据魏某国、长江资管、浦发深圳分行签署的《长江资管祥瑞1号第五期集合资产管理计划资产管理合同》(简称“《资管合同》”),长江资管作为管理人,应当审慎地管理集合资产,开展投资行为;浦发深圳分行作为托管人,应当审慎地履行托管职责,监督管理人的投资行为。《资管合同》第十八条“投资限制及禁止行为”还约定,长江资管不得将祥瑞1号第五期集合资产投资于债项评级低于AA的信用债。

然而,在签署《资管合同》之前,祥瑞1号第五期资管计划所投资的信用债中,已有不符合约定的信用债。

具体而言,在签署《资管合同》之前,长江资管已将“16申信01债券”作为其主要投资品种,投资数量为50万张,且该投资行为至少持续到了2018年6月30日。尽管在2017年7月21日起祥瑞1号第五期资管计划开始投资“16申信01”债券时,“16申信01”债券信用等级为AAA。但随着债券发行人生产经营发生重大变化,在2018年3月2日至2018年5月4日期间,“16申信01”债券信用评级连续从AAA下调至BBB+,信用评级及市值均跌幅较大,且面临停牌的市场情况。

至2018年9月10日,《关于“16申信01”公司债违约公告》载明“由于发行人控股股东不能正常履职及3月1日媒体新闻事件等不利因素冲击,公司正常经营已受到重大影响,无法按期偿付本次债券到期应付的利息,上述事项导致‘16申信01公司债’发生实质性违约”。

2018年11月15日,魏某国持有的集合资产份额被强制调减,调减数量为75.104万份。随后在2018年11月19日,魏某国申请赎回剩余的624.896万份份额,金额625.08万元。2018年11月21日,魏某国收到被退还的投资款625.08万元。这意味着,购买该资管产品半年后,魏某国损失了74.92万元,相较700本金亏逾一成。

二审维持原判,长江资管被判赔偿投资者本金和利息损失

在一审中,魏某国认为,基于长江资管在缔约时向其隐瞒“16申信01债券”信用评级为BBB+债券的事实,主张长江资管承担缔约过失责任。

长江资管辩称,一是《资管合同》已明确约定,债券评级下调属于投资范围调整事项而非信息披露事项。二是根据现有规范和行业惯例,债券评级下调亦不属于应披露的重要信息。三是案涉资管产品进行组合投资,华信债仅为其中占比较小的个别投资标的,华信债这一投资标的发生风险不代表整个资管计划发生风险。

一审法院认为,在2018年5月10日,案涉《资管合同》缔约时,该产品风险与产品初始成立时相比已经发生显著变化。长江资管未告知魏某国案涉资管产品所持仓部分债券信用评级不符合合同约定信用评级,对于魏某国在案涉资管产品合同缔约时,案涉产品投资标的所形成之投资风险,长江资管等发行销售主体未向魏某国作特别说明,未充分揭示风险,有违诚信原则,违反了先合同义务,由此造成魏某国损失的,应承担缔约过失责任。

结合该案情况,魏某国购买案涉资管产品时,因长江资管等发行销售主体风险揭示不充分,且期末净值调减所形成的本金损失皆来自于案涉“16申信01”债券。故结合长江资管的过错程度以及该过错与魏某国损失之间的关联度等因素,一审法院综合认定长江资管应赔偿魏某国本金损失及按同期存款利率标准确定的利息损失。

具体而言,一审法院判决:长江资管应于判决生效之日起十日内赔偿魏某国本金损失74.92万元以及利息损失(按照中国人民银行发布的同期活期存款利率分段计算:以700万元为基数,自2018年5月10日起计算至2018年11月20日止;以74.92万元为基数,自2018年11月21日起计算至实际清偿之日止)。

对于一审判决,长江资管并不认同,并向二审法院提起上诉。

二审法院认为,该案争议焦点为:第一,案涉资管产品于2018年5月开放销售时,长江资管是否有向魏某国告知资管产品所持仓部分债券信用评级不符合《资管合同》约定的义务;第二,长江资管未告知上述信息是否应当承担赔偿责任及赔偿责任的具体范围。

关于争议焦点一,二审法院认为,案涉资管产品采用摊余成本法作为估值方法,且每6个月定期开放,在开放期时案涉资管产品持仓的华信债已发生对产品风险有重大影响的市场变化,在估值无法反映资管产品价值波动风险的情况下,长江资管应履行先合同义务,将案涉产品所持部分债券不符合《资管合同》中约定信用评级的信息告知魏某国等潜在投资者,充分揭示产品风险以保证投资者作出真实意思表示。

关于争议焦点二,二审法院认为,长江资管与魏某国签订《资管合同》时,未告知魏某国案涉资管产品所持仓部分债券信用评级不符合合同约定信用评级,未充分揭示风险,有违诚信原则,违反了先合同义务,应承担缔约过失责任。一审法院结合长江资管的过错程度以及该过错与魏某国损失之间的关联度等因素,认定长江资管应赔偿魏某国本金损失及按同期存款利率标准确定的利息损失,并无不当,予以认可。

编辑/樊宏伟