第三批国家组织药品集中采购和使用工作8月20日在上海龙柏饭店云廷会场举行。《证券日报》记者早早地来到现场就看到人头攒动,前来关注第三批带量采购的不仅仅是药企,还有媒体、投资者、券商分析师等。

带量采购不仅关系药企利益,更关乎二级市场的投资者利益。同花顺数据显示,截至8月20日,A股已经有342家药企。第一批带量采购时医药行业遭“血洗”的心悸场面犹如在昨日。而带量采购也关系着个股公司命运:有一批企业因重磅品种落标而股价一落千丈,也有公司中标而股价一路上涨。8月20日,A股医药行业342家上市公司中,234家公司股价不同程度下跌。

在这场关乎药企产品生死赌局的现场,大家纷纷试图从周围人士更快地了解到中标的相关信息。

记者注意到,看到自家企业中标了,公司的工作人员便喜不自禁,有的竟然连文件袋都落下了,过了很久才回头来拿。与此同时,记者在朋友圈看到,中标企业人士纷纷晒出朋友圈:喜大普奔!

图片截自朋友圈

“中标的第一时间肯定是高兴的,但后续的销售如何还是未知数。带量采购主要针对的是公立医院的销售渠道,如果企业的产品是药店等,则即使流标也不会过分失意。”一位企业人士向记者表示。

竞争加剧的医药市场

7月29日,上海阳光医药采购网正式发布《全国药品集中采购文件(GY-YD2020-1)》。

本次药品集中采购是国家组织的全国31个省、自治区、直辖市以及新疆生产建设兵团各地区公立医疗机构、部分军队及社会办的医药机构等实施部分药品集中带量采购,包括56个品种86个规格,在执行上要求集中采购地区医疗机构优先使用集中采购中选品种,并确保完成约定采购量。

从公布的文件看,第三批集采顺延了第二批集采的基本构架和规则,并在局部进行了微调。根据文件,各品类药品相关企业通过报价入围进行初步筛选,最多可8家入围,并满足不超过最低报价的1.8倍、降幅超过50%、或者单位可比价不超过0.1元三个条件之一便可拟中选。

根据米内网数据,这56个品种2019年在中国公立医疗机构终端合计销售额超过540亿元。根据涉及品种首年约定采购量及最高有效申报价,第三批集采涉及的最高约定采购金额约为226.4亿元。

价格绞肉机,来形容降价程度的惨烈一点也不为过。

全国药品集中采购申报信息公开大会现场(许伟/摄)

竞争最激烈的糖尿病用药二甲双胍,其中0.25g规格的盐酸二甲双胍缓释片,报出的最低价接近1分钱,重庆科瑞制药报价0.0154元,上海信谊天平药业0.01333元,这还不到最高有效申报价0.2元的10%,降价幅度远超过90%。

备受关注的西地那非,其原研药为辉瑞的万艾可,齐鲁制药以最低价每片2.08元(降幅92.7%)成为唯一中标企业,原研药厂辉瑞出局。

从未来来看,仿制药的厮杀将进一步白热化。

在百创资本研究部研究员肖春城看来,带量采购常态化是重塑整个医药行业的格局。政策目的很明确,即医保控费。但是在节约医保开支的同时,还要发展国内相对较弱的医药产业。所以带量采购常态化不是一刀切的政策,即医保费用的腾笼换鸟,也就是把一些较低端的、竞争充分的仿制药进行带量采购,并把其降价结余的资金用于把更多创新药、高难仿制药以及临床急需的药品纳入医保。

多家企业宣布拟中标信息

8月20日,包括华东医药、红日药业、江苏吴中、诚意药业等多家公司称在第三批带量采购中拟中标。

例如,在第二批带量采购中失意的白马股华东医药在第三批带量采购中终于开怀。记者从现场了解到,华东医药2个品种阿那曲唑片(1mg)、多潘立酮片(10mg)均顺利中标。

此外,远大医药的4款通过一致性评价的产品全部中标,分别是碳酸氢钠片(0.5g*100片)、盐酸曲美他嗪片(20mg*60片)、非那雄胺片(5mg*28片)及卡托普利片(25mg*100片)。

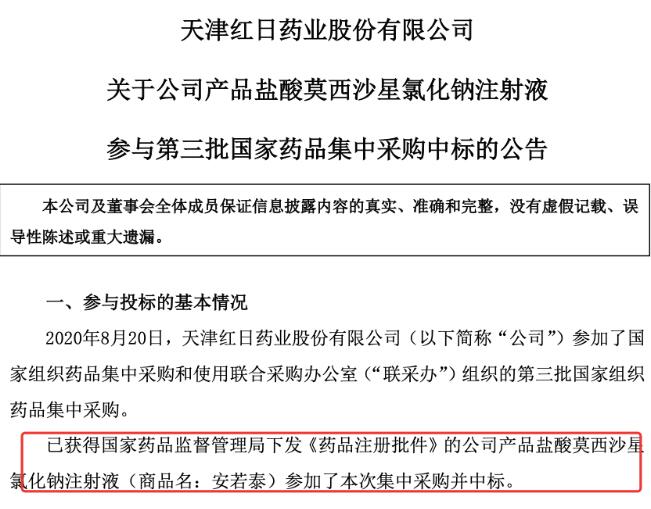

红日药业发布公告称,公司产品盐酸莫西沙星氯化钠注射液参与第三批国家药品集中采购中标。本次公司产品盐酸莫西沙星氯化钠注射液中选,将进一步提升红日药业品牌效应,扩充合作渠道,提升合作伙伴能力,增厚公司业绩,增强公司其他新上市产品市场竞争力。

图片截自红日药业公告

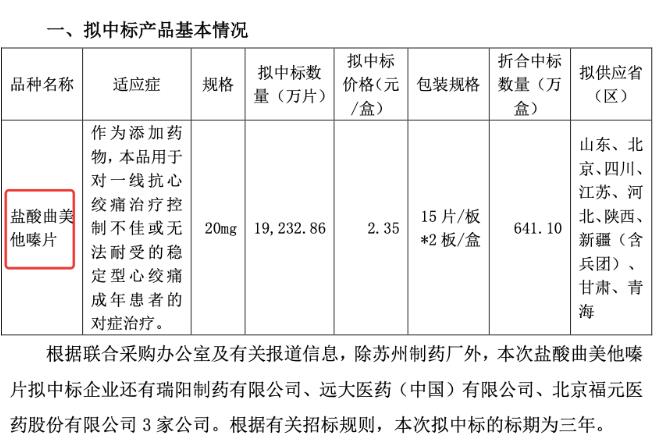

江苏吴中发布公告称,苏州制药厂已通过国家药品监督管理局仿制药质量和疗效一致性评价的产品盐酸曲美他嗪片(20mg)拟中标本次集中采购。苏州制药厂本次拟中标的产品盐酸曲美他嗪片(20mg),2019年度销售收入约为2872.08万元,约占公司2019年度营业收入的1.36%。

图片截自江苏吴中公告

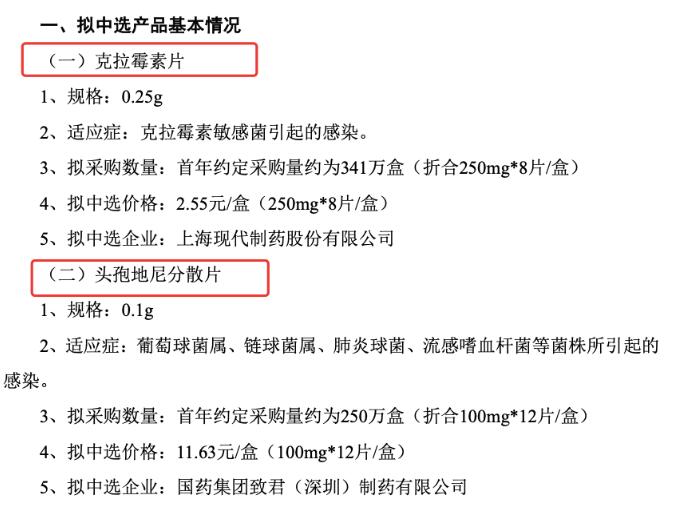

现代制药发布公告称,公司产品克拉霉素片(0.25g)及国药致君产品头孢地尼分散片(0.1g)拟中选本次集中采购。

图片截自现代制药公告

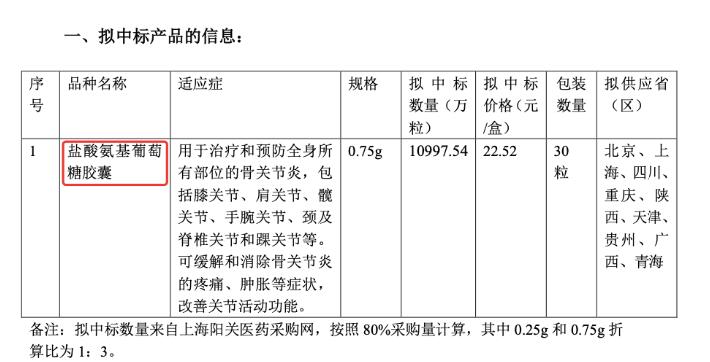

诚意药业称:公司旗下盐酸氨基葡萄糖胶囊(0.75g)产品拟中标本次集中采购。

图片截自诚意药业公告

原研药企:是进还是退?

据东莞证券数据,第三批集采品种中,多个原研药企涉及多个品种,其中辉瑞和默沙东涉及5个品种,诺华、阿斯利康、礼来和优时比涉及3个品种,安斯泰来和施贵宝涉及2个品种。

值得一提的是,原研药企涉及品种在国内市场大多占据主导地位,市占率较高,一旦实施集采,原研药企的市场份额将被成功入围的仿制药企分割。

是进是退?跨国药企的选择出现了动摇。

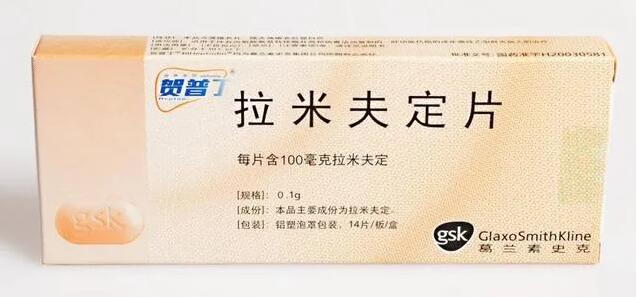

据媒体报道,很多外企的集采品种都因为出价过高(高于限价)而提前出局,包括阿斯利康的阿那曲唑、礼来的奥氮平口崩片、默沙东的地氯雷他定、西安杨森的多潘立酮、罗氏的卡培他滨、诺华的来曲唑、GSK的拉米夫定、辉瑞的舍曲林、西安杨森的普芦卡必利等。

例如,乙肝药拉米夫定片原研企业葛兰素史克报价为904.2元/盒,基本未降价,与其他仿制药价差巨大,如石家庄迪康龙泽报价为11.94元/盒。不过,记者从现场获得的消息显示,该产品流标,无中标者。

葛兰素史克的拉米夫定片

中标损失更大或是原研药企不愿降价的主要原因。

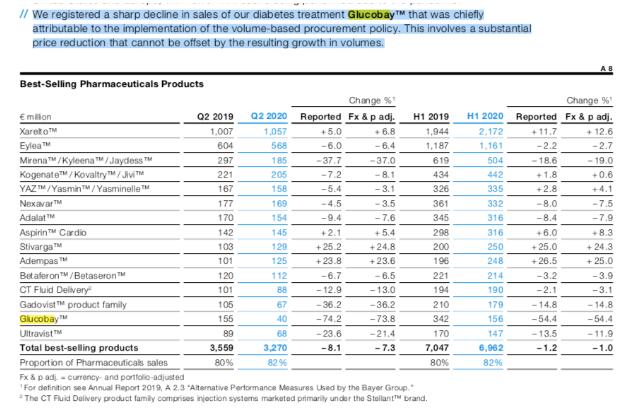

8月4日,拜耳发布2020年第二季度财报显示:集团销售额为100.54亿欧元,同比下降2.5%。在第二季度,作物科学业务继续表现强劲,制药和消费者保健业务销售额有所下降,主要是受到COVID-19全球疫情以及中国带量采购政策影响。据了解,在第二批带量采购中,拜耳的阿卡波糖自杀式降价引发关注,不过,从数据来看,拜耳今年第二季度阿卡波糖全球销售额仅为4000万欧元,同比大幅下滑74.2%;整个上半年累计销售额1.56亿欧元,同比下滑54.4%,成为公司财报期内销售降幅最大的一个产品。

2020年第二季度拜耳药品销售表

而辉瑞的两款药立普妥(阿托伐他汀)和络活喜(苯磺酸氨氯地平)在去年集采扩面中均流标了,但今年二季度财报,因这两款药的推动,辉瑞旗下主要从事中国市场普药业务的辉瑞普强收入增长了17%。

业内人士向记者表示,对于仿制药药企而言,不进带量采购肯定是死路一条。但对于原研药企而言,不降价可能还能维持之前的优势,这也是企业所考虑的。

来源/证券时报

编辑/樊宏伟