9月6日,国债期货上午一度出现大涨,30年期主力合约一度涨近0.15%,10年期及5年期主力合约跟涨幅度也十分明显。截至收盘,上述三大主力合约分别上涨0.12%、0.08%、0.04%。

有分析指出,在降息预期持续升温态势下,债市做多的热情依然高涨。但另一方面,有关政策面对债市交易的调控也被市场关注,增量资金的来源及稳定性较为关键。

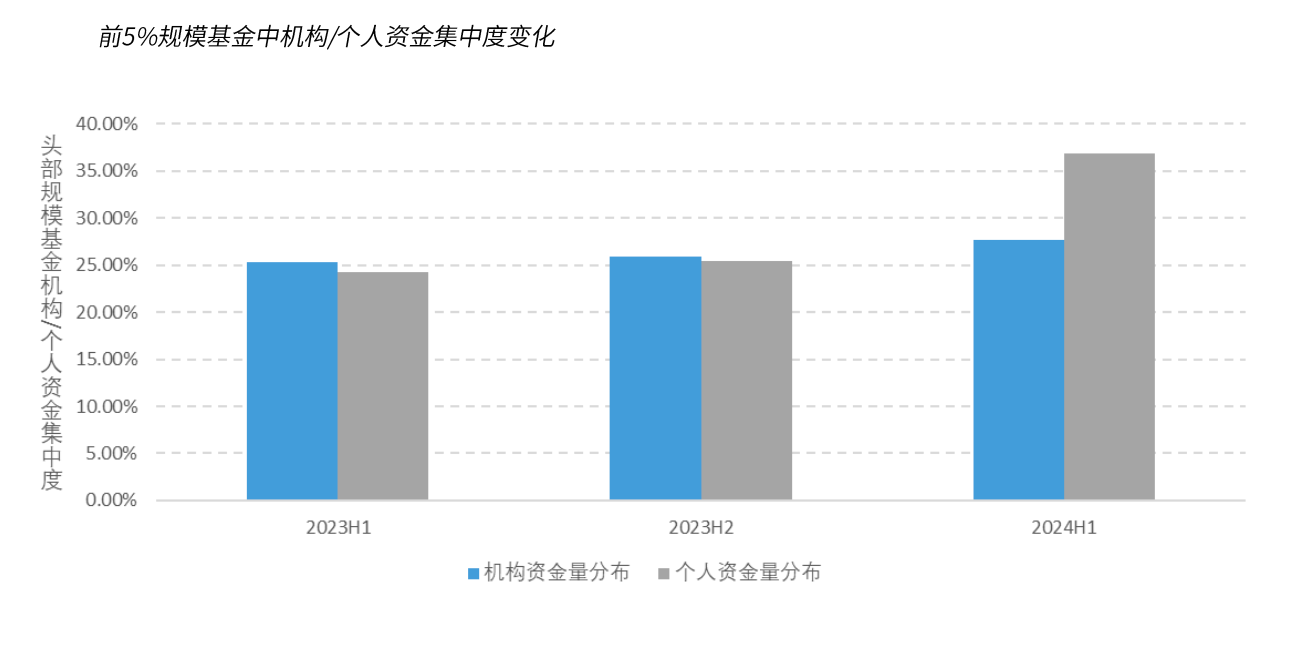

从目前的投资者结构来看,今年上半年的债券基金持有人结构已发生较大变化。国金证券统计数据显示,相较去年底机构资金普遍集中于规模排名前5%的基金,今年年中个人资金的持有比例已经大幅超过机构资金。

国债期货集体上涨,30年期主力合约一度涨近0.15%

9月6日,国债期货各主力合约在上午涨势持续扩大,30年主力合约一度涨近0.15%,10年期及5年期主力合约跟涨,幅度也十分明显。截至收盘,三大主力合约分别涨0.12%、0.08%、0.04%。

国债期货各大主力合约9月6日收盘情况来源:Wind

此类国债期货的标的资产可以理解为票面利率固定且期限确定的标准化国债,因此,对于国债期货主力合约的价格波动,也可以看作是债券价格的变化趋势,也预示着利率变化的趋势。

而国债期货主力合约的上涨,意味着利率下降。简单来说,投资人在利率下降预期升温时,会进一步抱团存量高息债券资产,虽然会影响实际利率的下降,但会推升债券价格的上涨,呈现出一种负相关的关系。

因此,观察目前国债期货各主力合约的涨幅变动,均已接近不久前的高点有望进一步创出新高。这意味着,债市短期调整的空间已经不大,后期有望进一步展开攻势,从资金的角度来说,有继续抱团的趋势;而从形态结构来讲,债牛的格局依然没有发生变化。

9月5日,国新办举行“推动高质量发展”系列主题新闻发布会,谈及接下来货币政策降息降准空间的问题时,有发言人表示,年初降准的政策效果还在持续显现,目前金融机构的平均法定存款准备金率大约为7%,还有一定的空间。未来还要进一步健全市场化的利率调控机制。适当收窄利率走廊设置的宽度,更好引导市场利率围绕政策利率平稳运行。

事实上,年初至今,来自于央行的货币政策持续在发力之中,为促进实体融资便利性改善营商环境等都做了相关努力,而在持续宽松的货币政策背景下,债市也开启了一轮牛市,不仅体现在国债类资产的抱团,也让一些信用债乃至其他公司类债券借势迎来投资机遇。

头部债基吸引散户,个人资金投资占比已超机构

债市走牛背景下,越来越多低风险偏好的资金开始进场抱团,虽然这也导致了国债利率持续性走低,但面对大类资产配置的“资产配置荒”现状,债券资产依然备受关注。

从今年公募基金披露的半年报数据来看,有机构统计显示,债券基金的持有人结构发生变化,尤其是在头部债基当中,个人资金的占比已经超过机构资金。

国金证券的研报显示,从2024年半年末披露的持有人数据来看,个人投资者和机构投资者持有的规模头部的纯债及混合型基金份额较2023年末均有所上升。特别是对于规模处于前5%的基金当中,个人及机构资金的占比变化显著。

纯债及混合型基金投资者结构来源:国金证券研报

截至今年半年末,有27.67%的机构资金集中于规模排名前5%的基金当中,机构资金相比2023年末上升了1.75个百分点,相比于2023年半年末上升了2.34个百分点;然而,另有36.81%的个人资金集中于规模排名前5%的基金当中,个人资金比例相比2023年末上升了11.36个百分点,相比于2023年末提升了12.51个百分点。

可见,对于债券投资的积极性,个人投资者在今年上半年更加活跃,特别是针对头部产品的关注更胜一筹,这也不难解释为何有很多基金上半年都发布了限购公告,其中也特别提及有关投资者保护的内容。

实际上,针对债市的投资火爆,政策层面已经有所引导,包括此前央行开展国债买卖操作等,更是进一步健全市场化的利率调控机制。但也一定程度上反映出债市高烧不退的风险犹存,此前已有不少信用债资产被机构赎回,这也引发市场对于重点配置于此的“固收+”基金或引发赎回现象的担忧。(每经记者 任飞)

编辑/田野