世邦魏理仕(CBRE)今日发布《笃于质,敏于势——中国经济高质量发展中的商业地产趋势与机遇》专题指出,中国经济正在迈向更加注重经济结构调整、产业升级、可持续发展和提升人民生活质量的高质量增长阶段,换挡提质的新引擎引领商业地产需求发生结构性变革。报告深入剖析了消费新诉求、企业新势能、品质空间、提质增效和绿色发展等五大趋势,以及由此对商业地产市场产生的深远影响,并为投资者指出新的投资机遇。

世邦魏理仕中国区研究部负责人谢晨表示:“2023年,中国经济逐渐复苏,但仍面临内外挑战。前三季度GDP同比增长5.2%的背后是中国经济引擎从资源驱动到创新驱动、从人口红利到人才红利、从出口导向到消费升级的深刻转型。在技术创新和消费升级并驾齐驱的浪潮下,企业战略和居民消费行为正在发生改变。投资者可以重点关注受益于产业创新和消费升级的重点城市生命科学园区和长租公寓,并以品质为核心深入挖掘商办及仓储物流板块的投资机会,构建高质量资产组合。”

战略性新兴产业写字楼需求上升,办公空间升级需求持续增强

报告指出,战略性新兴产业成为优质写字楼和研发设施的增量需求,尤其是人才资源富集的一二线城市是企业选址扩张的重点。

在中国经济创新升级的背景下,新一代信息技术、生物技术、高端装备制造等战略性新兴产业加速崛起。与传统制造业不同,战略性新兴产业具备智力和技术资本高度密集的特性,因而优质办公和研发空间在其工作场景中占据更加重要的地位。世邦魏理仕数据显示,战略性新兴企业在全国写字楼新租交易的面积占比自2019年的24.6%提升至目前的32.5%,在京沪商务园区中的占比超过70%。

战略性新兴产业的办公选址轨迹与人才资源分布高度一致。世邦魏理仕数据显示,2019年至今,战略性新兴产业写字楼新租面积的84%落位于上述七大城市。其中,京沪保持绝对的领先,新租面积占比超过半数。

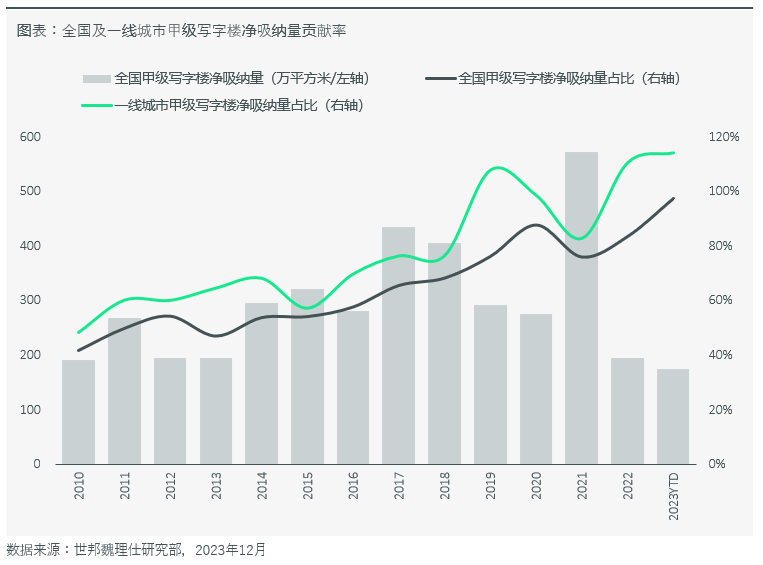

此外,企业对办公空间品质的日益重视是高质量发展背景下另一个重要的结构性趋势。今年前三季度,全国18个主要城市甲级写字楼净吸纳量占比录得97%的历史新高;而在一线城市中,甲级楼宇对乙级楼宇的挤出效应更加明显。

投资方面,世邦魏理仕建议中长期的机构投资者优先关注未来现金流锁定性良好的一线城市核心区位超甲级和甲级写字楼资产。此外,经世邦魏理仕研究部测算,中国内地写字楼资产过去十年的收益率表现与全球90%以上的主要市场呈现低相关或负相关性,这将为全球投资者提供分散化投资的选项。

生命科学园区——产业地产和高质量经济发展的契合点

生命科学园区是当前产业地产和高质量经济发展契合度最佳的领域之一,其投资底层逻辑的一端连接着中国老龄化和消费升级的人口趋势,而另一端又和国内产业创新升级密不可分。

尽管2022年以来全球和国内生物医药投融资出现周期性下滑, 但领先药企持续加大新药研发力度。今年上半年,A股上市医药企业研发支出同比增长18%,过去五年保持了近20%的复合增速。

持续扩张的研发支出提升了对研发物业的需求。世邦魏理仕对比京沪生命科学物业与其他研发设施自2020年以来的表现可以发现,前者在租金增速和出租率提升方面均具备明显优势。除强劲的基本面因素之外,生命科学研发设施在建筑规范、环境评价、行业许可、设备投入等方面的高门槛也令其租户通常具有较强的粘性。

世邦魏理仕建议投资者重点关注上海和北京这两个生物医药研发产业链和人才最为聚集的城市。以上海为例,2022年上海生物医药行业从业人员27.8万人;到十四五末,政府数据显示人才需求的缺口预计超过40万人。假设其中20%为研发人员,且人均研发面积为30平方米,未来几年上海在生物医药研发空间方面的需求将超过250万平方米,而目前已知的新增供给量约120万平方米。

品质服务和配套优势助力长租公寓进入加速发展期

在产业创新之外,对美好生活的向往是高质量发展的另一重愿景。疫情后,大部分中国消费者认为健康安全的物业管理、居住社区内的健身运动设施等因素在选址住宅时变得更为重要。机构化长租公寓的发展进入快车道,将成为国内1.5亿租房人群改善居住品质的优先选项。

在这条发展轴线上,长租公寓的投资机会脱颖而出。世邦魏理仕数据显示,2023年前三季度,全国租赁住宅大宗交易达到19宗,累计交易金额110亿元,超过了前两年的总和。

城市更新为投资者进入长租公寓领域提供良机。2015年至今,涉及物业类型变更的商办酒大宗交易共35笔,其中22笔改造或计划改造为租赁住宅,酒店及低等级写字楼为主要改造来源。

以上海为例对比典型子市场乙级写字楼与长租公寓租金坪效可以发现,长租公寓在大部分区位拥有坪效溢价,在内环外尤具普遍性。改造所带来的租金收入提升以及地方政府对城市更新的政策支持将持续为投资者创造长租公寓的投资良机。

消费基础设施REIT有望进一步激活零售物业大宗投资

实体零售方面,疫情防控措施优化后的线下消费客流迅速反弹,显示出实体门店在全渠道零售链中仍然具有不可替代的作用。实体门店正在迅速转型为集消费、服务、体验和社交属性于一体的综合性场所。世邦魏理仕认为,“质”重于“量”、体验驱动销售和社群营造将是未来零售品牌强化实体门店网络的重要方向。

根据Euromonitor的预测,2023-2027年中国线下零售经营面积的累计增长率将达到9.4%, 与品质生活相关的手袋和旅行箱包、运动健康、休闲和美妆将呈现更强劲的增长。

零售物业的投资将迎来周期性的机会,但并非所有项目的表现都将会从市场复苏中同等受益,运营能力将是重要的差异项。世邦魏理仕对上海零售物业市场的分析表明, 业主的运营能力对项目出租率的影响比区位因素更为显著,这一趋势在疫情爆发后愈加凸显。

此外,消费基础设施REIT有望进一步激活零售物业大宗投资。2023年3月,中国公募REIT试点再次扩围,包括购物中心、百货商场、农贸市场等在内的消费基础设施被纳入底层资产。截止目前,已有4支消费基础设施REIT正式获批或在受理进程中。

从上述4支产品底层资产的具体情况来看,公募REIT对于二线城市购物中心、社区商业、土地年期较短项目等目前大宗交易市场上关注度较低资产的流动性提升具有积极作用,建议投资者可以关注相关PRE-REIT的投资机会。

仓储物流净吸纳量较疫情前提升50%,租户聚焦供应链提效减碳

2023年前三季度,全国主要城市高标仓累计净吸纳量达到530万平方米,同比大幅增长45%,同比口径下相当于疫情前三年同期平均水平的150%。

国内高标仓市场正在经历阶段性的供应高峰,2023年的新增供应预计将超过1200万平方米,但未来两年将迅速回落至600-650万左右的合理水平。有鉴于租赁需求所呈现的韧性,2024下半年至2025年市场供需平衡将逐步改善,尤其是租户重点拓展的一线城市及周边卫星市场有望率先实现租金企稳增长。

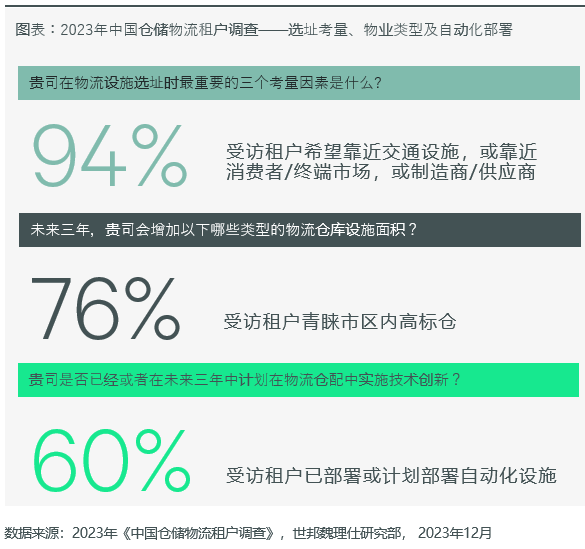

当前,鉴于对经济不确定性、成本上涨和地缘政治等运营挑战的担忧有所上升,物流租户正在通过优化仓储选址、租用高标准物业和提升自动化水平等方式来强化整个供应链的效率和韧性。

世邦魏理仕2023年《中国仓储物流租户调查》显示,82%的受访物流企业表示未来三年计划在一线都市圈进一步扩张,并将交通设施、消费者和终端市场以及上下游制造商和供应商等区位因素置于仓库租金水平之先。值得一提的是,在租户未来最迫切想要增加或提升的仓库配置中,屋顶光伏(45%) 和新能源车充电设施 (44%) 位居前两位,仓储物流的绿色属性日益受到租户重视。

文/陈晨

编辑/张郁唯