淡季火热,是8月新能源汽车市场的写照。

中汽协数据显示,8月新能源汽车销量为66.6万辆,同比增长1倍,环比增长12.4%,销量数据再次打破历史纪录,新能源车渗透率也来到28%。

“近期国务院常务会议决定延续实施新能源汽车免征车购税等政策,促进大宗消费。交通运输部等联合印发《加快推进公路沿线充电基础设施建设行动方案》,完善基础设施布局,支撑新能源汽车产业蓬勃发展。相关政策进一步增强了行业企业发展新能源汽车的信心,有利于汽车产业加快转型升级。”中国汽车工业协会副秘书长陈士华表示。

比起终端市场的热销,新能源汽车概念股在资本市场则出现短期回调。8月,特斯拉(TSLA,股价292.13美元,市值9154亿美元)市值减少739.6亿美元;宁德时代(SZ300750,股价434.3元,市值1.06万亿元)市值减少了625.5亿元人民币;比亚迪(SZ002594,股价278.33元,市值8103亿元)市值减少了942.6亿元人民币。

对于新能源汽车板块近期的调整和震荡,行业认为成长赛道前期已积累显著的超额收益,市场拥挤度升至历史高位,但长期来看,新能源汽车仍代表未来发展的方向。

16家新能源车企月销破万

新能源汽车细分品类延续着此前的强势表现。

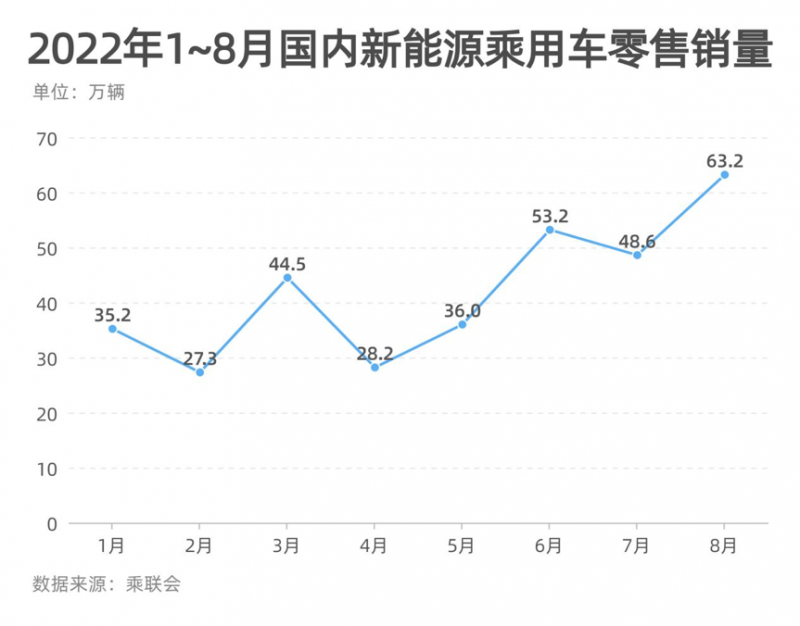

据乘联会数据,8月国内新能源乘用车零售销量为63.2万辆,同比增长103.9%,环比增长12%,再创历史新高;1~8月,国内新能源乘用车累计零售326.2万辆,同比增长119.7%,整体走势持续向上。

制表:每经记者 李硕

“供给改善叠加油价上浮,带动了新能源车订单表现火爆。各地出台鼓励消费政策力度大,改变了淡季规律,进一步提高了8月车市热度。”全国乘用车市场信息联席会秘书长崔东树表示。

值得一提的是,8月新能源乘用车国内零售渗透率为28.3%,较去年同期17.3%的渗透率提升了11个百分点。其中,自主品牌新能源车渗透率为52.8%,豪华品牌新能源车渗透率为17.4%,而主流合资品牌新能源车渗透率仅为4.9%。

分品牌看,8月国内新能源乘用车市场中继续呈现“一超多强”局面。其中,比亚迪以17.40万辆的成绩远超一众竞争对手;特斯拉突然发力,凭借7.70万辆的交付量抢得第二宝座;上汽通用五菱单月销售5.26万辆,位列销量榜第三。值得注意的是,本月共有十六家车企销量突破万辆。

造车新势力在8月的表现则出现分化,此前位于“第二阵营”的哪吒、零跑本月继续领跑销量,赛力斯则凭借旗下问界车型首度实现月销过万辆。合资品牌中,“南北大众”(上汽大众、一汽-大众)强势发力,新能源车批发销量为2.26万辆,占主流合资品牌新能源车总销量的61.2%,而其他合资与豪华品牌在新能源车领域则仍待发力。

制表:每经记者 李硕

“在促消费政策持续作用下,加之电力紧张问题有所缓解,伴随传统黄金消费季的到来,预计乘用车销量仍会呈现较快增长态势,汽车出口将延续良好发展势头,为全年汽车市场实现稳定增长提供有力保障。”陈士华表示。

宁德时代与比亚迪进入“追逐战”

海外需求回暖之下,8月汽车出口再创历史新高。

中汽协数据显示,8月国内车企共出口新车30.8万辆,同比增长65%,环比增长6.2%,出口量历史首次突破30万辆。其中新能源汽车出口8.3万辆,同比增长82.3%,环比增长53.6%,占出口总量的26.9%。

图片来源:每经记者 孙桐桐 摄(资料图)

在崔东树看来,全球多国尤其是欧美消费者对新能源汽车需求旺盛,拉动了我国新能源汽车产业的外需。同时,伴随着疫情下复工复产政策的支持,中国制造的新能源产品和品牌越来越多地走出国门,在海外市场的认可度持续提升、服务网络逐渐完善,市场前景向好。

车企层面看,8月出口破万辆的车企有特斯拉和上汽乘用车,出口量分别为4.25万辆和1.50万辆,其他超过千辆的车企为东风易捷特(8462辆)、比亚迪(5092辆)、吉利汽车(1933辆)、上汽大通(1232辆)和神龙汽车(1025辆)。

值得注意的是,本月特斯拉出口量占总销量的比例为55.17%。有分析认为,特斯拉内销与出口呈现出“季末保国内、平时供海外”的特征,即每个季度上半段生产的新车主要用于出口,下半段则会更多投放在中国市场。8月处于三季度中旬,因此特斯拉将8月产量平均分配给了本土和海外市场。

陈士华认为,接下来汽车出口的表现预计会延续此前涨势,从全年来看,今年的汽车出口表现会较为抢眼。

与终端市场表现类似,新能源汽车产业链上游的动力电池领域在8月也迎来一波涨势。据中国汽车动力电池产业创新联盟发布的数据,8月,我国动力电池装车量共计27.8GWh,同比增长121.0%,环比增长14.7%。

具体到动力电池供应商来看,8月,我国动力电池装车量排名前三的企业仍然是宁德时代、比亚迪和中创新航,三者共抢占了近四分之三的市场份额。

制表:每经记者 李硕

值得一提的是,7月曾在磷酸铁锂电池装车量上超越宁德时代的比亚迪在8月再次被反超。有观点认为,比亚迪和宁德时代在两个月时间内交替领先,体现出二者在磷酸铁锂电池市场的竞争已进入“追逐战”阶段。

国信证券研报认为,从电池企业中报业绩表现来看,二季度各企业积极向下游涨价10~20%不等,进而推动毛利率显著修复。综合来看7~8月锂电主材价格基本持稳,正极和电解液均价仍比第二季度有所下降,第三季度电池企业平均原材料成本或环比下行,仍有盈利修复空间。此外,宁德时代、亿纬锂能、国轩高科等企业自有锂盐项目持续推进,有望支撑其盈利能力保持稳定。

欧美新能源车市回暖

8月,欧洲和美国新能源车市场热度均呈上升趋势。

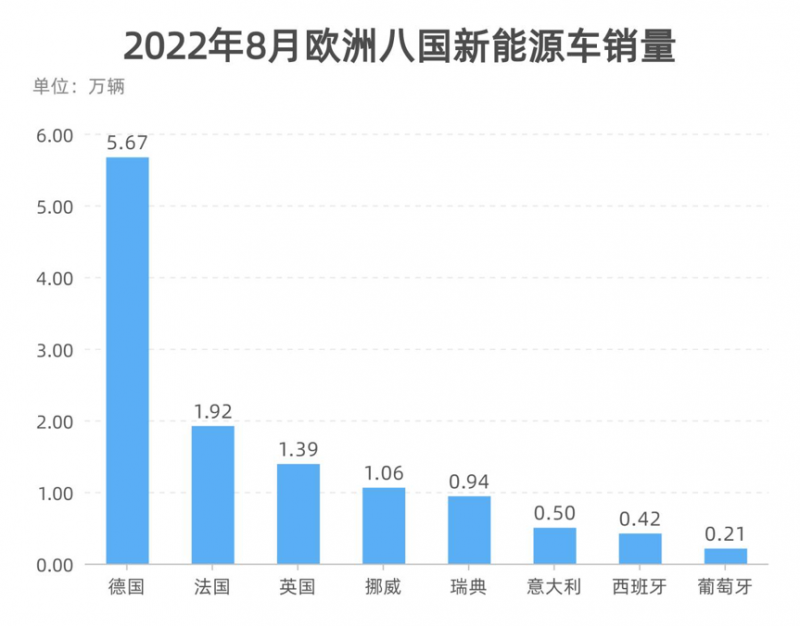

公开资料显示,8月,德国、法国、挪威、英国、瑞典、意大利、西班牙、葡萄牙等八国纯电动车销量分别为5.67万辆、1.92万辆、1.06万辆、1.92万辆、0.94万辆、0.50万辆、0.42万辆和0.21万辆,合计销量约为12.27万辆,同比小幅增长1.5%,环比下滑1.2%。

制表:每经记者 李硕

据了解,进入8月,在能源危机持续背景下,欧洲经济仍面临衰退局面,本月内欧元区通胀继续高涨,居民整体消费意愿低迷。同时,8月作为欧洲车市传统淡季,经销商多处于休假状态,新能源车月度销量环比仍持续下行,叠加供应链压力和特斯拉中国工厂7月开始产线检修带来的出口收缩,都为车市带来不利因素。不过欧洲七国整体车市出现企稳态势,新能源车渗透率回升至23.1%,销量同比仍出现1.5%的增长。

华宝证券研报认为,随着地缘冲突和疫情的缓解,产业链和物流逐步回暖,特斯拉产能升级订单恢复高增,具备能源替代效应的新能源车在欧洲的销量有望实现反弹,依旧维持欧洲全年230万辆新能源车销量的预期。

美国市场方面,据Marklines发布的数据,8月美国新能源车销量为8.3万辆,同比增长69.5%,环比下降3.5%,渗透率环比下降0.3个百分点至7.2%。1~8月,美国新能源汽车累计销量为56.2万辆,同比增长70.0%,渗透率为6.9%。

其中,特斯拉8月在美市场销量约为4.3万辆,同比上涨85.1%,市占率回升至51.8%。其他品牌如福特(6895辆)、通用(5604辆)与特斯拉表现存在较大差距。

兴业证券分析认为,近期欧洲车市主要受供应链、宏观形势等因素的影响,但今年各国补贴政策基本延续,在供应链恢复、产能爬升及补贴政策刺激下,欧洲市场有望逐步回暖。美国市场方面,近期《2022年通胀削减法案》正式通过,新增二手电动车可抵免4000美元税收,全新电动车可抵免税收7500美元规定,并取消车企20万辆抵免限额。随着政策落地,美国汽车电气化趋势确定,叠加新车型陆续上市驱动,预计全年新能源汽车销量将达120万辆。

新能源车概念股短期“缩水”

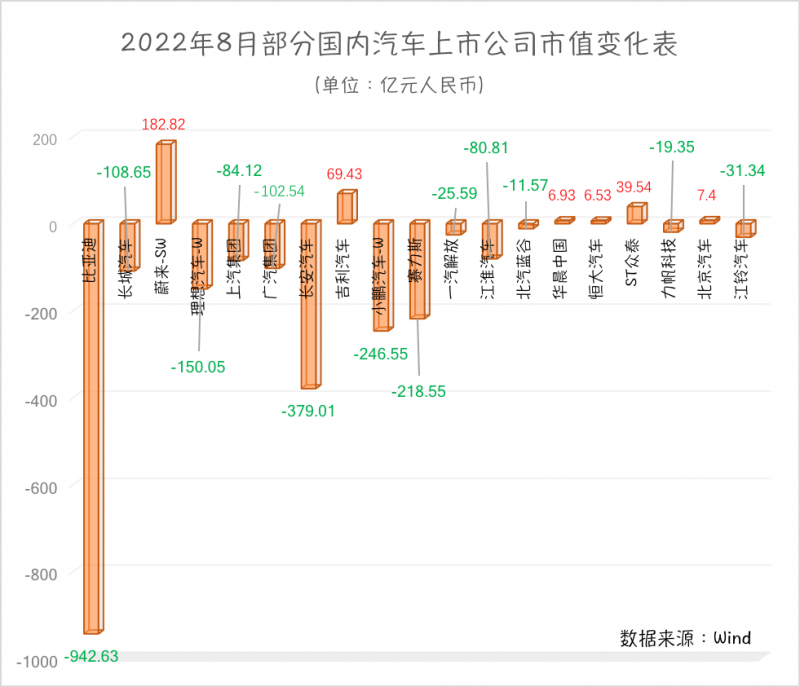

8月,新能源汽车概念股在资本市场表现低迷。

A股市场中,主营新能源业务的比亚迪市值较7月蒸发近千亿元,为942.6亿元。“巴菲特减持”成为比亚迪8月在资本市场上的热点话题。减持后,伯克希尔·哈撒韦目前持有比亚迪港股2.07亿股。对于巴菲特此举,业内看法不一。有观点认为,巴菲特此番减持比亚迪,或是因为他认为目前比亚迪股价已经对未来高增长预期作出了反映,担忧公司后续难保持超预期增长态势。但也有行业人士认为,新能源汽车正在进入大众快速普及阶段,市场渗透率还有3~5倍空间。

H股市场,造车新势力小鹏汽车(HK09868,股价64.3港元,市值1107.2亿港元)市值减少最多,约为246.6亿元人民币;理想汽车(HK02015,股价103.5港元,市值2157.9亿港元)市值减少150.1亿元人民币。而蔚来(HK09866,股价168.2港元,市值2845.9亿港元)市值增加了182.8亿元人民币。

制表:每经记者 黄辛旭

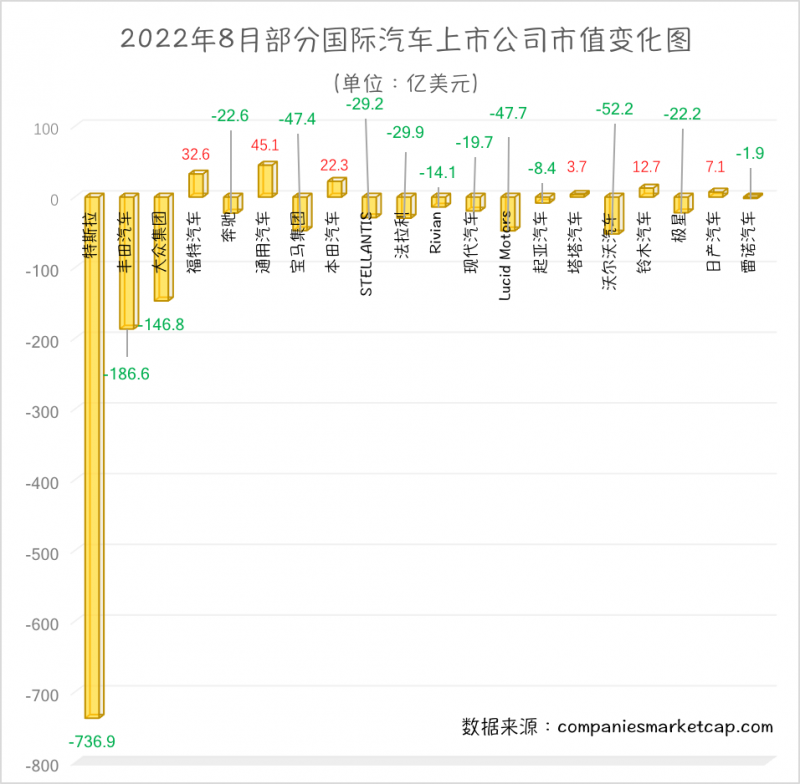

海外新能源车概念股没有延续7月的反弹趋势,回调成为8月的特征。特斯拉之外,极星汽车(PSNY,股价7.61美元,市值160.5亿美元)8月市值减少了22.2亿美元;丰田汽车(TM,股价140.23美元,市值1924亿美元)市值减少186.6亿美元。

不过,福特汽车(F,股价14.74美元,市值592.6亿美元)、通用汽车(GM,股价40.53美元,市值590.9亿美元)等车企在8月实现了市值增长,其背后原因与美国相关部门在8月中旬签署了《通胀削减法案》有关。根据《通胀削减法案》,在北美生产和组装的新能源汽车可以获得补贴,因而,通用汽车和福特汽车成为该法案的赢家。

制表:每经记者 黄辛旭

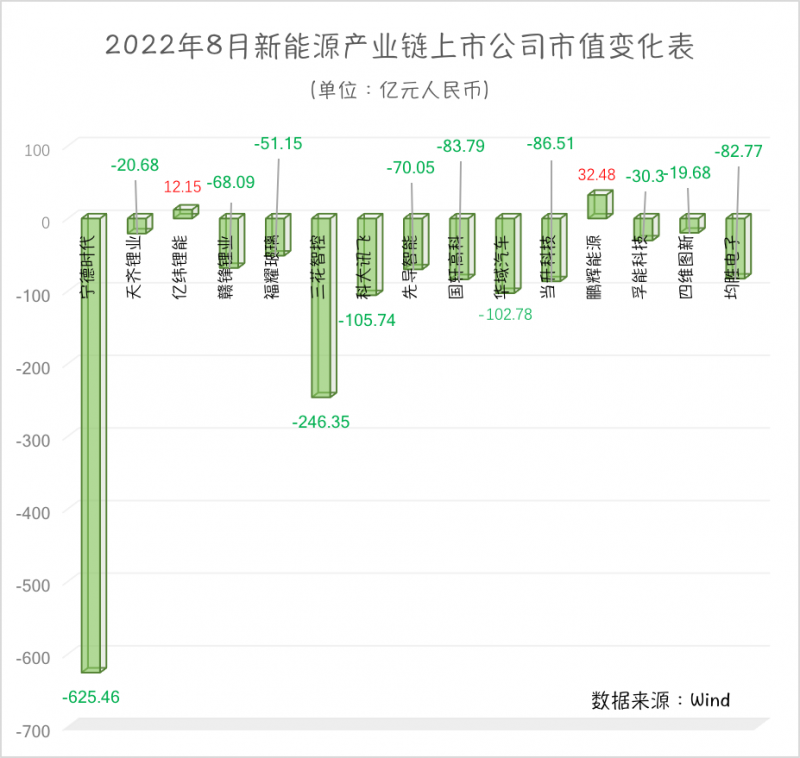

8月,新能源汽车产业链相关个股表现同样低迷。赣锋锂业(SZ002460,股价83.42元,市值1682亿元)市值减少了68.1亿元;三花智控(SZ002050,股价29.26元,市值1051亿元)市值减少了246.4亿元。

制表:每经记者 黄辛旭

光大证券分析认为,近期新能源汽车板块小幅回调,预计仍将延续高位震荡格局。展望未来,新能源乘用车需求表现依然稳健、叠加各地因地制宜对新能源汽车的补贴扶持与2023年补贴退坡驱动的年末冲量前景,持续看好下半年新能源乘用车爬坡趋势。

产业链供应安全仍是新能源竞争重点

伴随着上游原材料的价格波动和新能源汽车市场化程度加深,新能源产业链端的竞争和供应安全一直是今年新能源汽车产业的焦点话题。

“作为动力电池的生产厂家,市场供不应求,但最大的挑战在于原材料。今年以来,原材料不仅涨价,还买不到。” 近日,合肥国轩高科动力能源有限公司工程研究总院副院长徐兴无在第四届全球新能源与智能汽车供应链创新大会上谈到了动力电池领域的供应安全。

如徐兴无所言,如何通过各种举措保证电池供应安全,如何凭借技术突破来减缓原材料上的制约都是未来动力电池产业的看点。

图片来源:视觉中国

“在动力电池制造的前半段,蜂巢能源投资了大概15家供应商,它们可以为我们的降本和保供做贡献。而在动力电池制造的后半段,我们在全国设立华东、华西几个中心库来解决供货问题。”蜂巢能源科技股份有限公司高级副总裁黄征认为,破解动力电池供应短缺的关键是要建立安全、韧性,以及绿色可持续的供应链。

此外,技术路径方面的探索也成为动力电池行业保供的重要举措。比如,全球钴资源并不足以支撑全球新能源汽车产业的长远发展,国轩高科等动力电池企业目前都在研究无钴电池。

比亚迪集团执行副总裁廉玉波认为,如何实现价值优势和供应安全是新能源产业链企业接下来要思考的重点课题。“全面市场化后的新能源汽车产业将面临更加激烈和充分的竞争,这势必会对产业链各环节提出更高要求。产业链上下游共同进步,才能使整个产业稳健发展。” 廉玉波说。

编辑/樊宏伟