每经记者 袁园 每经编辑 张益铭

随着各上市险企四季度偿付能力报告的出炉,保险公司2023年度车险相关数据也随之出炉。

作为跟消费者息息相关的保险产品,同样也是财险领域的重要险种之一,车险的走势和发展一直备受关注。《每日经济新闻》记者梳理发现,截至2月21日,已有70多家险企发布了四季度偿付能力报告,除退出车险市场以及“不适用”的险企外,共有55家险企披露了2023年四季度车险车均保费数据。

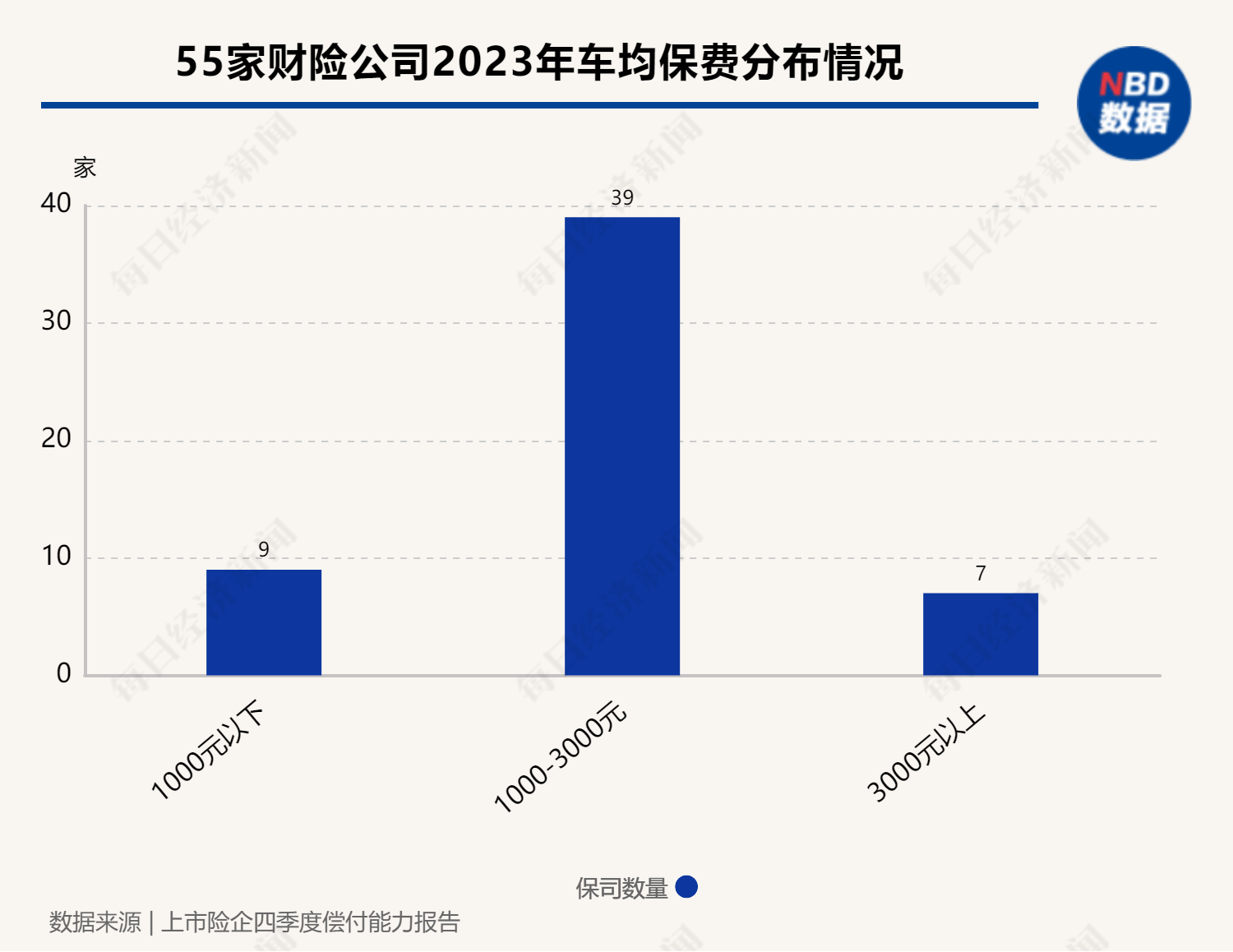

从数据分布来看,已披露相关数据的财险公司2023年累计车均保费差距较大,最低的约586元,最高的接近6300元。从区间来看,大部分公司的车均保费在1000到3000元之间。

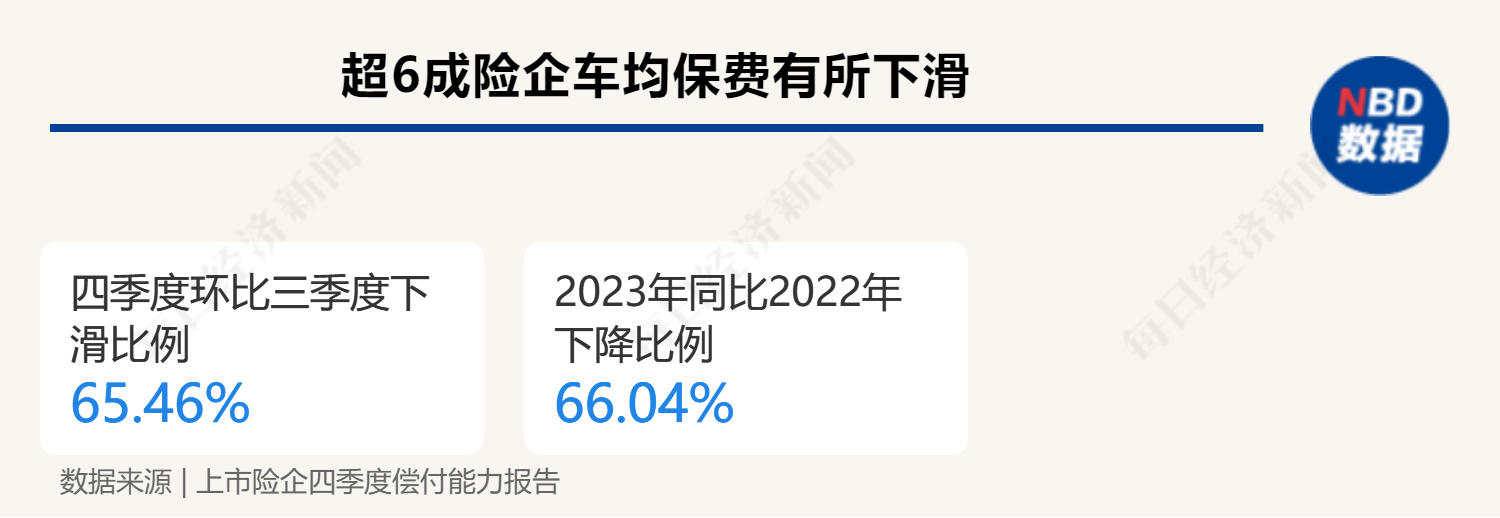

对比2022年,《每日经济新闻》记者发现,超过六成保司的2023年车均保费呈现下降趋势。有业内人士表示,车均保费的下降,是在车险综合费改深化监管指导下,行业优化定价和成本结构的结果,也是保险高质量发展的必然趋势。

35家保司2023年车均保费同比下降

据悉,车险一直都是财险领域的第一大业务。国家金融监督管理总局数据显示,2023年车险保费收入为8673亿元,占财险机构原保险保费收入的55%。正因为市场规模大,车险也成为了财险机构重点布局业务之一。

不同于之前的粗放式发展,在车险综合改革之后,车险领域的主旋律变成了“降价、增保、提质”。如何让消费者获得更多的服务、更实惠的价格成为了当前保司在车险领域探索的主方向之一。

那么,各家的车险业务究竟做得如何?车均保费的价格趋势是上升了还是下降了呢?从区间来看,大部分公司的车均保费集中在1000到3000元之间。车均保费在651至1000元区间的8家财险公司均为中小财险公司,包括前海联合财险、国任财险等。

具体来看,2023年四季度车均保费最高的是国泰财险,车均保费为6756.93元,紧随其后的是现代财险,车均保费为5500元,车均保费排名第三高的是京东安联财险,车均保费为4426元;2023年四季度车均保费最低的是富德财险,仅为651元。

从数据对比来看,相较于2023年三季度的车均保费数据,有36家险企的四季度车均保费出现了下滑的情况;相较于2022年的车均保费数据,有35家机构的2023年车均保费都低于2022年,也就是说,2023年超过六成的险企车均保费是同比下降的(有三家无2022年参考数据),有七成的机构将车均保费维持在1000到3000元之间。这意味着,保司将“让利、降价”做到了实处。

其中,京东安联财险、国泰财险、三井住友海上火灾保险、日本财险等4家险企2023年车险车均保费下调最多,相比于2022年的车均保费,其2023年的车均保费下调超千元。

据悉,车险保费由费率和被保险车辆的价值决定。首都经贸大学农村保险研究所副所长李文中介绍说,相关披露信息显示,2023年我国乘用车总体单价为16.71万元,呈走高趋势。这说明,2023年机构和行业车均保费下降主要是因为费率的下调,而促使费率下调的原因可能是市场竞争和经营管理能力的提升。

车险定价往精细化方向发展

“车险行业经历了非常明显的三个阶段:2015年之前,行业对风险的差异性关注不多,导致对车险风险的理解不是很完整;2015年之后,行业开始逐步关注风险的差异化,到2020年综改就特别关注。”有业内人士此前在跟记者交流时表示,当下行业对于风险的关注不止停留在差异化方面,而是更多地去关注风险差异化背后的原因。

而这些也是监管的指导方向之一。2023年9月份,监管下发《关于加强车险费用管理的通知》,严格规范车险费用管理,随后各地监管开始落实监管文件,规范车险行业手续费,行业进入“禁止返佣”时代。禁止返佣后,车险的价格差别开始显现,保司开始根据风险测算的结果给汽车定价。

“监管希望保险行业‘降费增保’,目的是促进整个社会稳定,所以监管希望保险公司降费,让每个老百姓都能买到保险;而保险公司除了要增加车辆的保额,还要盈利。”某车险科技平台人士此前曾对记者表示,保险不同于其他商品,它的盈利是滞后的,也就是说,保司今年卖的车险产品,到明年才能知道是否实现了盈利,所以监管希望保司能从源头来做风险把控,区分出车辆的风险并进行精细化定价,从而保证这辆车在一年后是盈利的。

值得一提的是,保司虽然在车险保费和费率方面下足了功夫,但是却依然无法摆脱盈利这个大难题。

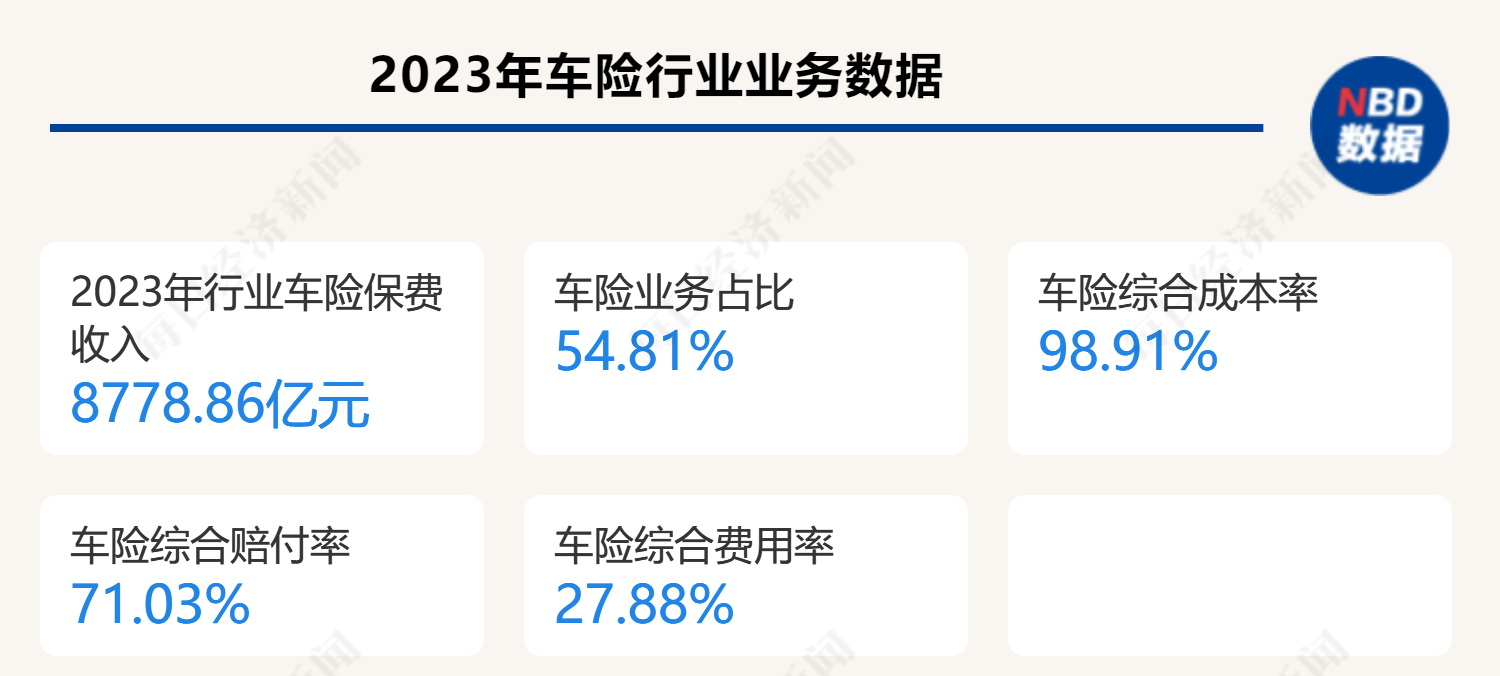

《每日经济新闻》记者从业内独家获悉的一组数据显示,2023年行业车险保费收入为8778.86亿元,车险业务占比为54.81%。车险综合成本率为98.91%,车险综合赔付率为71.03%,车险综合费用率为27.88%。

具体到全行业,2023年财险行业实现净利润90.35亿元,较2022年的218.63亿元同比下降128.28亿元。“从数据来看,财险市场格局并未发生根本性变化,利润向行业巨头高度集中,利润向行业巨头高度集中,行业整体利润同比2022年大幅度下滑,‘老三家’以接近七成的市场业务份额,贡献了超出整个行业的利润。”某业内人士表示。

新能源车险有机遇也有挑战

在竞争的驱使下,很多机构开始将目光锁定到新能源车险领域。乘联会数据显示,1月,全国乘用车市场零售销量达到203.5万辆,同比增长57.4%。1月,国内新能源乘用车批发销量达到68.2万辆,同比增长76.2%,渗透率为32.6%,较2023年1月26.8%的渗透率提升5.8个百分点。

新能源车辆的增加,让保险机构看到了新蓝海,车险头部机构均将新能源车险作为业务增量的重点。以“老三家”为例,2023年上半年,太保产险新能源车险保费收入同比增长65.1%;人保财险新能源车承保数量达282.4万辆,同比提升54.4%,保费收入为126.3亿元,同比提升54.7%,占车险总保费的比例为9.4%。

“随着国家两碳战略的推进,新能源汽车的市场份额不断上升,新能源车险也是财产险行业发展的必然方向。”周瑾表示,当然新能源汽车的成本结构和风险特性也与传统燃油车有很大差异,尤其很多新能源汽车都引入了自动驾驶等新技术,并且在使用过程中还产生有网络安全、产品责任和数据隐私等多方面的新风险,因此出险概率和维修成本更是和传统燃油车迥异。这就需要险企从数据、人才、精算、风控和流程等领域,打造适合新能源汽车的专业能力。

李文中亦认为,在国家“双碳”目标政策的引导下,新能源汽车在我国快速发展,这也必然导致汽车保险市场也将快速地由燃油车保险向新能源车保险的切换。各家保险公司为了在激烈的市场竞争中抢得先机,自然应该将新能源车险作为车险发展的新方向。

不过,李文中也表示,当前,新能源车险发展仍然面临挑战,以及一些待解的难题。例如:公司和行业历史数据积累不足,费率厘定不精确,导致公司经营中面临较大的逆向选择风险;新能源车有别于传统燃油车的构造导致一方面出险率较高,另一方面车辆维修成本较高,最终导致新能源车险的赔付成本较高,给保险公司带来较大的经营压力。

封面图片来源:每日经济新闻 刘国梅 摄

编辑/范辉