一只跨境ETF已连续6日临时停牌。

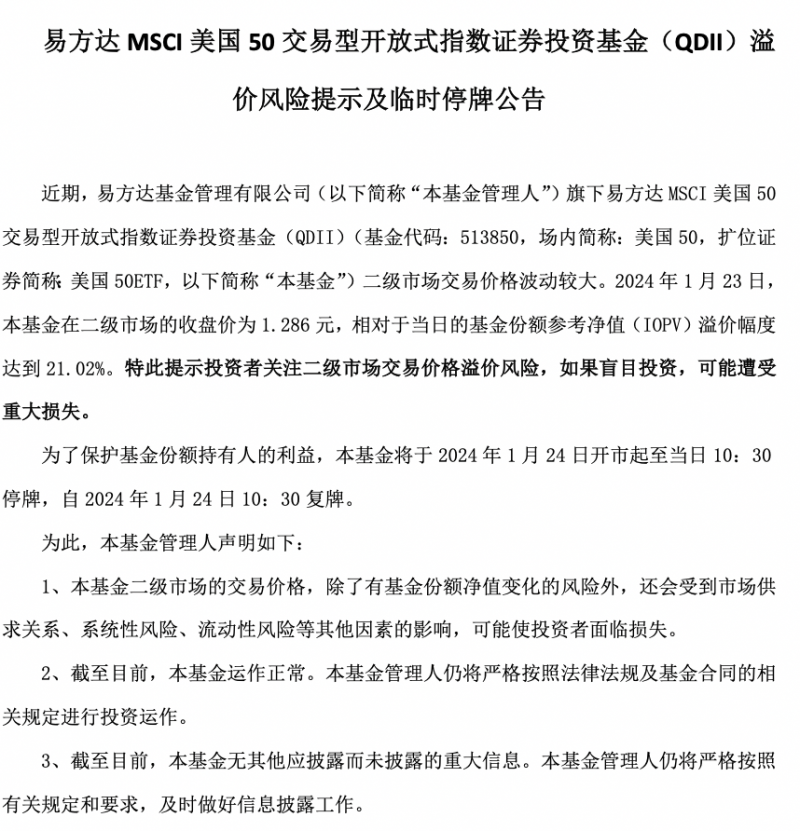

1月24日,易方达MSCI美国50ETF(513850)与华夏野村日经225ETF(513520)再次发布溢价风险提示及临时停牌公告,将于2024年1月24日开市起至当日10时30分停牌。

公告显示,基金在二级市场的交易价格,除了有基金份额净值变化的风险外,还会受到市场供求关系、系统性风险、流动性风险等其他因素的影响,可能使投资人面临损失。

值得一提的是,这已是华夏基金连续第六个交易日发布日经ETF溢价风险提示及临时停牌公告,易方达基金也已连续第二日发布溢价风险及临时停牌公告。

截至1月23日下午收盘,易方达MSCI美国50ETF复牌后一字涨停,溢价率达21.04%;华夏野村日经225ETF复牌后则冲高回落,收涨4.90%,溢价率为20.54%。

值得一提的是,2024年1月11日,易方达MSCI美国50ETF还曾公告称,截至1月9日,该ETF已连续30个工作日基金资产净值低于5000万元。若截至2024年2月6日日终,该基金连续50个工作日低于5000万元,则触发《基金合同》规定的终止情形,《基金合同》应当终止。

需要警惕的是,易方达MSCI美国50ETF成立于2023年11月6日,募集规模为2.33亿元。这也就意味着,该ETF成立刚满3个月就已经陷入“迷你基”困境。Wind数据显示,截至2024年1月22日,易方达MSCI美国50ETF的最新基金规模为0.54亿元。

华夏基金表示,ETF二级市场交易价格高溢价是市场短期非理性因素产生的,如果ETF大幅溢价,投资者仍然买入的话,其付出的成本已经远远高于基金的真正价值,一旦市场情绪回落,或者基金放开申购,套利者涌入,基金价格马上就会回到净值附近,投资者也会遭受损失。

“投资者以高溢价买入华夏野村日经225ETF可能会面临较大的风险,一方面是ETF价格回归净值过程中溢价回落的风险,另一方面是标的指数日经225涨幅过高带来的指数回调风险。”华夏基金称。

一位公募内部人士则同样表示,“在挑选一只ETF时,我们常常会建议大家关注产品规模、流动性、跟踪误差、费率以及折溢价等因素,尤其在产品溢价率较高时会提示关注价格回归可能带来的短线额外亏损。这一点适用于套利机制顺畅的A股ETF,同样也适用于高溢价可能迟迟不回归的跨境ETF。毕竟,高溢价始终是不具有可持续性的。”

编辑/樊宏伟