2022年下半年刚开始,就有规模房企的美元债违约,这一次是千亿房企世茂股份。

近日,世茂股份公告披露,公司7月3日到期的一笔10亿美元债未能如期偿还。房企偿债压力再一次被推至风口浪尖。

上半年已结束,对房地产行业融资而言,却经历了一段艰难时光。

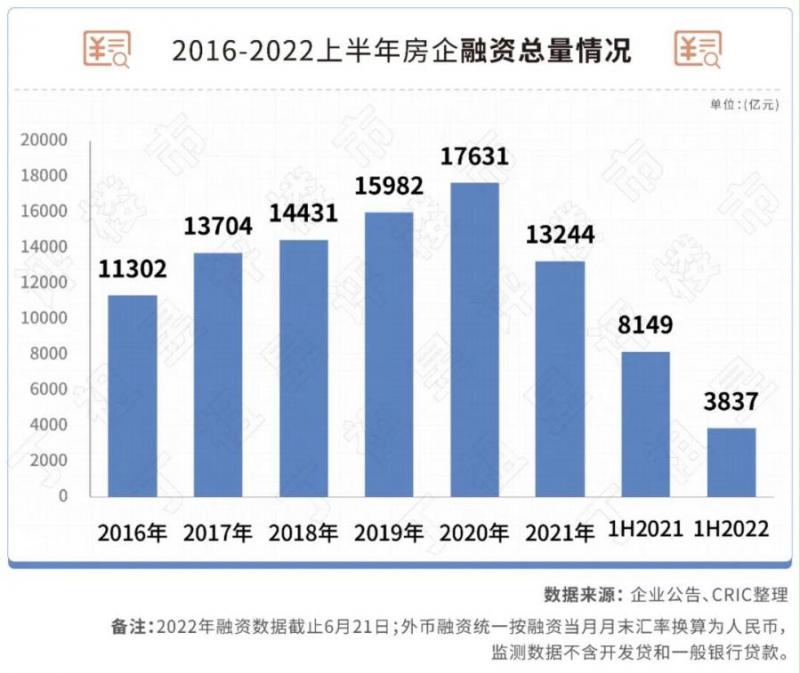

首先,房企融资规模一再下滑。克而瑞数据显示,2022年上半年100家典型房企融资规模为3837亿元,同比下降53%。

雪上加霜的是,房企到期债券规模却与日俱增,7月达到年内高峰,约830亿债券到期。

下半年,一旦房企无法通过新发债或销售回款回笼资金,到期债务压顶,违约事件可能会持续增加。

上半年房企融资总量腰斩

2021年是房企融资的分水岭。

在此之前,房企融资规模逐年攀升,2020年融资总量达到高峰,较2016年增长了56%。2021年,融资总量急转直下全年只有13244亿元,同比下降25%。这是房企融资总量近五年来首次负增长。到2022年,融资规模下滑趋势再扩大。

克而瑞研究数据显示,上半年,100家典型房企的融资总量为3837亿元,同比下降53%。单月融资量均出现不同程度同比下降,其中1月、2月及6月下降幅度较高,下降幅度均超50%。

2021年以来,房企融资需求一定程度被压抑,2022年3月,融资政策开始适度纠偏,支持房企合理融资需求,因此3月至5月,房企融资规模同比降幅有所控制,5月降幅较2月低点时收窄25个百分点至下降36%。

此外,房企发债开始转向境内。

从融资结构来看,2022上半年融资占比最高的仍是境内债权融资,占比达到69%,相比2021年全年占比提高了20个百分点。其中境外债权融资占比只有17%,较2021年减少6个百分点。

当前,多数民营房企仍然面临融资难、融资贵的问题。

新发债无法覆盖到期旧债

2022年,房企债务违约事件频频发生,很大一方面的原因在于,当前企业新发债券已无法覆盖到期旧债。

克而瑞研究数据显示,2022年上半年企业发债金额2068亿元,同比下降49%,不足2021年全年的35%。其中境外发债大幅下降77%至437亿元。

反观房企到期债券规模不减反增。2022上半年房企债券到期规模为3417亿元,同期发行规模只有2068亿元,到期规模高出发行规模39%。

发债总量缩水,叠加债券到期高峰,“借新还旧”的逻辑被打破,房企迎来至暗时刻。

如果这一痛点得不到解决,下半年可能还会出现房企“暴雷”的现象。

值得注意的是,下半年房企债券到期规模约为3102亿元,其中7月和10月有两拨到期高峰,尤其是7月到期规模高达830亿元,为历月最高。

从绿色融资来看,近期其在房企融资中比较高频。据克而瑞研究统计,2022年前5个月,房企的绿色融资规模达到209亿元,是2021年全年绿色融资规模的一半,同时总融资规模占比也提升到了6.12%。

房企绿色融资的规模在短期内有望继续增加。自4月份以来,央行和银保监会多次提出要对绿色低碳经济活动进行金融支持,上海、广州也细化了扶持政策。未来那些流动性稳定的大中型房企或将在绿色资本市场受益。

此外,政策支持的国内公募REITs,及保障性租赁住房REITs的推进也值得房企关注。

从降杠杆到稳杠杆,房地产企业融资经历了艰难转折,当前融资政策以支持企业合理融资需求为基调,毕竟房企经营“造血”能力亟须恢复。

编辑/张郁唯