截至2022年4月27日收盘,雪球数据显示,银行板块微涨0.29%。其中,平安银行涨超6%,领涨银行股。此外,浙商银行、苏州银行、重庆银行、厦门银行、成都银行跟涨,涨幅分别为3.13%、2.28%、1.73%、1.58%、1.53%。

在前一晚,平安银行、苏州银行、宁波银行3家A股银行公布2022年一季报。从归属于母公司股东的净利润增速来看,今年一季度,平安银行净利润同比增长26.8%,宁波银行净利润同比增长20.80%,苏州银行净利润同比增长20.56%。从今日股价表现来看,市场对于平安银行的一季度业绩是认可的。

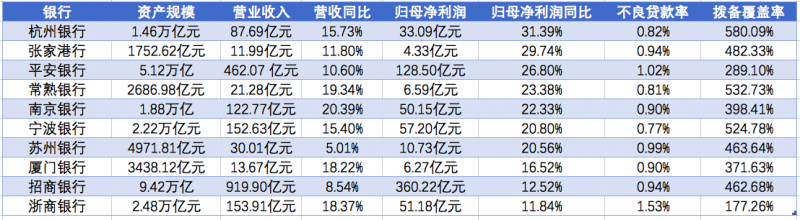

截至目前共有10家A股银行发布一季报。从营业收入来看,今年一季度,南京银行营收增速列第一,为20.39%。今年一季度,A股银行中,营收增速超15%的还有常熟银行、浙商银行、厦门银行、杭州银行和宁波银行,营收增速分别为19.34%、18.37%、18.22%、15.73%、15.40%。

数据来源:10家A股银行一季报

从归母净利润来看,今年一季度,杭州银行的归母净利润增速列第一,为31.39%。此外,张家港行、平安银行、常熟银行、南京银行、宁波银行、苏州银行的净利润增速均超20%,分别为29.74%、26.8%、23.38%、22.33%、20.8%、20.56%。

从资产质量来看,截至今年一季度末,浙商银行的不良贷款率在目前已公布一季报的A股银行中最高,为1.53%。除了平安银行的不良贷款率微超1%外,其余8家银行的不良贷款率均低于1%,宁波银行的不良贷款率最低,为0.77%。

随着A股银行一季报陆续发布,目前A股银行的配置价值如何?

招商证券廖志明团队认为,复盘过去12年银行股行情,银行板块上涨的关键在于经济,由于股价的前瞻性,银行股行情的关键在于市场对经济复苏的预期。尽管面临国内疫情多发等挑战,但政策要求靠前大幅发力,稳增长效果或逐步显现。近期,央行23条等政策出台,缓解城投融资压力,维稳房地产市场。年初以来,很多城市明显放松房地产调控,房地产行业有望好转,缓解银行不良担忧。稳增长效果或逐步显现,我们预计二季度社融增速将相对明显地回升,三季度经济有望小幅复苏。我们认为,未来经济复苏预期将驱动银行估值上升,全年银行板块涨幅有望达到20%左右,或大幅跑赢大盘。

光大证券王一峰团队认为,预计江浙等区域优质银行一季度业绩确定性相对更强,继续推荐南京、常熟、江苏、杭州银行;同步推荐信贷投放“头雁”、负债端优势明显的大行主线,重点推荐邮储银行。此外,随着3月下旬以来,上海疫情对长三角地区的影响逐步显现,也需持续关注江浙地区信贷投放及资产质量可能受到的负面影响。

中银证券林媛媛团队认为,4月以来疫情对经济冲击强化,叠加出口边际趋弱,4-5月经济数据可能对银行股产生小幅、阶段性的影响,但银行股的投资主线“稳增长”未发生变化,并且经济、房地产预期趋于充分,稳增长稳地产强化发力,疫情或也会在2季度出现改善,基建的效力也逐步显现,银行股不缺乏催化。仍然看好行业表现,并持续推荐优质区域银行。同时,我们也将持续观察房地产、出口和制造业变化对银行选股的影响。(澎湃新闻记者 陈佩珍)

编辑/田野