近日,济民可信集团旗下两家子企业28亿存款被莫名质押一事成为社会热议焦点,渤海银行因此深陷舆论漩涡。据济民可信集团对媒体介绍,此次事件中涉及的资金为其两家子公司无锡济煜山禾药业股份有限公司和南京恒生制药有限公司的项目建设资金和流动资金,且两家公司首次在渤海银行南京分行开户,通过企业网银购买了渤海银行“新易存”存款产品。济民可信子企业在渤海银行南京分行先后存入33亿存款,其中28亿被质押。渤海银行“新易存”究竟是一个什么样的产品?在激烈的市场竞争中它靠何种魅力引来济民可信数十亿存款?北青-北京头条记者进行了相关采访。

可质押融资是“新易存”一大亮点

去年6月中旬的一篇新闻报道显示,南通恒邦投资管理有限公司在渤海银行南通分行办理“新易存”业务,标志着南京分行辖内成功落地首笔“新易存”业务。报道称,“新易存”创新存款产品“短期价格优势明显,线上购买简单且起点低,支持到期自动续存、多次提前支取及质押融资。”

据了解,新易存可以通过网点柜台或电子渠道进行购买,其中通过营业网点柜面购买,单笔起存金额为50万元;通过电子渠道购买,单笔起存金额为10万元,且多存不限。存款期限为10天至1080天,以1天为单位递增。存期内可以多次支取,留存本金不低于起存金额就可。

相较于普通定期存款而言,该产品更加灵活,流动性也更强。普通定期存款的期限一般都是三个月、六个月、一年、两年、三年等,存期越长利率越高但与此同时灵活度也会降低,而“新易存”则是以1天为单位递增。

普通定期存款在不到期的情况下,储户可以部分提前支取一次或一次性全部提前支取。大部分的银行提前支取部分后,剩余的存款只能到期才可以取出。而“新易存”则可多次提前支取,资金的流动性得到保障,满足急用资金的需求。

除了以上这些,“新易存”的另一大亮点就是可以进行质押融资。渤海银行的大额存单、渤定存、时光存、小渤金、众智享这些存款业务目前都不可以办理质押业务,而“新易存”却可以办理。这也解释了为何此次被挪用的存款都是“新易存”业务存款。

有国企大客户经渤海银行多部门多次上门营销才开立“新易存”

济民可信集团有关人士近日在接受媒体采访时公开表示,“当时因为有存款需求,开户时渤海银行南京分行推荐了这款产品,我们就买了。”

银行业内人士指出,像济民可信这样有几十亿流水的的大客户应该是银行竞相争取的重点。目前的新闻报道多着重于今年8月19日此事爆光后济民可信与渤海银行之间的争议。按常理推论,在此之前,双方关系应该比较融洽,否则银行也拉不到这样的大客户。

去年那则新闻报道称“渤海银行南通分行了解到南通恒邦投资管理有限公司作为大型国有企业,对银行产品要求较高,需兼顾收益与风险,经过多次上门营销,客户对‘新易存’产品非常认可。经过总、分行业务部门、公司条线、营运条线通力配合,扎实做好前期准备工作,成功高效地为客户办理了“新易存”业务。”不难看出,让一个大客户成功开立“新易存”账户并不简单。

为何莫名被质押9个月后才发现?

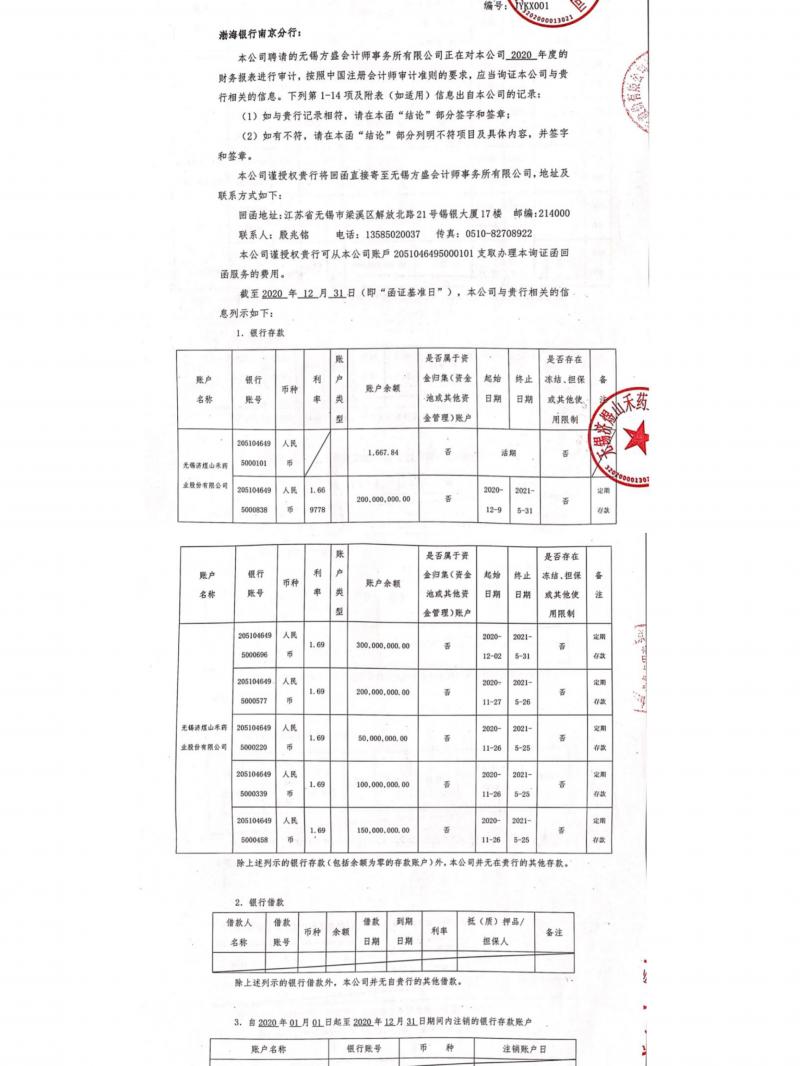

2021年3月,无锡方盛会计师事务所对该集团的子公司山禾药业进行例行调查时,向渤海银行南京分行发出询证函。根据济民可信提供的询证函扫描件,截至去年12月31日,山禾药业在渤海银行南京分行确有6笔定期存款,共计10亿,存入日期最早为11月26日,最晚为12月2日;到期日最早为5月15日,最晚为5月31日;年利率基本为1.69%。

济民可信28亿存款莫名被质押一事近日曝光后,多名银行业内人士表示对一个细节感到疑惑:第一笔3亿元的质押是去年11月就发生了,此后每笔进入渤海银行南京分行的存款都被质押,可是济民可信方面直到今年8月19日接到银行柜台工作人员电话才发现。长达9个月的时间,济民可信的财务人员每个月都不对账吗?

对此疑问,济民可信方面昨天接受媒体采访时表示,因为“存的是定期存款,到期日才是存款收益最大化的时候,所以没有急用的话,也不会去提前取出。”

济民可信集团还强调一个细节,登录渤海银行电子银行查询账户时,页面上只显示存款是否在账户中,但并不能看到账户中存款的具体状态,比如是否有被质押、冻结等。据最早报道,事发之后,济民可信工作人员发现每一笔“新易存”存款都无法支取,拨打银行电话才得知每一笔都已经被质押,共计28亿元。

济民可信昨日向媒体提供了一张网银截图进行佐证。这张截图上显示了5笔定期存款,每笔存款的定期账号、购买日期、存期、利率、到期日、到期处理方式、当前余额、购买渠道都有明确信息,确实没有显示已质押。但是“支取”项下,有深色字体的“详情”二字,应该是可以进一步点击打开查看。

北青-北京头条记者今日致电渤海银行客服,对方表示,因为只能看到企业网银演示版,看不到企业网银客户端真实界面,无法回答这一问题,建议向开户网点咨询。渤海银行北京一家网点的工作人员则表示,银行内部系统可查到存款是不是被质押,但因为无法看到企业网银客户端,不清楚企业客户自己是否能查询到。

为何事发后六天贷款企业就出现逾期?

去年11月以来,济民可信子企业在渤海银行南京分行先后存入33亿存款,差不多每月都会进账几个亿。济民可信有关人士表示,此次事件中涉及的资金为其两家子公司的项目建设资金和流动资金。

一位曾在股份制银行工作十年的专业人士表示,他看过成千上万份交易流水,没见过这么大金额,长达9个月的时间里只进不出的流水;而且前面的项目款不用,后面的项目款又陆续到账。当然对银行来说,绝对是求之不得的好客户。

让业内人士感到疑云重重的,还有事件爆发的时间点。今年8月19日柜台人员在办理质押业务时致电济民可信子企业法人代表向其确认,济民可信才察觉此事。之前9个月已经办理多笔质押,渤海银行有没有以同样的方式联系济民可信呢?之前都相安无事,这次致电后只过了6天,使用贷款的华业石化就出现逾期,会不会太凑巧了呢?

由于济民可信和渤海银行均已报警,业内人士产生的这些疑问还有待警方进一步调查。

渤海银行今年5月曾因34项违规行为被银保监会重罚9720万

成立于2005年12月30日的渤海银行是中国最年轻的全国性股份制商业银行。官网信息显示,是《中国商业银行法》2003年修订以来,唯一一家全新成立的全国性股份制商业银行,是第一家自2000年来在发起设立阶段就引进境外战略投资者的全国性股份制商业银行,是第一家总部设在天津的全国性股份制商业银行。渤海银行由天津泰达投资控股有限公司、渣打银行(香港)有限公司、中国远洋运输(集团)总公司(现称中国远洋海运集团有限公司)、国家开发投资公司(现称国家开发投资集团有限公司)、上海宝钢集团公司(现称中国宝武钢铁集团有限公司)、天津信托投资有限责任公司(现称天津信托有限责任公司)和天津商汇投资(控股)有限公司7家股东发起设立。

2020年7月,渤海银行以招股价4.8港元/股登陆港交所,成就了2016年来港股最大的银行股IPO项目,但上市这一年,其股价一路震荡下行,如今跌至3元左右。

公开资料显示,渤海银行曾经多次遭受行政处罚。银保监会官网发布的一份江苏银保监局行政处罚信息公开表显示,去年9月23日,此次涉事的渤海银行南京分行因为贷款资金回流用于银行承兑汇票保证金、存在存贷款挂钩行为、为同业投资业务违规提供信用担保等违规行为,被处罚125万元。

据不完全统计,今年以来,渤海银行及其工作人员共收到银保监会发布的7张罚单,违法违规事实达41项,罚款金额共计9950万元。其中,最大一笔罚款金额为9720万元。

5月21日,银保监会发布通报称,渤海银行因存在34项违法违规事实而被处罚款9720万元。这34违法违规事实具体包括:内部审计严重不足;瞒报案件(风险)信息;银行承兑汇票保证金管理不规范、未严格审核银行承兑汇票贸易背景真实性、未有效监控贷款使用情况以致贷款被挪用等。

对此,渤海银行当时回应称,经过近两年的时间,相关问题的整改工作已基本完成。下一步,该行将严格落实监管规定,坚持依法合规经营,持续强化体制机制建设和内部控制,培育合规文化,坚持审慎经营原则,持续推动各项业务稳健发展。目前,渤海银行主要监管指标均符合监管要求,总体经营情况正常。

文/北京青年报记者 程婕

编辑/田野