由于最新公布的美国失业率再次上升,美银、花旗、高盛和小摩的经济学家相继调整了对美联储利率路径的预测,预计该行将会更早、更大幅度、更频繁地降低借贷成本。

盘前公布的数据显示,美国7月季调后非农就业人口录得11.4万人,为4月以来最小增幅,远低于预期的17.5万人;失业率也意外攀升至4.3%,为连续第四个月上升。

值得注意的是,上升的失业率触发了所谓的“萨姆规则”(Sahm Rule),即当三个月的平均失业率从前12个月的低点上升0.5个百分点时,经济就处于衰退之中。该指标自1970年以来,预测准确率为100%。

数据公布后,花旗集团和摩根大通的团队都预计,美联储将会在9月份和11月份各降息50个基点,从12月会议开始还会每次降息25个基点。按照他们的说法,这意味着该行年内需要降息125个基点(50+50+25)。

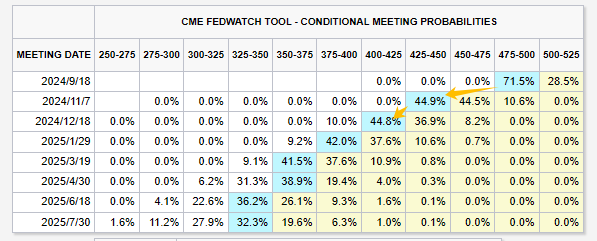

值得一提的是,这还是市场上最主流的预测。根据芝商所的“美联储观察”工具显示,预测中位数也认为“50基点+50基点+25基点”是该行最可能的降息路径。利率互换市场也显示,预期的年底利率较当前水平低了115个基点。

花旗经济学家们补充道,到2025年中期,联邦公开市场委员会(FOMC)的政策区间将达到3%至3.25%,即累计降息225个基点。

小摩经济学家Michael Feroli更是提到,央行已有理由“在9月会议前”降息,即在例行会议时间外“紧急降息”(或称为“非常规”降息)。上一次美联储这样做还是在2020年新冠疫情爆发初期。

Feroli称,美联储确实“已经有充分的理由采取这种行动”,但鲍威尔可能不会想给已经陷入动荡的金融市场带来新的风浪。

另两家银行较为谨慎,高盛团队认为,如果8月份的数据同样疲软,9月份降息50个基点“将成为可能”;美银则将开启降息周期的时间点从12月份提前到9月份。

编辑/樊宏伟