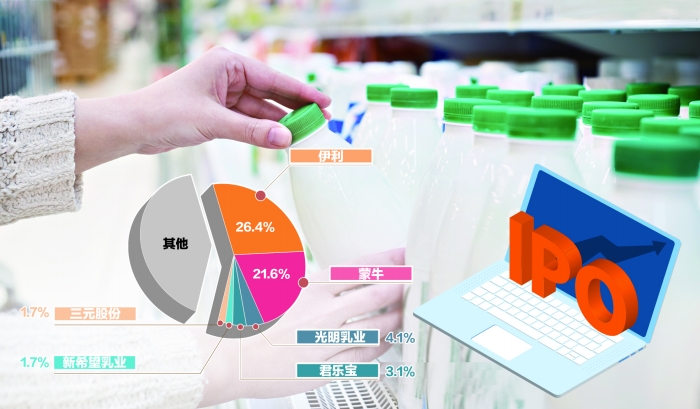

部分乳企2020年市场份额 数据来源:欧睿 郭晨凯 制图

2022年无疑是中国乳业加速资本化的一年。

妙可蓝多10月10日公告,蒙牛乳业(简称“蒙牛”)拟发起部分要约收购。而蒙牛此前已通过定增、增持成为妙可蓝多控股股东,如今发起要约,加码并购之意跃然纸上。

除了蒙牛,伊利股份(下称“伊利”)、君乐宝、光明乳业、中国飞鹤等乳业巨头均在加速并购运作,运作范围涵盖从上游奶源控制到下游渠道扩充,再到细分品类创新等各个方面。

而作为潜在被并购方的中小乳企与创新品牌,亦不甘落后。今年以来,已有十余家乳企扎堆披露上市计划,谋求加速融资、扩张规模、实现突围。

蒙牛“相中”奶酪赛道

蒙牛是在已获得控股权的基础上,进一步大手笔增持妙可蓝多,凸显其对奶酪赛道的看好。

妙可蓝多近日披露,控股股东蒙牛乳业发出部分要约收购,目标是5%股份,价格为30.92元/股。基于此,蒙牛所需资金最高为7.98亿元。

如要约收购完成,蒙牛对妙可蓝多持股将提升至35%。

这并非蒙牛第一次对妙可蓝多“出手”。

2021年7月,蒙牛全额参与了妙可蓝多30亿元定增,发行价29.71元/股,蒙牛持股比例上升至28.46%,成为公司单一第一大股东。

今年1月,蒙牛再对妙可蓝多累计增持785.38万股,占公司总股本的1.52%,增持后持股比例进一步提升。

根据凯度消费者指数,在2021年中国奶酪品牌销售额中,妙可蓝多以30.8%的市场占有率位居第一;2022年上半年,妙可蓝多奶酪市场占有率达35.5%,奶酪棒市场占有率更超过40%。

财务数据显示,2022年上半年,妙可蓝多实现营收25.94亿元,同比增长25.48%;实现归母净利润1.32亿元,同比增长18.03%。2019年至2021年,其归母净利润增速分别为80.72%、208.16%、160.6%。

乳业巨头中,并非只有蒙牛看到了奶酪品类崛起机遇。

“在占据奶酪消费大头的儿童奶酪市场中,除了百吉福、安佳等外资品牌,伊利、光明乳业、君乐宝等品牌都推出了儿童奶酪产品,竞争日趋激烈,预计同业并购还将发生。”和泰资产一位消费行业合伙人对上海证券报记者分析,“在此背景下,蒙牛以并购形式加码布局细分市场,未来将在渠道、品牌、营销、产品创新等各方面,帮助妙可蓝多建立起更高竞争壁垒。”

乳业巨头加速并购布局

中国乳业基本形成了以伊利、蒙牛为首的“两超多强”格局。乳企之间的竞争日趋激烈,突出表现便是并购频发。

蒙牛近年来的发展史,其实就是一部持续并购的历史:仅就公开披露的大型并购交易而言,2013年至今至少包括雅士利、现代牧业、贝拉米、天鲜佩等企业。

“乳业巨头的并购标的主要分为三类:一是上游奶源;二是下游渠道;三是细分品类。”十一维资本一位消费品研究员对记者说,“近年来第三类并购明显增多,这是因为我国乳制品市场从2018年开始出现了明显的增速放缓现象,乳企将新增长点都瞄准了细分品类创新,从奶粉到冰激凌,从奶酪到羊奶,一直到骆驼奶等。策略上,巨头一般会先靠自研推新品,一旦发现与创新品牌竞争不利,就会谋求并购。”

伊利的并购路径亦证明了这一观点。2018年左右,伊利开启持续并购之路,逐渐从修炼内功向外延扩张模式转变。

针对乳业全产业链薄弱环节进行补充,伊利向上游收购中外优质奶源提升原奶自给率,向下游收购奶粉、冷饮、矿泉水等企业,针对高毛利、高增速细分品类强化竞争力。

2022年3月,伊利子公司金港控股收购羊奶粉巨头澳优乳业股权一事完成股权款项支付,持股占澳优乳业已发行总股份的59.17%。4个月后,伊利又将菲仕兰中国位于辽宁沈阳的秀水奶粉工厂收入囊中。

在海外市场,2018年11月,伊利收购泰国冰激凌企业Chomthana;2019年8月,伊利子公司金港控股收购新西兰第二大乳企WestlandCo-OperativeDairy 100%股权。

除“两超”外,近一年来,其余大型乳企也在加速并购。如中国飞鹤成功并购陕西婴幼儿羊奶粉企业小羊妙可,光明乳业收购青海小西牛乳业。

更值得关注的是新希望乳业,不仅并购了夏进乳业、一只酸奶牛等企业,还明确提出依靠并购计划实现业绩倍增,剑指全国第四大液奶企业。

中国乳企何以频频青睐并购?纵观国际市场,并购确实是乳企成长的必经之路与有效手段。

记者查阅资料发现,全球乳企领头羊Lactalis以奶酪起家,自2010年起,通过约60笔并购,加强在各个乳品品类上的渗透。如今,Lactalis旗下共有341款产品,其中奶酪(157种)和液态奶(92种)仍居多数,后续并购补充的发酵类产品占到了18%。

伊利堪称中国乳业品类最全的企业,旗下产品240款,其中以液态奶(88种)和冷饮(84种)占多数,与全球领头羊相比,仍有较大的“并购”空间。

中小乳企扎堆IPO谋突围

龙头乳企携大资本之威频频并购,中小乳企靠IPO做大做强,这是中国乳业目前的一个突出特点。

截至记者发稿,今年已披露招股书或公开宣布上市计划的乳企就超过10家,其中既有温氏乳业、君乐宝、完达山、卫岗乳业、菊乐股份等老牌乳业,也有认养一头牛、澳亚牧场这样的新兴乳企。5月20日,阳光乳业成功登陆深交所。

欧睿数据显示,2020年伊利和蒙牛两大巨头市场份额占比分别为26.4%和21.6%,光明乳业、君乐宝、新希望乳业、三元股份市场份额分别为4.1%、3.1%、1.7%和1.7%。2021年伊利和蒙牛的市场占有率加起来仍接近一半,分别为25.8%和22%。

留给中小型乳企的空间确实不多了。

按照市场区域,中国乳业目前可以分为四个梯队。第一梯队是以伊利、蒙牛为代表的全国性乳企,第二梯队是以光明乳业、新希望乳业等为代表的跨区域性乳企,第三梯队是以三元股份为代表的区域龙头企业,第四梯队是以菊乐股份、阳光乳业等为代表的区域性中大型乳企。区域划分符合传统乳业销售的特点,但随着销售渠道的拓宽,一些新品牌也自成一派,如乐纯、认养一头牛等可以被称为新渠道催生企业。

中小乳企的年营收大多在10亿元左右徘徊。以2021年为例,阳光乳业、骑士乳业、温氏乳业和菊乐股份的营收分别为6.31亿元,8.76亿元,10.62亿元,14.21亿元。认养一头牛业绩稍好,2021年营收为25.67亿元。

事实上,这两年乳企IPO已成为趋势。“经过多年发展,整个行业的竞争非常激烈,一些企业的资金出现了短缺。同时,上市也能够促使上游企业跟下游企业形成稳固的合作关系。”前述和泰资产人士说,从几家乳企的招股书中也可以看出,公开募资的用途大多是用于建设牧场。

循着“融资、扩产、抢上游”这条发展老路,中小乳企能否实现对巨头的反超?答案是存疑的。因此,近年来乳业不断涌现新品牌、新品类、新概念、新玩法,不断增强竞争力,拓展自己的市场空间。

编辑/樊宏伟