流动性是房地产行业投资者最看重的指标,不同于盈利能力、成长空间或多元化发展等概念,流动性更像是预测危机的晴雨表,当行业处于下行阶段时更为关键。

观点指数选取五家不同维度且具有代表性的房企,分别为保利地产、碧桂园、龙湖集团、中国海外发展以及华润置地,探究龙头企业的流动性是否真的出众以及体现在何处。

从近五年数据分析来看,尽管龙头企业在流动性上具有一定的优势,短期变现、偿债以及快速回款能力强。但是从关键性指标的年度变化来看,整个行业却正在逐步丧失流动性。

归根结底,调控让市场筛选出了更健康的企业。

为了改善财务结构,不少开发商开始加快竣工,以快速确认利润,增厚所有者权益。可以看到,2021年房企们在房屋竣工面积增速上大幅赶超新开工面积增速。土地价格上涨,但是房子被限价,开发商的利润很明显被压缩。

未来,稳健经营以及现金流充裕的龙头企业将会具有更大的发展前景。

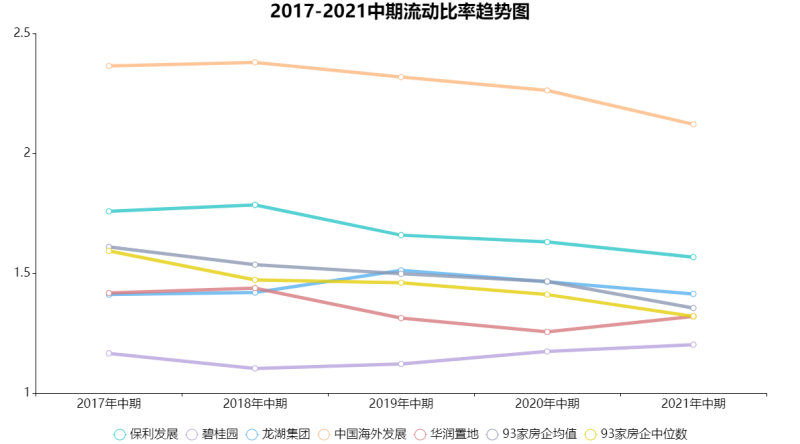

流动比率步入下行通道,龙头企业分化程度低于行业水平

流动比率着眼于流动资产与流动负债两点,通过变现能力来衡量一个企业的流动性,是衡量房地产行业短期偿债能力最直观的指标。

具体来看,一个开发商企业的流动资产主要包括在建物业、贸易应收款、现金及现金等价物等;房企的流动负债则主要包括合同负债、贸易应付款、优先票据及利息等。

从会计理论来讲,流动比率应该维持在2以上才算是健康,但房地产只有极少数企业可以达到这一指标。观点指数监测的93家样本企业中2017年中期流动比率超过2的占比仅为16.67%,到2021年中期该比例仅为5.38%。

归结原因,房地行业属于资本密集型,流动资产的比例本身就具有局限性,因为其销售的“存货”是其他行业的“固定资产”,而且地产开发、物业本身的变现能力受限,也就为信用风险滋生留有了空间。

从行业角度来看,2021年中期93家样本企业的流动比率均值为1.35,中位数为1.32。均值及中位数自2017年开始便呈现出较为明显的下滑趋势。

碧桂园以超过1.7万亿居于规模榜首,虽然处在较低档位,但却是上述5个房企中唯一一个流动比率上升的房企。今年中期93家样本企业的平均绝对偏差达到0.25,即分化程度处于偏高水平;5家房企该指标为0.26,与行业离散程度持平。

数据来源:Wind,观点指数整理

同样制约房企流动性的是流动资产与流动负债的同步性,今年上半年华润置地的流动比率居于样本中位。2021年上半年华润置地总营业额达到了737.4亿元,同比增长了63.8%;实现签约额1648.0亿元,增长了48.7%。

相比较而言,流动资产却无较大变动,今年中期流动资产增长了4.99%,流动负债增长2.87%。尽管华润置地在上半年取得了十分骄人的成绩,但其流动性并没有相应的突出的表现。

观点指数分析,房企内部之间流动比率的差异,并不在规模及盈利能力方面,而主要是现金及其等价物的比例差异上。

以中国海外发展及碧桂园2021年的中期业绩为例,前者的流动资产规模为6619.05亿元,其中现金的规模为1174.26亿元,比例为17.74%;碧桂园作为销售实力突出的企业,流动资产规模为17665.7亿,其中现金及现金等价物(不包括受限制现金)规模为1679.2亿元,比例为9.51%。反映在流动比率上,中海地产今年为2.12,碧桂园则达到1.20。

这里需要同时引入速动比率的指标来衡量房企流动性。

速动资产作为辅助性指标,剔除了房企变现速度较慢的存货以及不具备变现能力的预付账款等。房地产存货中最重要的是开发成本和开发产品,实际的会计业务中,开发成本就是用来核算买来的地(拟开发产品)以及把土地变成房子所要的开支以及在建造房子过程中产生的借贷利息(在建开发产品)。开发产品简而言之就是已经造好可以交付的房子的成本,这部分转为收入的速度直接决定房企的核心竞争力。

结合速动比率与流动比率的情况来看,整个行业的流动性呈现很明显的下降趋势。虽然中国海外发展是行业流动性指标的标杆,但其5年内流动比率和速动比率持续下降了0.24、0.27。

93家企业速动比率的平均绝对偏差则明显处于低位水平,仅有0.15左右;5家龙头企业的该指标为0.069,处于低分化程度。房企流动性的差异主要集中在存货的的变现能力方面,而龙头企业的财务结构规划方向相似,差异程度较低。

现金流净额亟待改善,龙头企业潜力可期

衡量一个房企的流动性除了关注财务结构外,更要着重观察现金流以及存货变现能力。现金流方面主要由销售以及销售带来的回款决定。

现金流的减项方面,房企的主要支出是土地,从结果来看,5家龙头企业这几年的土地储备维持平稳增长,没有大肆扩张,对比销售额的增长,可以说是很好地践行了量入为出的策略。

房地产进入深度调整期,城市投资风险显著加大,容错率越来越低,进一步考验企业的决策。盲目投资,追求规模会带来流动性、去化和盈利性风险。“放缓高增长,保有利润,确保流动性”的做法是符合当下大环境的决策,是更多房企、投资人可以参考的方向。

从2017年中期数据来看,房地产行业的经营现金流净额管控并没有十分乐观,93家样本企业中经营现金流量小于0的比例为52.4%,整个行业的该指标均值也在负数档。

2017年,龙湖集团的表现较为瞩目,经营活动产生的现金流量净额/流动负债的值超过0.2,且均保持正数。

随着资金端的从严管控以及信用风险加速暴露,房企逐步增大现金的比重,提高安全边际。2021年中期,93家样本企业,的经营现金流量小于0的比例为36.7%。5家龙头企业在该指标上,并没有十分突出,但波动较大,且具备扭亏为盈的实力。

行业应收账款周转率分化缩减,保利发展回款能力出众

回归到应收账款方面,尽管存在会计上的确认差异,但投资者通常都更看重应收账款的流动性,即应收账款中减值准备的占比。

以碧桂园集团2021年中期数据为例,应收账款从去年年底的359.55亿元增长至362.48亿元,但对应的减值准备则减少200万元,回款的信心得到提升。目前房企的应收账款来源主要为物业销售,且物业买家的信用期一般为1-6个月。

数据来源:Wind,观点指数整理

龙头企业在应收账款方面的流动性明显欠缺,保利发展的周转率常年维持在30以上水平,具备良好的回款能力。

整体行业的均值与中位数差距显著,但差距在逐渐缩减。

编辑/宋欣