11月8日早间,融创服务(01516.HK)发布公告称,与融创中国订立收购协议,拟以18亿元收购融创文旅集团商业运营板块的运营管理公司100%股权。收购事项完成后,融创文旅集团商业运营板块的运营管理公司将成为融创服务的全资附属公司。

通过本次收购,融创服务成功布局商业运营管理业务板块,并将收获一支组织架构完整且经验丰富的商业运营管理团队。加上之前成功并购彰泰服务和第一服务,融创服务未来或将迎来一个高速增长期。

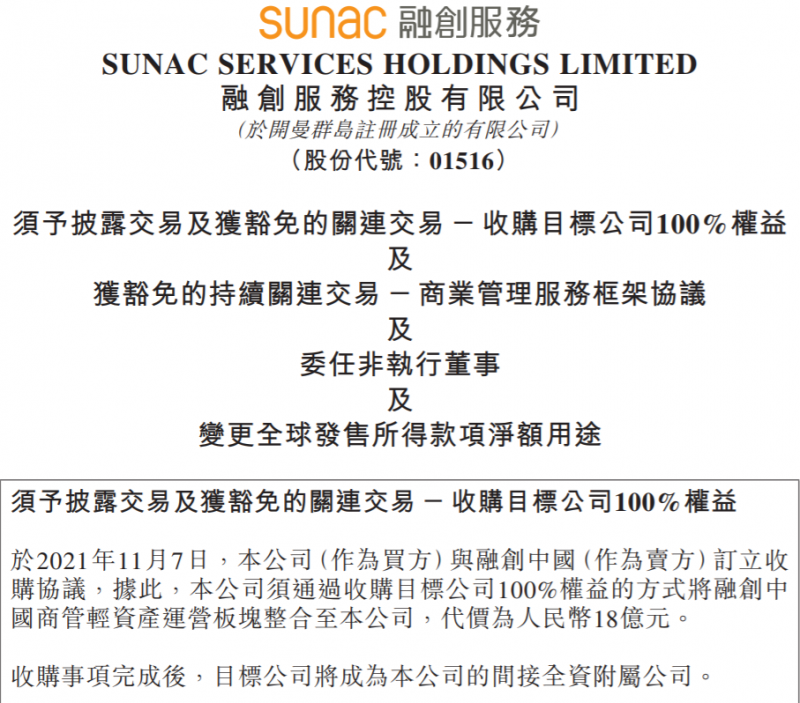

融创服务公告截图

融创服务布局商管赛道

融创服务本次收购的标的公司——融乐时代(海南)商业管理有限公司(以下简称融乐时代),是融创文旅集团商业运营板块的运营管理公司,主要从事商业项目的研策服务、开业筹备服务、招商代理服务及运营管理服务。

截至公告日期,融乐时代已签约的商管项目28个,合约面积373万平方米,管理面积305万平方米,2021年前10个月税后利润为7881万元。

根据协议,融乐时代承诺2022年度的归母净利润不低于人民币1.4亿元,如果低于承诺利润,则买方有权要求卖方进行现金补偿,现金补偿金额应为承诺利润与实际实现的归母净利润差额的12.86倍。

早在今年9月,融创终止与万达合作的21家酒店,被纳入融创文旅集团与华住集团合资创立的永乐华住酒店管理有限公司进行管理和运营(融乐时代间接持股50%)。此后的11月1日,融创服务发布公告称,以6.93亿元收购第一服务3.22亿股股份,在管面积再度扩容。

11月至今,融创服务已经接连收购了两家物业公司,总代价近25亿元。而随着本次收购融乐时代,也使得融创服务正式布局商管赛道。

“这一内部倒手交易的主要目的,还是进一步扩大融创服务自身的规模。此前融创已经收购了第一服务,通过本次交易,融创服务在物业服务领域的规模水平会进一步提升。”

58安居客房产研究院分院院长张波告诉《每日经济新闻》记者,物业企业的收入规模本身就是和在管面积相关,在管面积也是决定其估值的重要因素。未来融创在物业领域有着更强的规模诉求,这一赛道本身对于房企也非常重要。

截至2020年底,融创服务在管建筑面积为1.35亿平方米,同比增长155.1%。据披露信息,融创服务在管建筑面积中有86.2%位于国内一线及二线城市。

物业收并购案例激增

对于融创来说,这笔“左手倒右手”的买卖,一方面能够扩大规模、提高融创服务的估值;另一方面,融创中国能迅速回笼资金、降低负债。

“资金紧张是民营房企普遍存在的问题,从开发角度来说,把商管转让给服务,还是要把这一块做大。” 克而瑞研究中心总经理林波表示,增加一个融资渠道,对于整个集团来说不至于出现资金断裂问题。此外,物业融资也会相对容易点。

事实上,包括万科、碧桂园等头部房企都在不约而同的做大物业板块。尤其是当房地产行业进入存量时代,房企的规模竞争已转移至物业领域,而扩张规模是物业企业成为行业翘楚的必经之路。

中指研究院数据显示,截至2021年11月8日,今年物业行业共发生并购交易64宗,涉及并购方34家物业企业,交易总金额约333亿元,相比2020年全年交易总额大幅增长超过200%。

而且,今年物业并购市场的形势瞬息万变。以财信发展为例,6月份财信发展公告以1.98亿元收购安徽诚和物业100%股权。持有仅4个月后,财信发展便以2.1亿元的对价将诚和物业转让给碧桂园服务。

被摆上货架的富力物业、新力服务以及恒大物业,无一不是成长性优异、管理规模可观的优质标的,除富力物业已经被碧桂园服务收入囊中外,其余两家物业企业还在待价而沽。

“对于物业企业而言,收并购最直接的作用,在短期内可实现规模的快速扩张。以碧桂园服务为例,去年年末的在管面积为3.8亿平方米,在收并购的辅助下,其在管面积在今年上半年已达到6.44亿平方米,高居物业上市公司榜首。”

张波表示,出于战略发展的需要,物业企业不会停下扩张的步伐。今年以来,物业企业纷纷提出未来三五年的规模实现超5-10倍的增长目标,而收并购依旧是物业企业快速获得交付面积的有效途径。

截至11月9日收盘,融创服务股价报13.92港元/股,最新市值为431.62亿港元。

编辑/宋欣