上市公司认购理财“缩水”仍在延续。

今年一季度,A股上市公司购买各类型理财意愿降至近5年“冰点”,无论是购买理财的公司数量、认购产品数量还是认购总金额,均创下近5年同期水平新低。

有业内投顾对券商中国记者分析指出,伴随上市公司经营压力增大,再融资难度提升,为保障资金安全和流动性需求,今年上市公司购买理财产品的资金和预期均有所减弱。

一季度认购理财同比下降六成

券商中国记者据Wind数据梳理,今年一季度,沪深两市中使用自有或闲置资金购买理财的上市公司仅有427家,创下最近5年同期新低,较2023年一季度的877家已经“腰斩”。2020年至2023年一季度,购买理财产品的上市公司数量在900家左右上下浮动。

数据来源:Wind

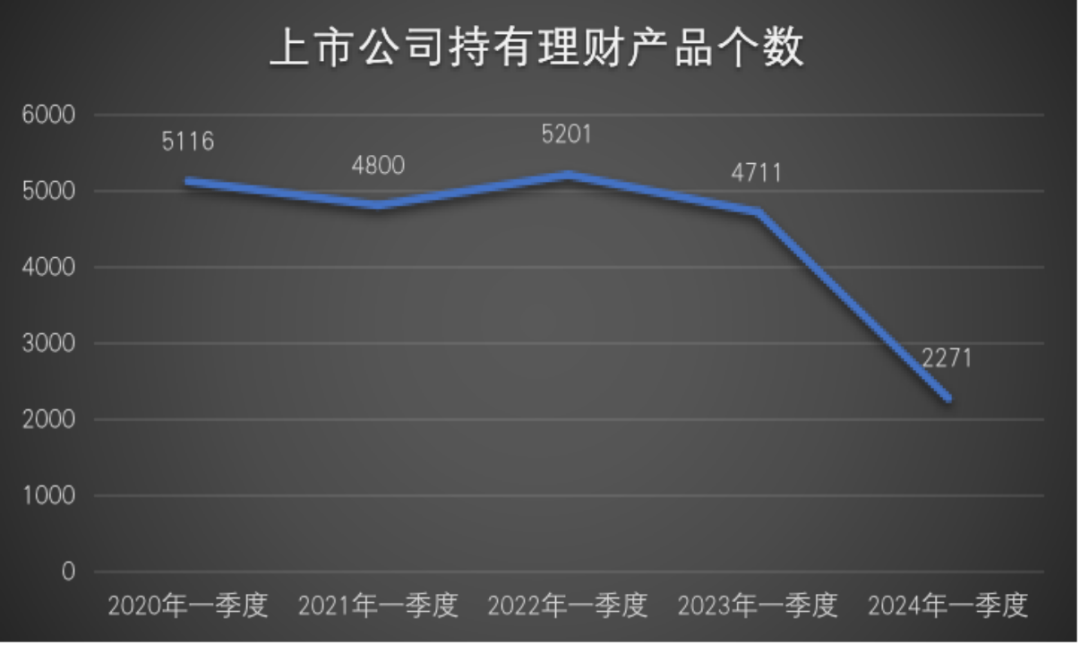

券商中国记者梳理的数据显示,今年一季度,上述427家上市公司披露了各自公司在该年度认购了共2271只理财产品,购买的产品数量同比下降51.8%。

数据来源:Wind

与此同时,A股上市公司认购的理财产品规模也掉头向下。梳理近5年数据,2020年至2023年的一季度,上市公司购买理财的规模波动幅度并不大,均可稳定在3300亿元至3700亿元之间。然而,2024年一季度的该项数据较往年缩水严重,仅为1282亿元,较上一年同期下降60.32%。

数据来源:Wind

一般而言,上市公司认购理财产品的资金来源主要有两类,一是自有资金,另一类是自筹资金。

券商中国记者梳理数据后发现,近年来上市公司理财资金中,自有资金的占比有所减少。数据显示,2024年一季度自有资金购买理财占比35%,而在2020年至2023年同期,该项占比分别为64%、51%、34%和29%。

上市公司购买理财总规模减少的背后,一大原因或是各上市公司经营业绩表现不理想,闲置资金有所减少。Wind数据显示,已披露2023年年报的3376家A股上市公司中,营收同比增长1.32%,归母净利润同比下降1.84%。如果剔除金融企业和“两桶油”,A股已披露年报的上市公司的归母净利润同比下降3.19%。

其中,上证主板和深圳主板的上市公司净利润增速分别为-1.19%、-2.11%;科创板、北交所和创业板上市公司净利润增速分别为-28.72%、-16.06%和1.78%。

“今年伴随着上市公司经营压力增大,再融资难度提升,导致其购买理财产品的资金和预期减弱。”万联证券投资顾问屈放对券商中国记者分析时认为,前期购买理财产品的上市公司主要资金来源是IPO和再融资募集资金,以及生产经营中的闲置资金。伴随着今年经营压力增大,上市公司必须保证资金安全性和高流动性。

存款类、银行理财产品“缩水”量大

分析2024年一季度上市公司购买理财的具体构成可看出,绝大多数参与的上市公司仍将存款类产品作为自己资金配置的首选。上市公司配置的存款类产品主要包括存款、定期存款、结构性存款和通知存款。

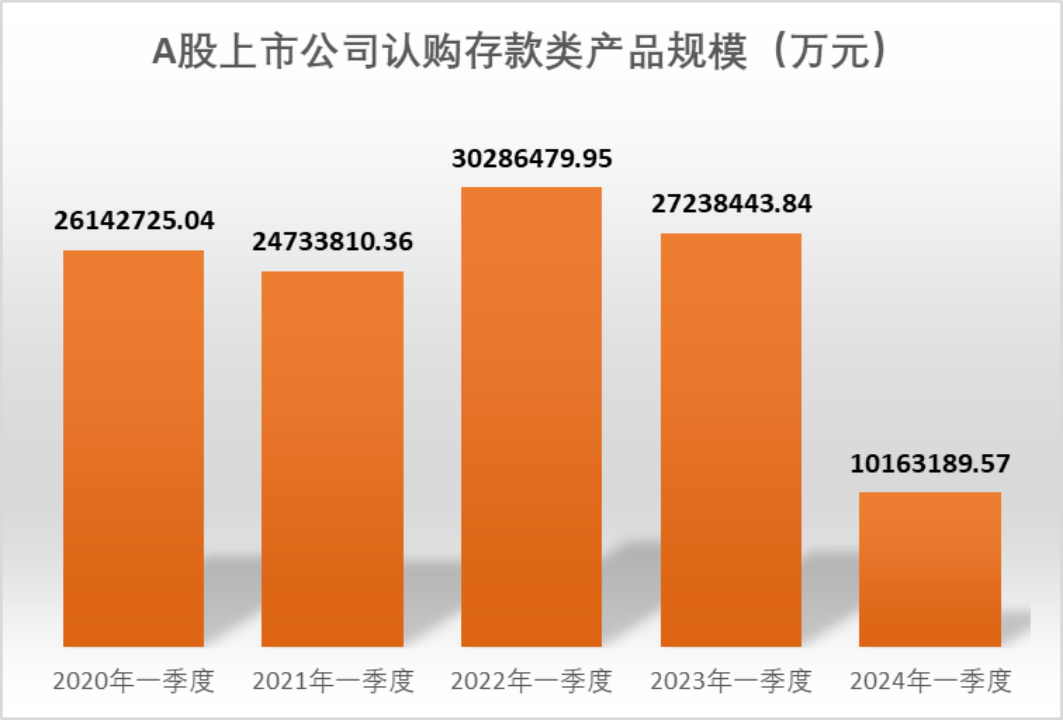

据券商中国记者统计,上市公司今年一季度配置的存款类产品,相较于2023年一季度,呈现全面下降的态势。

数据显示,今年1—3月,A股上市公司购买存款类产品同比下降62.69%,认购规模为1016.32亿元,较2023年同期减少约1707.53亿元。其中,降幅最大的品类是通知类存款产品,同比减少90.49%;结构性存款、定期存款和普通存款,分别同比减少62.13%、26.58%和62.64%。

数据来源:Wind

事实上,2023年6月、9月和12月,全国性大中型商业银行陆续发布公告,多次宣布下调存款利率,下调包括定期、活期在内的多品类存款。就最近一轮下调动作来看,国有大行下调的重点为定期存款及大额存单利率,降幅一般为10个基点、20个基点和30个基点,存款期限涵盖一年期到五年期,其中三年期和五年期品种降幅较大。

中国企业资本联盟副理事长柏文喜对券商中国记者表示,上市公司购买理财规模下降的主要原因可能与企业业绩表现、宏观经济因素以及投资收益率下降有关,例如利率下降导致存款类产品吸引力下降,以及投资者对风险的担忧加剧。

据了解,去年12月银行存款利率下调后,多家大行的五年期挂牌利率已降至仅2%。收益率普遍低于银行理财公司发行的现金管理类产品。

数据来源:Wind

除了结构性存款类产品减少外,上市公司购买银行理财产品的规模也在继续减少。今年一季度,上市公司持有的银行理财规模较2023年一季度减少约115.72亿元,购买规模仅118.44亿元,下降幅度达49.42%,这也是该品类产品认购规模的连续第五年下降。

部分公司理财“踩雷”拖累业绩

值得注意的是,部分上市公司使用自有资金购买的理财产品“踩雷”,在报告期内出现逾期兑付或亏损现象,导致拖累公司净利润。

近日,A股上市公司二六三发布2023年年报显示,该公司去年营收和净利润分别同比下降0.61%和897.37%。其中,二六三自中融国际信托购买的2亿元信托理财逾期未予兑付,该公司对该笔信托理财计提公允价值变动损失1.8亿元。

4月11日,光云科技公告称,该公司于2023年购买逾期未兑付的中融信托产品合计9000万元。同时表示该公司已对中融信托向哈尔滨市香坊区人民法院提起诉讼,索赔9000万元。

据券商中国记者不完全统计,2023年以来,已有20余家A股公司公告“踩雷”中融信托旗下产品,包括火星人、安记食品、法狮龙、金房能源、传智教育、安利股份等。

上述风险事件发生后,上市公司购买信托产品的规模明显减少。券商中国记者据Wind数据梳理,2024年一季度,A股上市公司合计仅认购了26.94亿元信托类产品,较去年同期减少48.8%。

屈放认为,近年理财产品出现的暴雷事件提升了上市公司的安全意识。前些年上市公司购买的理财产品往往和房地产关联度较高,也更倾向于信托、高收益债券等。而伴随着房地产行业风险暴露,近年来上市公司购买的理财产品更倾向于债券或者结构化存款、货币基金等现金类资产。

值得一提的是,今年一季度也有部分类别的理财产品同比增长,但这些产品的规模总体并不大,占比有限。其中基金专户、逆回购和投资公司理财同比增长分别为103%、93%和27%。

“未来上市公司理财方面仍会根据宏观经济情况和公司自身需求相结合。但是伴随着无风险利率下行,市场上现金类理财产品的受益必然会受到影响。近期,已经出现上市公司开始布局权益类股票和基金投资,在控制风险的前提下提升资产收益率。当然,现金类产品目前大多数份额仍然是上市公司闲置资金的首选。”屈放对券商中国记者表示。

编辑/范辉