证券时报记者 赵黎昀

经过多日连续下探,9月9日国内期货市场上螺纹钢期货主力合约2501盘中已跌破3000元/吨,较今年年初4000元/吨高点下挫25%,较2021年超6000元/吨价格更已“腰斩”。

近年来钢材价格大幅下行,行业整体陷入亏损,产能过剩问题再度凸显。在此背景下,业内主动限产呼声不断。政策层面,近期工信部也发文暂停钢铁产能置换。

钢市“金九银十”旺季已至,行业弱势下,市场阴跌局面能否扭转?

行业分析师认为,当前钢铁行业弱势仍存,后续随着社会库存去化,钢材需求季节性回升仍有望出现。虽然钢价整体反弹力度预计不强,但钢企亏损面有望缩窄。

钢价连跌行业陷困顿

“截至2024年9月初,螺纹钢和热卷等钢材价格已经跌至2020年4月的低点。近四年跌幅逼近2011年至2015年的上一轮熊市周期。”对于目前国内钢铁市场所处的历史价格背景,广州金控期货研究中心副总经理程小勇分析。

从年度涨跌幅来看,2021年、2022年、2023年和2024年,螺纹钢期货价格跌幅分别为1.95%、4.27%、2.58%和24.2%;热卷期货价格同样下跌了3.23%、5.96%、0.69%和24.8%。而受钢铁市场景气度下行影响,截至9月6日,2024年上游炉料铁矿石期货和焦炭期货价格跌幅也分别达到30.3%和27.9%。

期货市场价格的弱势与现货同频。

据卓创资讯统计,截至9月5日,上海市场热卷价格在3060元/吨,较年初跌幅在25.27%,较去年同期跌幅为21.74%。距离2011年至今的最高值6730元/吨,跌幅在54.53%,距最低值1810元/吨,涨幅在59.06%。当前价格接近2017年的低位水平。

兰格钢铁网监测数据也显示,2022年兰格钢铁全国综合钢材价格指数均值为4723元/吨,较2021年下跌722元/吨,跌幅13.3%;2023年这一指数均值为4240元/吨,同比跌幅10.2%;2024年至今,全国综合钢材价格指数均值已低至3978元/吨,较2023年下跌262元/吨。

2024年,尽管铁矿石、焦炭等炉料价格下跌,但是人工、环保等其他成本居高不下,钢厂利润改善有限,企业出现大范围亏损。

“在钢价震荡下行背景下,钢铁行业盈利明显转差。”兰格钢铁网分析师王国清称,2022年我国黑色金属冶炼和压延加工业利润额为235.5亿元,较2021年已减少3875.4亿元。进入2024年后,钢铁行业盈利更加堪忧。2024年1~7月,我国黑色金属冶炼和压延加工业亏损27.6亿元,由盈转亏。

从上市公司发布的财报看,2024年上半年,47家钢铁上市公司有32家实现盈利,但是净利润出现增长的仅有13家,这也主要得益于企业优化产品结构,转型特种钢。

据Mysteel调研数据,截至9月6日,我国247家样本钢铁企业亏损面达到95.7%,仅有4.3%的企业实现盈利。从成品钢材利润看,截至9月5日,螺纹钢高炉利润为-222.83元/吨,热轧卷板毛利为-418.68元/吨。

产能置换“越换越多”

“近年钢铁价格大幅下行背后,行业供需矛盾显著。尤其在2024年,受地产大行业去库存周期的影响,钢铁需求跟进乏力,整体出现了供大于求的情况,从而导致了全年钢铁价格震荡下行的表现。”卓创资讯分析师毕红兵认为。

王国清也表示,目前钢铁市场存在国内需求不足的现状,国内粗钢表观消费量逐年下降。2024年1~7月,中国粗钢表观消费量为5.54亿吨,同比下降4.3%。

今年以来,国家推出一系列的稳增长措施,实施相对稳健宽松的货币政策,大规模设备更新及消费品以旧换新、支持房地产长期政策、超长期特别国债、地方债等多路资金陆续到位,持续为项目建设提供有力保障,有助于稳定国内需求。

但钢铁工业仍处于高产量、高成本、高出口、低需求、低价格、低效益的“三高三低”局面,钢铁行业健康稳定发展面临不小挑战。

“从目前市场供需、价格和利润来看,我国钢铁行业产能过剩明显,尤其是在地产出现长周期拐点之后,地产对钢材需求明显下降,其他行业如制造业很难消化过剩的产能,出口一定程度能缓解过剩压力。”程小勇对证券时报记者表示,2023年底,我国粗钢产能约为11.43亿吨。2021版置换办法实施以来,钢铁行业通过钢铁产能置换,有力促进了行业改造升级、结构调整、布局优化和兼并重组,但仍存在政策执行不到位、监督落实机制不完善、与行业发展形势和需求不相适应等问题,导致产能置换“越换越多”。

他提及,据不完全统计,2024年上半年,我国国内有12家钢厂发布产能置换方案。其中,涉及新建炼钢产能1026.75万吨,新建炼铁产能805.27万吨;涉及淘汰炼钢产能1291.117万吨,淘汰炼铁产能1083.99万吨。

然而,部分非重点地区没有明确具体的置换比例,导致一些地区在执行过程中存在“打擦边球”现象,并没有真正减少钢铁行业总产能,只是将产能从一个地方转移到了另一个地方,导致产能置换后部分地区钢铁行业实际产量出现了快速增长。

行业发力扭转逆境

面对价格不断下行,钢铁行业企业已开始主动调减产量。

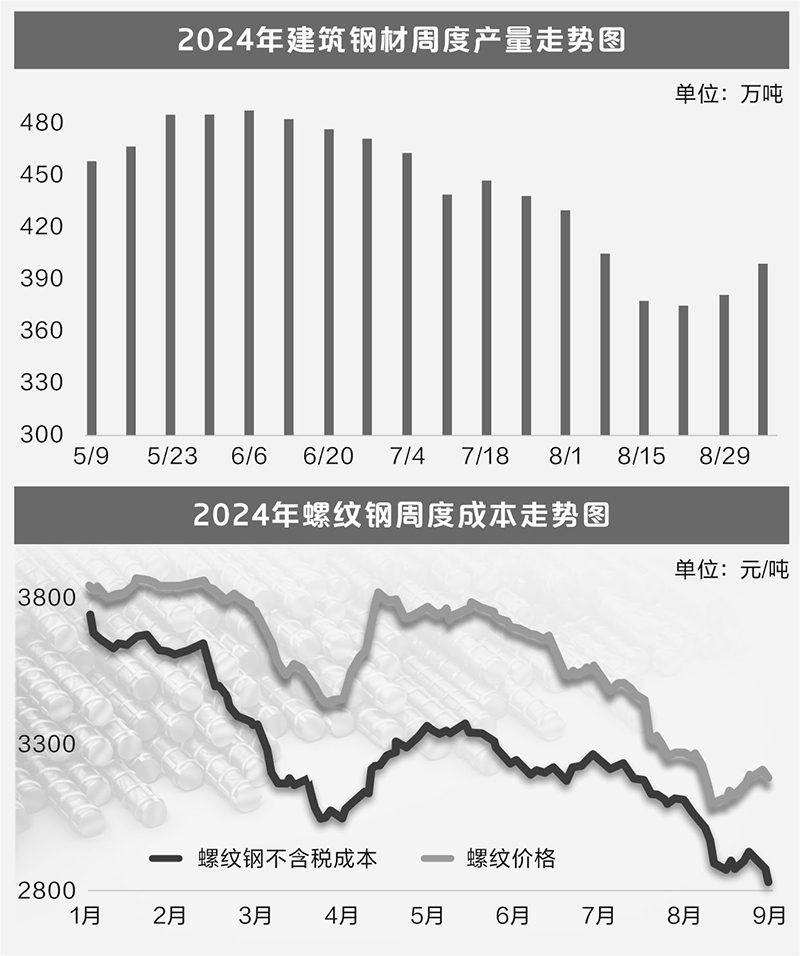

“由于成材价格下跌过快,8月高炉厂利润率出现近三年最低点1.9%,钢厂被动减产明显增加。”上海钢联钢材事业群分析师吴建华告诉证券时报记者,截至8月底,全国电弧炉开工率为54.29%,同比减少19%;产能利用率38.29%,同比减少14%。开工率和产能利用率均已创出今年春节后新低。

至于企业关停产能方面,据不完全统计,2020年钢铁行业破产、关停的钢企就达54家之多,涉及江苏、河北、安徽等多个省份。

程小勇也提及,调研发现,8月中旬,国内共有79家钢企开启检修计划。截至9月6日,87家独立电弧炉钢厂开工率为49.23%,低于去年同期的72.9%,但较8月最后一周的46.2%有所回升。

在行业普遍亏损的情况下,钢铁企业降低开工率的情况已经出现,但钢厂减产的意愿依旧不高。论及原因,目前钢厂基于“囚徒困境”思维,希望熬到其他钢厂出局,在亏损的情况下并不愿意大规模减产。同时,基于企业发展需求,一旦大规模停产,员工成本和企业授信会受到影响。

除企业自发减产行为外,近日中国钢铁工业协会就组织召开两广地区行业自律会,分析两广地区钢材市场供需形势,探索长短流程企业协同机制,维护区域市场平稳有序发展。会议提出,两广地区钢铁企业须共同作为,合理释放产能,促进供需平衡,维护平稳有序市场秩序。

而工信部近日已发布通知称,自2024年8月23日起,暂停公示、公告新的钢铁产能置换方案。未按要求继续公示、公告钢铁产能置换方案的,将视为违规新增钢铁产能,并作为反面典型进行通报。

程小勇认为,从2015年至今的三次产能置换办法可以看出,由于政策执行不到位等问题,钢铁行业产能事实上存在以小换大,落后产能无法市场化出清等问题。后续出台的钢铁行业产能置换政策,将是在产能调研和产能治理研究等方面积极推进的基础上作出的更加科学、合理的执行措施,让产能与需求相匹配,粗钢产能扩张势头有望“踩刹车”。

对于政策影响,毕红兵也认为,短期来看,部分正在准备或计划进行产能置换的项目需要暂停,对钢铁市场基本面影响有限;中长期来看,暂停钢铁产能置换项目公示、公告并对执行方案进行优化,对未来优化产能布局,助力钢铁行业绿色发展、低碳发展或有更积极意义。

“当前钢铁行业处于需求减量发展阶段,供给端的优化改善更为重要。工信部此次发布暂停钢铁产能置换工作的通知,对钢铁行业来说有诸多利好。”王国清表示,钢铁行业产能、产量政策发布影响深远,每一次调控政策出台对于行业的影响都将是较长周期的,暂停钢铁产能置换工作使业界对行业供给端优化改善预期提升,有助于提振市场信心。

旺季已至成色几何

当下钢铁行业“金九银十”旺季已至,不过从9月第一周的表观消费看,钢铁下游备货力度不大。

9月5日当周,螺纹钢表观需求较前一周仅仅增加0.24万吨至218.61万吨,较去年同期下降了22%;热轧卷板的表观需求较前一周仅仅增加3.86万吨至309.31万吨,较去年同期下降1%。

“不过我们认为,随着社会库存的去化,专项债发行提速和特别国债落地,基建用钢会在9月中旬开始发力,钢材需求季节性回升还是会出现的,制造业用钢也会环比改善。”程小勇预计,钢材年内价格会出现阶段性反弹,但因缺乏地产需求拉动,反弹力度可能不强,钢铁企业亏损难有大改观,但亏损面有望缩窄。后续钢铁行业需要加强自律,增加减产力度,同时转型升级,开拓如特种钢等新应用领域。

吴建华也分析,短期来看,虽然此前钢铁价格一度出现超跌反弹,但近日受期货、原料等价格下跌拖累,现货市场价格出现二次回落。目前需求并未持续改善,当前市场仍处于供应低位,供需基本面呈现双弱的格局。不过,随着时间推移,需求有向好预期。年内钢材价格或将继续维持宽幅震荡的运行态势,钢企盈利水平或有一定程度好转。

“从9月份钢铁市场运行环境来看,外需环境继续走弱,而内需环境有望企稳。国内市场方面,9月份专项债券发行节奏将明显加快。且随着‘金九’气候条件改善,重点项目施工进度将加快推进,建筑钢材需求释放或将回升。”王国清判断。

8月份以来,钢铁原料价格持续走弱。截至9月3日,澳大利亚61.5%粉矿日照港市场价格为710元,较7月底下跌55元;唐山地区二级冶金焦价格为1550元,较7月底下跌300元。

原料价格震荡走弱,钢铁生产成本继续下移。随着原料价格的下跌,钢铁月均生产成本环比继续下移,叠加9月份钢铁市场有望震荡反弹,预计2024年9月份钢企亏损将有所修复。

编辑/范辉