人民银行货币政策司司长邹澜9月5日在国新办新闻发布会上表示,年初降准效果还在持续显现,目前金融机构的平均法定存款准备金率大约在7%,还有一定空间。

东方金诚首席宏观分析师王青团队分析,考虑到之前的几次降准中,已执行5%存款准备金率的部分法人金融机构都没有降准,很可能意味着5%就是当前存款准备金率的下限。这意味着我们还有2个百分点的降准空间。如果每次下调0.5个百分点的话,还能降准4次。

王青团队分析,考虑到当前银行体系流动性比较充裕,降准很可能安排在四季度,降准幅度将为0.5个百分点,释放资金1万亿,主要是为了支持政府债券发行。

专家:降准很可能安排在四季度

在降准空间方面,王青团队分析,目前金融机构的平均法定存款准备金率大约在7%。考虑到之前的几次降准中,已执行5%存款准备金率的部分法人金融机构都没有降准,很可能意味着5%就是当前存款准备金率的下限。这意味着我们还有2个百分点的降准空间。如果每次下调0.5个百分点的话,还能降准4次。

至于何时降准落地,王青团队表示,考虑到当前银行体系流动性比较充裕,降准很可能安排在四季度,降准幅度将为0.5个百分点,释放资金1万亿,主要是为了支持政府债券发行。

王青团队预计,四季度有可能出台增量财政政策,具体包括加发1万亿~2万亿的超长期特别国债,主要用来扩投资、促消费,以及再发行一定规模的地方政府特殊再融资债券,有效化解地方债务风险。可以看到,之前两年都出台了类似的增量政策。

此外,王青团队指出,4月以来受金融“挤水分”、严监管的影响,银行信贷投放偏低,也不排除四季度适度加大信贷投放的可能,到时候也需要降准支持。市场影响方面,降准会释放清晰的稳定长信号,资金面也会进一步充裕,整体上利好资本市场。

国盛证券首席经济学家熊园团队日前分析,8月26日,央行召开专家学者及金融企业负责人座谈会,延续强调“加强逆周期调节,综合运用多种货币政策工具”,同时“研究储备增量政策举措”,指向年内仍会有降准降息。

货币政策年内已有三次较大调整

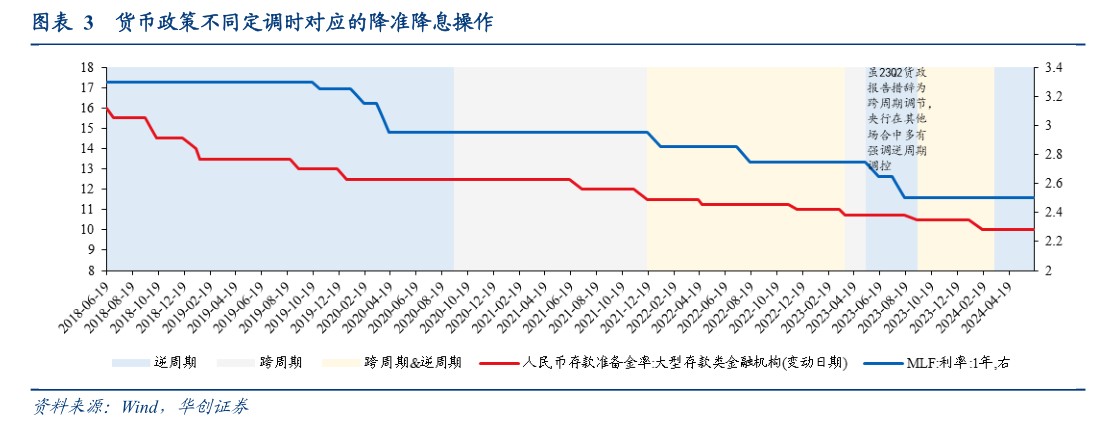

记者注意到,今年2月、5月、7月,人民银行先后三次实施了比较大的货币政策调整,支持经济回升向好。

今年2月份降准0.5个百分点。2月5日,为保障春节前资金供应,向银行体系提供长期稳定、低成本资金,人民银行下调金融机构人民币存款准备金率0.5个百分点,释放中长期流动性超过1万亿元。年初降准有利于传递加大宏观政策调控力度的政策信号,提振市场信心,也有利于优化央行向银行体系供给流动性的结构。降准后金融机构加权平均存款准备金率为7.0%。

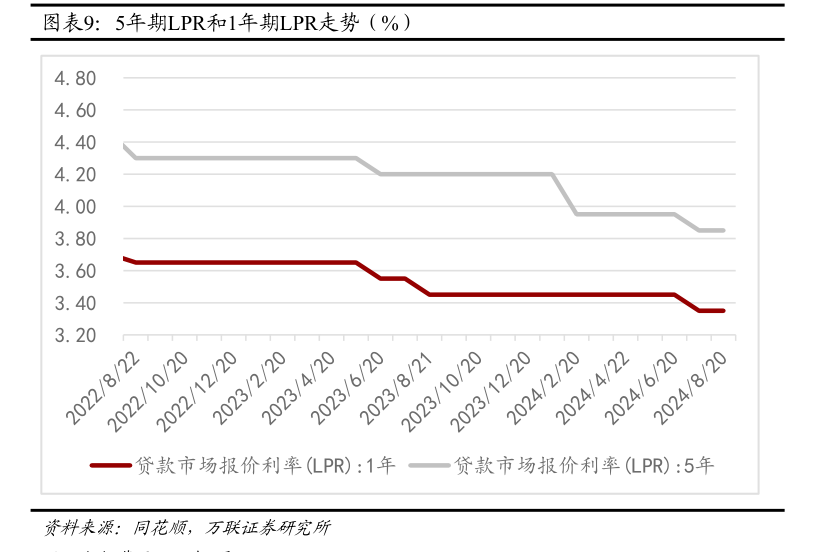

5月份调整优化房地产相关政策。2024年5月17日,人民银行、金融监管总局发布《关于调整个人住房贷款最低首付款比例政策的通知》,对于贷款购买商品住房的居民家庭,首套住房商业性个人住房贷款最低首付比例调整为不低于15%,二套住房商业性个人住房贷款最低首付比例调整为不低于25%。

与此同时,人民银行发布《关于下调个人住房公积金贷款利率的通知》,下调个人住房公积金贷款利率0.25个百分点。

此外,为适应我国房地产市场供求关系发生重大变化的新形势,人民银行取消全国层面个人住房贷款利率下限,绝大多数城市均已取消当地首套和二套房贷利率下限,金融机构可自主确定对客户的个人住房贷款利率。至此,商业贷款利率已实现市场化,金融机构可根据经营需要自主确定存贷款利率,并保持合理存贷利差。

截至6月末,除北京、上海、深圳3个一线城市外,其余城市首套和二套房贷利率下限均取消,推动房贷利率进一步下降,促进房地产市场平稳健康发展。从全国看,6月新发放个人住房贷款利率为3.45%,同比下降0.66个百分。

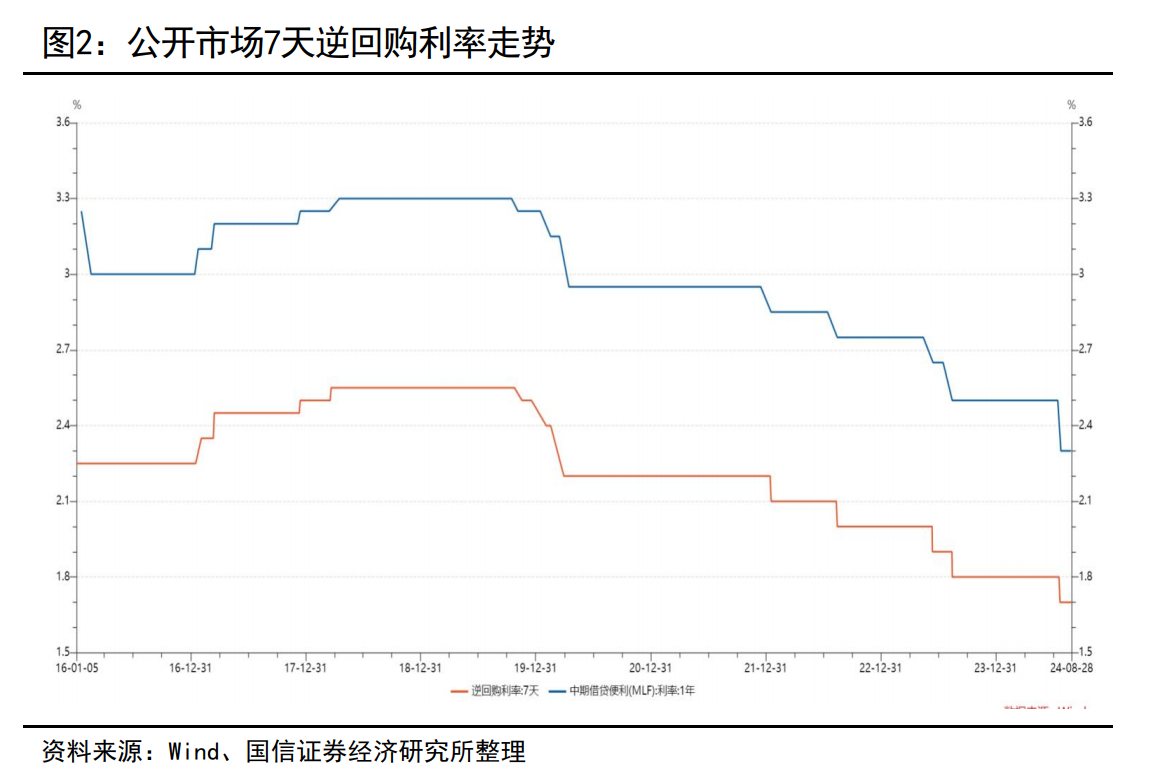

7月份下调7天期逆回购操作利率,淡化MLF政策利率色彩。7月22日,公开市场7天期逆回购操作利率下调10个基点,同日报出的1年期和5年期以上LPR均同步下降10个基点。中长期看,人民银行在健全市场化利率调控机制方面迈出实质性步伐。宣布公开市场7天期逆回购操作采用固定利率、数量招标,进一步明示政策利率,市场利率与7天期逆回购操作利率挂钩联动增强,MLF利率的政策利率色彩明显淡化。

7月LPR与公开市场7天期逆回购操作利率同日、同幅变化,而MLF利率则是在LPR下行之后才有变动,二者下行幅度也不同。市场人士认为,近期央行操作也是潘功胜行长此前陆家嘴论坛讲话内容的逐步落实,央行货币政策框架的总体改革思路是明晰的,未来整个改革步伐也会稳步有序推进。

编辑/范辉