随着公募基金2022年四季报披露拉开帷幕,多位顶流基金经理调仓换股以及对后市看法跃然纸上。

其中,中庚基金丘栋荣用近4000字“小作文”阐述了整体资产配置策略和对市场的最新看法。在四季度丘栋荣维持较高股票仓位,积极配置港股。他认为,港股的价值股相比对应的 A 股更便宜,同时对应的分红收益率水平极高,其隐含的预期回报水平很高。

此外,国投瑞银基金施成大幅加仓新能源,他认为,以新能源、半导体为代表的成长行业,在经历了2022年的杀估值以后,整体市场情绪和预期处于低点,他看好2023年能够兑现成长行业的行情。此外,他预计2023年经济将逐步向好,经济的发展是价值搭台而成长唱戏,在增长的大背景下,看好成长的表现。

丘栋荣:维持较高股票仓位,积极配置港股

中庚基金丘栋荣在最新四季报中用3600多字详细阐述了四季度投资策略以及他对后市的看法,基金君为大家做了些重点整理。

其中,丘栋荣提到,基于股权风险溢价的资产配置策略,权益资产估值仍处于绝对底部位置,对应了很高的风险补偿水平,是系统性配置机会,因此我们积极配置权益资产,保持了较高的权益资产配置比例,同时也积极配置港股。过去一年多,中国的“稳增长”与全球范围内的“防通胀”是最重要的宏观背景,现在这些正在发生积极变化,方向已经给出,幅度更为关键。

回到估值上,丘栋荣认为,A 股整体的估值水平在各类指标上均处于周期性的低点区域,一般在此估值水平上对应着系统性的机会,机会大于风险。而进一步从结构上看,当前仅有大盘成长一类的股票还处于中性以上的水平,其他类型的风格基本处于低估值区域,从大盘股到小盘股,从价值股到成长股,均有较好的布局机会。港股四季度 V 型反弹,但各个估值维度基本处于历史 20%分位以内,长期仍具有较高的吸引力,我们保持系统性机会的判断,继续战略性配置。

丘栋荣在四季报中强调,会坚持低估值价值投资理念,通过精选基本面风险降低、盈利增长积极、估值便宜的个股,构建高性价比的投资组合,力争获得可持续的超额收益。

投资方向方面,包括估值处于历史低位的价值股,丘栋荣表示会重点关注供给端收缩或刚性行业,及其在需求复 苏情况下的潜在弹性,主要行业包括大盘价值股中的地产、金融,基本金属为代表的资源类公司和能源类公司。同时,港股的价值股相比对应的 A 股更便宜,同时对应的分红收益率水平极高,其隐含的预期回报水平很高。

此外,他还谈到自己投资了低估值但具有成长性的成长股,重点关注国内需求增长为主、供给有竞争优势的高性价比公司,主要行业包括医药制造、有色金属加工、化工、汽车零部件、电气设 备与新能源、轻工、机械、计算机、电子等。

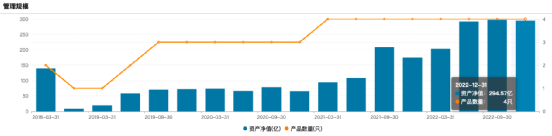

截至四季报,丘栋荣的在管规模达294.57亿元,较三季度末微降。

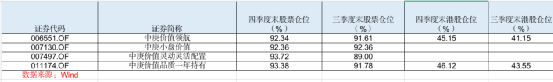

仓位方面,四季报显示,他管理的中庚价值领航、中庚价值品质一年持有、中庚价值灵动均呈现不同程度的加仓,中庚小盘价值则维持原有股票仓位。截至四季度末,四只基金的股票仓位均维持在92%以上水平。其中,中庚价值领航股票仓位从三季度末的91.61%上升到四季度末的92.34%,而港股仓位从三季度末41.15%上升至四季度末45.15%。中庚价值品质一年持有股票仓位从三季度末的91.78%上升到四季度末的93.38%,而港股仓位从43.55%上升至46.12%。

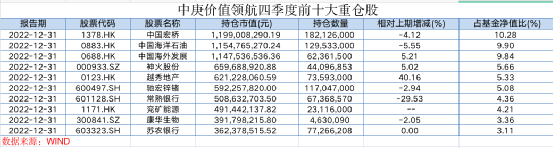

从前十大重仓股上看,以丘栋荣代表作中庚价值领航为例,四季度该基金减持中国宏桥、中国海洋石油第一、第二大重仓股,持有股数分别较上期减少了4.12%、5.55%,截至四季报持有市值分别为11.99亿元、11.55亿元。此外还不同程度减持了驰宏锌锗、常熟银行、康华生物,其中,对常熟银行减持幅度最大,持有股数较上期减少近30%,截至四季报持有市值为5.09亿元。增持方面,四季度中庚价值领航加仓了中国海外发展、神火股份、越秀地产,其中对越秀地产的加仓幅度最大,持有股数较三季度末增加40.16%,截至四季报持有市值为6.21亿元,位列第5大重仓股。此外,兖矿能源“新进”前十大,四季度末位列第7大重仓股,美团-W则退出前十大。而对苏农银行的持股数量较上期保持不变,位列第10大重仓股。

施成:大幅加仓新能源、看好2023年兑现成长行业行情

得益于新能源赛道行情红火,国投瑞银基金施成自2020年开始就逐渐开始确立自己的江湖地位。在最新披露的四季报中,施成表示,2022年四季度,国内经济由于疫情影响暂时低迷。随着疫情管控进入常态化,人员流动逐步正常,我们预计2023年经济将逐步向好。经济的发展是价值搭台而成长唱戏,在增长的大背景下,我们看好成长的表现。

海外来看,欧洲继续受到俄乌战争等影响,能源通胀高企,整体经济前景平淡,全球经济亮点有限,2022年大部分的投资机会都来自于俄乌战争造成的能源危机,包括煤炭、储能、油运等。他预计2023年海外机会也偏有限。

虽然有整体宏观经济的影响,但成长行业的增长依然快速。从2023年来看,不少制造业将走过其产能过剩的节点,对于未来展望,盈利能力不再下滑,具备投资价值。上游资源品具备资源属性,由于其长期供应的速度限制,会长期具备高盈利能力。这是他认为具备投资价值的两个环节。

具体行业来看,施成表示,设备制造业方面,由于总量受到一定制约,市场更关注各种新技术。但不少新技术的兑现度是存疑的,2022年对于新技术的演绎到了一个比较充分的位置,因此他将寻找其中可以产业化的环节进行投资。

新能源汽车方面,施成认为,2023年的销量会明显超过目前市场预期。从中国和欧洲来看,芯片、线束等环节的制约得到缓解,汽车产量会提升。以特斯拉、比亚迪为代表的新能源汽车,在新产能投放后有进一步降价抢占市场的动力。目前燃油车的单位盈利已经较低,外资产商对于利润看重,后续有可能会有稳价保盈利的举动,因此新能源汽车的替代逻辑顺利。他认为,中国的新能源汽车很可能在渗透率到80%之前,都不会有明显的阻碍。目前整个电动汽车产业链的估值在历史低位,我们看好整体行业表现。

新能源发电行业,硅料价格处于下行通道在四季度开始降价。施成看好光伏行业在2023年有较快增长,但由于市场对于放量的预期较为一致,同时对于单位盈利能力的期望较高,整体产业链投资性价比并没有特别高。他选择其中新技术、低渗透率产品进行投资。

TMT行业方面,施成看好智能汽车。汽车行业的产能充分释放,使得2023年竞争将会很激烈。而作为规模经济的行业,头部企业可能会迅速拉大和尾部企业的差距,2023年很可能是两极分化剧烈的年份。车企从分化中走出的胜者,未来有可能继续走向全球,我们会仔细观察其投资机会。

施成认为,以新能源、半导体为代表的成长行业,在经历了2022年的杀估值以后,整体市场情绪和预期处于低点,他看好2023年能够兑现成长行业的行情。

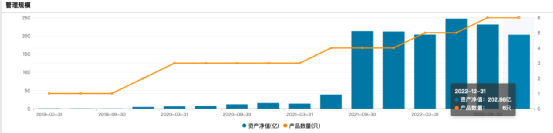

截至四季报,施成的在管规模达202.96亿元,较三季度末下滑28.19亿元。

四季报显示,施成管理的6只基金均呈现不同程度的加仓。其中,国投瑞银先进制造、国投瑞银新能源A、国投瑞银进宝、国投瑞银产业趋势A的股票仓位分别上升了4-6%不等,这四只基金四季度末股票仓位均在92%以上。而去年刚成立的国投瑞银产业升级两年持有、国投瑞银产业转型一年持有更是大幅加仓,分别从三季度77.73%、54.08%股票仓位,跃升至三季度末91.63%、89.27%,港股仓位也有不同程度提升,分别从三季度末0.86%、0.47%,提升至四季度末的2.58%、7.24%。

从持仓来看,以施成代表作国投瑞银先进制造为例,他仍偏爱新能源行业,总体持仓量较高。四季度该基金增持了华友钴业、天赐材料,持股数量较三季度末分别增加了7.81%、19.82%,四季度末持有市值分别为2.67亿元、2.45亿元。西藏珠峰、西藏矿业则“新进”成为第9、10大重仓股,截至四季度末,持有市值分别为2.02亿元、1.86亿元。值得注意的是,西藏矿业在去年中报时就曾位列第8大重仓股,而在三季度末退出了前十大,此次四季报再次进入前十大。此外,截至四季度末,盛新锂能、藏格矿业退出前十大。而国投瑞银先进制造对江特电机、天齐锂业、永兴材料、融捷股份、中矿资源、科达制造的持股数量较三季度没有发生变化。

施成管理的另一只基金国投瑞银产业转型一年持有则大幅增持了天赐材料、永兴材料、天齐锂业、华友钴业、盛新锂能、新宙邦、钧达股份等一众新能源材料、新能源汽车相关个股。此外,亿纬锂能、宁德时代、天齐锂业三只新能源龙头股“新进”前十大。

编辑/范辉