风电、氢能源、航空航天、汽车、碳碳复材等一众应用领域同步发力,碳纤维大时代已经来临。

碳纤维是什么?

碳纤维被称为“新材料之王”,是由聚丙烯腈(PAN)(或沥青、粘胶)等有机纤维在高温环境下裂解碳化形成的含碳量高于90%的碳主链结构无机纤维。

碳纤维具有出色的力学性能和化学稳定性,密度是钢的1/4,比强度比钢大16倍,是目前已大规模生产的高性能纤维中具有最高比强度和最高比模量的纤维,同时具有导电、导热、耐腐蚀、耐疲劳、耐高温、膨胀系数小等一系列其他材料所不可替代的优良性能。

目前已经应用于航空航天、风电叶片、体育休闲、压力容器、碳/碳复合材料、交通建设、海洋等领域,是国防军工和国民经济发展不可或缺的重要战略物资。

数据来源:中国碳纤维网

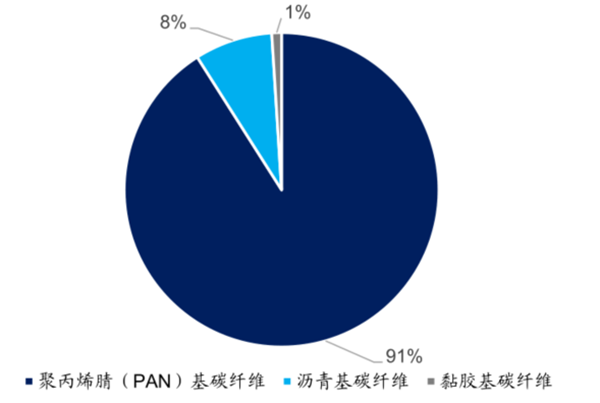

世界碳纤维产业已形成了黏胶基、沥青基和聚丙烯腈基三大原料体系,其中黏胶基和沥青基碳纤维用途较单一,产量也较为有限,而聚丙烯腈基碳纤维兼具良好的结构和功能特性,是碳纤维发展和应用的主要品种,2020年其产量占碳纤维总量的90%左右。

资料来源:中国化学纤维工业协会

PAN基碳基碳纤维强度丝束分类。根据力学性能分类,碳纤维可分为高强型(GQ)、高强中模型(QZ)、高模型(GM)、高强高模型(QM)。根据丝束数量,碳纤维主要有3K、12K、24K、48K等规格,分为大丝束和小丝束。

3-24K(含)为小丝束产品,一般用于航天军工等高科技领域,以及体育用品中产品附加值较高的产品类别,主要下游产品包括飞机、导弹、火箭、卫星和钓鱼杆、高尔夫球杆、网球拍等,24K以上为大丝束产品,主要应用于风电叶片和民用包括土木建筑、交通运输和能源等行业,主要下游产品包括风电叶片、建筑补强产品、抽油杆、压力容器等。

为何这个时点谈起碳纤维?

多应用领域齐发力,碳纤维当下需求增长空间十分可观。

根据赛奥碳纤维,2021年全球碳纤维需求量占比前三的领域依次是风电叶片28%、体育休闲16%、航空航天14%,国内碳纤维需求量占比前三的领域依次是风电叶片36%、体育休闲28%、碳碳复材11%。

首先在需求最大的风电领域,碳纤维应用于风电叶片中关键结构如梁帽、主梁等。碳纤维主梁的工艺主要有三种,分别为预浸料工艺、碳布灌注工艺和拉挤碳板工艺。

由于风机大型化是未来的发展趋势,叶片长度的增加,也对增强材料的强度和刚度等性能提出了新的要求,玻璃纤维在大型复合材料叶片制造中逐渐显现出性能方面的不足。为了保证在极端风载下叶尖不碰塔架,叶片必须具有足够的刚度。在叶片产品升级过程中,既要减轻叶片的重量,又要满足强度与刚度要求,碳纤维的替代作用愈发凸显。

虽然碳纤叶片成本上升,但其带来的传动链上相关部件以及塔筒的优化减重,使得风电机组的整体成本降低10%以上。例如120m的碳纤维风轮叶片可以减少总体自重达38%,使得风电机组的整体成本下降14%。

根据WoodMackenzie,预计到2030年陆上风电将有超80%应用碳纤维拉挤板,而海上风电则100%应用碳纤维拉挤板。

未来随着维斯塔斯拉挤工艺专利到期、国内碳纤维持续降本增效、海上风电快速渗透及风机大型化趋势等多重利好因素叠加,机构预计2022年-2025年碳纤维渗透率有望达到11%/18%/29%/45%,对应碳纤维需求量为0.75/1.70/3.04/5.19万吨,2021-2025年CAGR达84.3%。远期国内年新增风电装机达100GW且主梁用碳纤维渗透率达100%的前提下,碳纤维需求有望达13.1万吨。

与此同时,光伏热场部件对碳纤维同样存在明显拉动效应。2021年,碳碳复材的三大市场中,刹车盘市场和航天部件发展相对平稳,热场部件单晶硅炉则发展势头突出。根据北极星太阳能光伏网的数据单晶硅炉即将破3万台,对碳毡功能材料和坩埚、保温桶、护盘等碳碳复材结构材料高速增长提供有力支撑。

光伏热场带动下碳碳复材用碳纤维需求量将达到1.3万吨,2021-2025年CAGR达38.4%,再加上氢能、航空航天、国产大飞机、新能源车等各个领域带动,碳纤维需求将迎来可观增长。

根据《2021全球碳纤维复合材料市场报告》,2021年全球碳纤维需求11.8万吨,预计到2025年将达到24万吨的规模,到2030年可能达到40万吨,2021-2025年CAGR为19.5%,2021-2030年为14.5%。

其中中国碳纤维需求将实现更快的需求增速,弹性更大。根据《2021全球碳纤维复合材料市场报告》,2021年国内碳纤维总需求为6.24万吨,预计到2025年将达到15.92万吨,CAGR达26.4%,市场空间接近250亿元。

资料来源:赛奥碳纤维

国产替代机遇 还在进一步助推

长时间技术追赶之下,国产碳纤维已经拉开替代浪潮,但仍有较大空间。

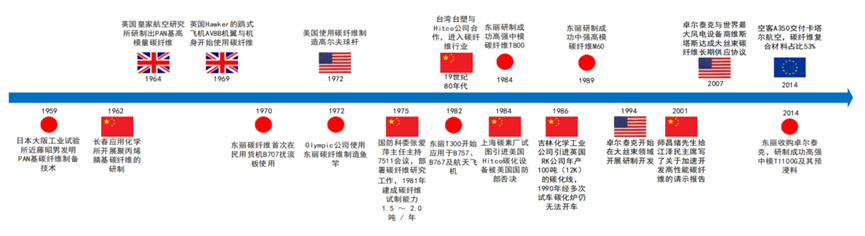

由于日本早期就高度重视高性能PAN基碳纤维,培育出了东丽、三菱等一批碳纤维行业领军企业。1988年,美国国会通过法令,军用碳纤维所用聚丙烯腈原丝要逐步实现自给,由此扶持了赫氏、氰特等本土碳纤维企业的发展。

90年代卓尔泰克开始研发并推进低成本大丝束在工业领域的应用,形成了高性能小丝束和低成本大丝束两种技术路线,2014年,卓尔泰克被东丽收购。

目前,世界碳纤维技术主要掌握在日本公司手中,其生产的碳纤维无论质量还是数量上均处于世界领先地位,日本东丽更是世界上高性能碳纤维研究与生产的“领头羊”。

我国碳纤维工业总体上与日本碳纤维的研发同步进行,经历了长期低水平徘徊、技术转型和快速发展33个阶段。依靠长期自主研发,打破了国外技术装备封锁,碳纤维产业化目前取得长足进步。

碳纤维发展历史 资料来源:赛奥碳纤维 《美国卓尔泰克公司炭纤维的发展》

2021年,中国首次超越美国成为全球碳纤维最大产能国。

根据赛奥碳纤维,2021年国内碳纤维产能6.34万吨,占全球总产能20.76万吨的31%。国内企业已克服低达产率瓶颈。产能利用率从2015年的10.5%达到了2020年的51.2%,已趋近国际水平。

据中国能源报数据,我国碳纤维国产化率已从2016年的18.4%提升至2021年的46.9%,国产替代趋势明显,不过仍有超50%依赖进口。进口来源主要包括日本、中国台湾、美国、韩国等,国产替代空间巨大。

随着国产碳纤维不断缩小技术和性能差距,尤其是吉林化纤、中复神鹰等主要碳纤维厂商大量扩产,碳纤维国产化率持续提升,未来对外依存度有望持续下降,加速国产化。机构预计国内碳纤维产能将从2021年6.3万吨增长至2025年29.9万吨,2021-2025年CAGR47.4%。

产业链相关企业有哪些?

碳纤维行业目前产能集中度较高,根据赛奥碳纤维,2021年CR5为57.1%。国产碳纤维厂商扩产持续推进,将改变全球碳纤维供应格局。

碳纤维产业链及相关公司 资料来源:各企业招股书

其中上游有碳纤维碳化设备龙头精功科技,公司在碳纤维及复合材料装备、机器人智能装备、太阳能光伏专用装备、建筑建材专用设备、轻纺专用设备等制造领域具有深厚产业基础。

当前公司与吉林化纤、新疆隆炬、吉林国兴、浙江宝旌正在履行的4个合同总计金额18.28亿元;同时吉林化纤在建6万吨碳纤维项目、新疆隆炬在建5万吨项目、浙江宝旌规划1.8万吨项目等。

光威复材则是碳纤维全产业龙头,业务覆盖碳纤维原丝、碳纤维、复合材料等全产业链,是国内碳纤维行业第一家A股上市公司。公司具备碳纤维生产线及关键设备、预浸料生产线以及复合材料成型设备等自主设计与制造能力,主要产品包括碳纤维及织物、预浸料、碳梁等。

公司碳纤维在建产能5030吨,是现有产能近2倍,根据公司公告,预计将于短期内建成投产;此外,公司170万米碳梁原计划2022年内建成投产,近期有望落地,85万平方米预浸料已建设完成。此外,内蒙古光威项目规划年产一万吨碳纤维,远期可扩展至两万吨。

吉林化纤正积极向碳纤维产业转型,打造原丝—碳纤维—复材的碳纤维产业链。公司大股东吉林化纤集团已形成年产6万吨碳纤维原丝、3万吨碳丝生产能力,成为国内最大的碳纤维生产企业。

公司15万吨原丝项目、6000吨碳化项目、1.2万吨复材项目正在建设,2022年下半年将陆续投产,未来有望具备16万吨原丝、4.9万吨碳丝、1.5万吨复材生产能力;2022年7月,集团子公司国兴碳纤维年产6万吨碳纤维项目正式启动,计划建设18条自主研发的智能化碳丝生产线,同时配套建设12万吨原丝和6万吨复材。

中复神鹰是民用小丝束碳纤维龙头,建成了国内首条具有自主知识产权的千吨级干喷湿纺碳纤维产业化生产线。在国内率先实现了干喷湿纺碳纤维的关键技术突破,基本实现对日本东丽主要碳纤维型号的对标。

截至2022年6月底,公司产能为14500吨/年,包括连云港基地的3500吨/年产能,以及西宁万吨碳纤维项目于2022年5月建成并投产的11000吨/年产能,产能及产量均处于国内碳纤维生产企业前列。西宁二期碳纤维项目正处于建设阶段,截至目前各厂房已封顶,预计2022年底至2023年期间各生产线开始陆续建成并投产。

作为高度综合性石油化工企业的上海石化,也在进军碳纤维,公司年产1500吨PAN基碳纤维项目已投产,目前拥有3000吨原丝、1500吨碳纤维产能;同时,2.4万吨/年原丝、1.2万吨/年48K大丝束碳纤维项目建设中,并于2022年8月15日实现首套大丝束碳纤维生产线中交,预计短期内将完成6000吨产能建设,打破了国外对48K大丝束碳纤维的垄断,至2024年全部完成1.2万吨的建设。

军用碳纤维龙头中简科技,也在逐步释放产能。公司专注于航空航天领域碳纤维研发生产,能实现批量供应,产品性能达到国际领先巨头水平,已成为国内航空航天领域ZT7系列(高于T700级)碳纤维产品的批量稳定供应商。公司现有400吨(3K)的碳纤维产能,IPO募投项目的300吨(3K)产能建成投产,产能逐步释放。

随着碳纤维需求逐步放量,以上企业有望享受一波较为可观的市场红利。

编辑/范辉